10 вопросов про возврат (зачет) ндфл физическому лицу

Содержание:

Что делать, если налог списался ошибочно

Налоговая наделена правом без одобрения самого налогоплательщика снимать с него неуплаченные суммы налогов, штрафов или пени.

Иногда такие действия совершаются по ошибке — к примеру, в орган не поступило платежное поручение, или налогоплательщик сам ошибся и указал не те реквизиты, номер КБК и т. д.

Если такое событие все же произошло, то налоговая обязана выполнить возврат неправомерно удержанной суммы. Если у предприятия есть долги по каким-либо другим налогам, то из этого платежа часть может пойти на их погашение, а оставшиеся денежные средства возвращены.

Чтобы произвести возврат необходимо подать в ФНС письменное заявление в свободной форме. В нем нужно изложить обстоятельства дела, приложить подтверждающий документ (платежку с перечислением налога), указать банковские реквизиты для возврата.

Важно! Заявление нужно подать в срок 1 месяц с момента неправомерного списания. Если этот период пропустить, то вернуть сумму можно будет только путем судебного разбирательства

На это отводится три года.

На обработку поданного заявления отводится 10 дней. Далее, 1 месяц органу отводится на возврат суммы на расчетный счет.

Как правильно вернуть переплату НДФЛ

Если же НДФЛ удержан с работника больше, чем нужно, то ему нужно вернуть лишнее.

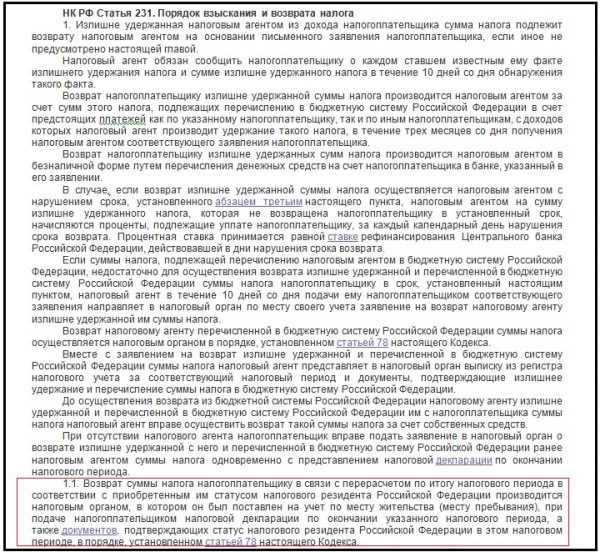

Излишне удержанный с сотрудника НДФЛ должен возвратить именно фирма, а не налоговая инспекция. Для такого возврата статьей 231 НК РФ установлены специальные нормы.

- письменно сообщить работнику о том, что из его доходов излишне удержан налог. Это нужно сделать в течение 10 рабочих дней со дня, когда обнаружено излишнее удержание НДФЛ;

- получить от работника заявление о возврате излишне удержанной суммы НДФЛ. В нем должны быть указаны реквизиты банковского счета для перечисления денег, так как возврат налога наличными не предусмотрен.

Заявление работник может представить как в электронной форме, так и на бумаге. Работодатель вправе самостоятельно установить любой порядок представления своими работниками заявлений на возврат излишне удержанного НДФЛ, не противоречащий действующему законодательству. Подать такое заявление работник должен до истечения трехлетнего срока со дня уплаты в бюджет излишне удержанного налога.

Чтобы вернуть переплату по НДФЛ на расчетный (лицевой) счет компании, в налоговую инспекцию нужно подать заявление. Форма его новая утверждена приказом ФНС России от 14 февраля 2017 г № ММВ-7-8/182.

Налоговая инспекция должна вернуть переплату по НДФЛ на расчетный счет организации в течение месяца со дня подачи этих документов (п. 6 ст. 78 НК РФ).

Обратите внимание: для возврата налога из бюджета налоговой инспекции нужно представить выписку из регистра налогового учета НДФЛ, бухгалтерские справки, расчетно-платежные ведомости с исправлениями ошибки, платежные документы, подтверждающие переплату налога за период. Практическая энциклопедия бухгалтера

Практическая энциклопедия бухгалтера

Все изменения 2019 года уже внесены в бератор экспертами. В ответе на любой вопрос у вас есть всё необходимое: точный алгоритм действий, актуальные примеры из реальной бухгалтерской практики, проводки и образцы заполнения документов.

Распечатать

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

Способ возврата переплаты

Для обнаружения денег, которые уплачены сверх суммы, нужно войти во вкладку Мои налоги. Здесь плательщик увидит, что в личном кабинете налоговой появилась сумма во вкладке переплата. Вкладка находится над информацией о прибыли владельца интерактивного кабинета. Чтобы уточнить, готова ли сумма к компенсации, нужно нажать непосредственно на эту переплату. Если открылось окно, где внизу строки активна кнопка «Распорядиться», то можно оформлять возврат средств.

Вкладка «Распорядиться переплатой» позволяет быстро оформить средства к возврату. Для возмещения лишних средств нужно:

- Нажать на кнопку Жизненные ситуации и выбрать в левом углу кнопку с надписью «Распорядиться переплатой».

- В появившемся окошке появится сумма, которую гражданин вправе вернуть, а внизу кнопка «Подтвердить», на которую нужно нажать.

- В открывшейся вкладке заполняем реквизиты: БИК банка, в котором открыт счёт и которому принадлежит карточка, полное название банка, номер счета. Если введен БИК, то программа автоматически укажет полное наименование банка. Затем нажать на кнопку «Подтвердить».

- В новом окне проверить правильность сведений: наименование ИФНС, код, ОКТМО, сумму, БИК банка, номер счёта. Затем сохранить заявку в формате .pdf нажатием на одноименную кнопку справа от этого блока.

- Ввести пароль электронной подписи в нижней строке и нажать Отправить заявление.

Теперь на экране появится уведомление о том, что заявка отправлена.

Нюансы возврата переплаты

При переплате следует помнить о некоторых особенностях ее видения с точки зрения налоговой службы. В частности, налоговая может сама, в одностороннем порядке, не дожидаясь никаких заявлений от налогоплательщика перенаправить переплату в счет имеющихся у него недоимок. Причем, это понятно и удобно для индивидуального предпринимателя или предприятия тогда, когда подобная недоимка у него одна. А если их несколько? В этом случае стоит поторопиться с заявлением, иначе налоговики распорядятся переплатой на собственное усмотрение.

Важно! Необходимо помнить о том, что если налоговая самостоятельно решила, куда определить переплату, сделанную налогоплательщиком, то в результате ее действий, на счета вернется только разница между недоимкой и излишне оплаченной суммой. Все вышесказанное свидетельствует о том, что к расчету налоговых платежей и их выплат нужно относиться крайне внимательно

При обнаружении переплаты необходимо своевременно и с полной доказательной базой обращаться в налоговую службу, чтобы иметь возможность лично распорядиться переплаченными ранее деньгами

Все вышесказанное свидетельствует о том, что к расчету налоговых платежей и их выплат нужно относиться крайне внимательно. При обнаружении переплаты необходимо своевременно и с полной доказательной базой обращаться в налоговую службу, чтобы иметь возможность лично распорядиться переплаченными ранее деньгами.

Камеральная проверка

Камеральная проверка — это ревизия пакета документов и декларации 3-НДФЛ, которую плательщик отправил в инспекцию. Согласно п. 2 ст. 88 НК РФ, мониторинг длится до 90 суток сотрудниками ИФНС. На практике проверка заканчивается раньше. Но если в течение этого времени налоговики обнаружат ошибку, то уведомят об этом раньше и пришлют бланк на исправление.

Физлицо вправе проверять ход проверки в личном аккаунте на сайте ФНС. Пошаговая инструкция отслеживания камерального мониторинга:

- После направления бумаг на ревизию, на главной странице во вкладке Сообщения из налогового органа отобразятся отправленные декларации. Здесь же будет видна и та, согласно которой резидент ожидает возврата.

- В строке «Статус камеральной проверки» можно увидеть следующие: «Зарегистрирована», «Начата», «В процессе». А при статусе «Завершена» камеральная проверка окончена. Если нет других уведомлений от службы, то значит, процедура прошла успешно и ошибок не выявлено.

Когда мониторинг окончен, можно приступать к оформлению возврата излишне уплаченных денег.

Варианты возврата переплаты

Здесь мы рассмотрим оба из упомянутых выше способа возврата переплаченной по налогу суммы.

Возврат переплаченной суммы через работодателя

Если работодатель излишне удержал с вас (вашего дохода) НДФЛ, то он обязан самостоятельно произвести возврат вам переплаченной суммы. Это относится и к случаям излишних удержаний вследствие ошибки. В качестве примера такой ошибки можно привести удержание бухгалтерией НДФЛ с вашего дохода, не подлежащего налогообложению.

Первое, что надо вам сделать для возврата излишне удержанной суммы, это подать заявление работодателю.

Заявление подается в произвольной форме. Но в нем обязательно укажите банковский счет для перечисления вам денежных средств, поскольку по правилам возврат переплаты производится работодателем только в безналичной форме.

Для подачи заявления у вас есть три года с даты, когда работодатель перечислил излишне удержанную сумму в бюджет.

Имейте в виду, что даже если вы уволитесь, то это обстоятельство никак не повлияет на обязанность бывшего работодателя вернуть вам сумму переплаченного налога.

Сумма излишне удержанного НДФЛ работодатель перечисляет на указанный вами банковский счет в течение трех месяцев с даты получения им вашего заявления о возврате налога. При нарушении указанного срока работодатель выплатит проценты за каждый календарный день просрочки в размере ставки рефинансирования Банка России.

Как вернуть переплату через налоговую инспекцию

Если переплата не связана с работодателем и налогом НДФЛ, то за возвратом излишне уплаченной суммы налога вам надо обратиться в налоговый орган.

Первоначально подайте заявление в налоговую инспекцию по месту вашего учета. Для подачи заявления можно использовать один из способов — подать лично или через своего представителя непосредственно в налоговую, направить по почте или передать в электронной форме через личный кабинет налогоплательщика.

К заявлению приложите документы, подтверждающие переплату налога. Такими документами могут быть платежные документы, документы, подтверждающие наличие льгот по налогу, и т.п. Для возврата излишне удержанного НДФЛ (в случае если вы возвращаете налог без участия работодателя) может понадобиться представить в налоговую инспекцию декларацию по форме 3-НДФЛ.

Подать заявление о возврате переплаты вы можете в течение трех лет со дня уплаты излишней суммы.

Налоговый орган принимает решение о возврате суммы излишне уплаченного налога в течение 10 рабочих дней со дня получения вашего заявления или со дня подписания налоговым органом и вами акта совместной сверки уплаченных налогов, если такая совместная сверка проводилась. О принятом решении налоговая сообщит вам в течение пяти рабочих дней, направив вам сообщение. Возврат переплаты производится на ваш банковский счет в течение одного месяца со дня получения вашего заявления.

Если у вас есть задолженность по иным налогам, а также пеням и штрафам, то налоговая инспекция самостоятельно (без вашего участия) засчитает излишне уплаченную вами сумму налога в счет погашения этой задолженности. В этом случае на ваш счет в банке будет возвращена сумма, оставшаяся после зачета. Зачет переплаты налоговая производит не более чем за три года со дня уплаты излишней суммы налога.

При несвоевременном возврате переплаты налоговая инспекция помимо излишне уплаченной суммы выплатит вам проценты за каждый календарный день просрочки в размере ставки рефинансирования Банка России, действовавшей в дни просрочки.

Можно ли оспорить решение инспекции?

Если налоговая инспекция не приняла решения по заявлению, налогоплательщик, желающий вернуть свои средства, может обратиться в суд с заявлением о признании бездействия незаконным. При этом следует учитывать, что до обращения в суд потребуется пройти этап досудебного урегулирования (т.е., по сути, обратиться с жалобой в вышестоящую инспекцию). Если же обращение в вышестоящий налоговый орган не принесет результатов, можно направлять заявление в суд.

Некоторые сталкиваются с отказом налоговиков возвращать переплату. В этом случае налогоплательщик также имеет право оспорить законность такого налогового органа в судебном порядке. Причем для тех споров, которые касаются именно имущественных требований (если налоговая отказывается вернуть переплату), соблюдать досудебный порядок не нужно.

Юридическая поддержка специалиста необходима как на этапе определения объема претензий к налоговому органу и подготовки документов, так и в дальнейшем — в ходе взаимодействия с инспекцией. В случае возникновения спора с налоговой юрист окажет профессиональную помощь на досудебном этапе и представит ваши интересы при обращении в суд.

Как осуществляется возврат переплаченного налога?

После получения информации о наличии переплаты налога естественным желанием каждого налогоплательщика является возврат своих средств. Что нужно для того, чтобы вернуть излишки налога? В первую очередь, необходимо подать заявление.

Нужно обратить внимание, что в случае переплаты (после погашения задолженности) можно не только вернуть свои деньги, но и выполнить зачет средств в счет уплаты других налогов. Зачет, как правило, имеет смысл в том случае, если у вас остались неоплаченные налоги

Инструкция по оформлению возврата переплаты

Итак, вы решили вернуть переплаченные налоговой средства традиционным способом (не через личный кабинет)? Для этого необходимо:

- сформулировать требования к налоговому органу;

- подготовить заявление;

- собрать документы, подтверждающие факт переплаты;

- обратиться в налоговый орган с заявлением и пакетом документов;

- дождаться решения налоговой инспекции.

Прежде чем вернуть деньги, налоговая проведет сверку. По результатам будет составлен акт. Именно он и является основанием для того, чтобы вернуть налогоплательщику переплаченные средства. При подаче заявления на возврат к нему прикладываются следующие документы:

- копия паспорта и ИНН;

- акт сверки;

- документы на имущество, сведения об уплате налога и т.д. (например, если был переплачен транспортный налог, нужно приложить СТС и тех. паспорт).

По действующему законодательству переплата возвращается налогоплательщику в течение 1 месяца с момента получения заявления. При этом решение по заявлению (возвращать переплату или нет) должно быть принято не позднее чем через 10 дней с момента его получения. Если же проводилась совместная сверка с налогоплательщиком, то решение о том, чтобы возместить переплаченный налог, принимается не позднее 10 дней со дня подписания акта сверки.

Как начисляется налог на имущество?

Три года назад правила начисления налога на имущество физических лиц кардинально поменялись. Теперь налог рассчитывается исходя из кадастровой стоимости недвижимости. Её определяет государство. Сумму, которую должен заплатить каждый владелец имущества, высчитывает Федеральная Налоговая служба (ФНС). Делается это так.

За основу берётся кадастровая стоимость квартиры. При этом из реального размера недвижимости вычитается несколько метров. Для квартиры — это 20 квадратных метров. Если речь идёт о комнате, то её площадь сокращают на 10 квадратных метров, а дом — на 50 квадратных метров. Это называется налоговым вычетом. Целью вычетов было сократить размер налога для тех, у кого небольшое жильё.

Итоговая кадастровая стоимость указывается в квитанции, как налоговая база.

Сумма, ставшая налоговой базой, умножается на 4 параметра.

Доля в праве

Доля в праве на квартиру каждого владельца указывается в свидетельстве на собственность. Например, если семейная пара в браке купила квартиру, то каждый из них владеет 50% квартиры (если они сами не распределили доли по-другому).

Супруги не могут объединить квитанции, налог рассчитывается для каждого человека индивидуально. Если квартирой владеют четыре человека, а налог заплатят только двое, то тем, кто не заплатил, будут начисляться пени.

Налоговая ставка

Собственно, это ставка самого налога на недвижимость. Её устанавливают власти в каждом муниципальном образовании (кроме Москвы, Санкт-Петербурга и Севастополя — в этих городах ставка установлена Налоговым кодексом).

Коэффициент владения в году

Он определяет количество месяцев владения имуществом в году, за который начисляется налог, включая месяц покупки или продажи недвижимости. Например, вы купили квартиру 12 марта, ваш коэффициент будет 10/12 (то есть 10 месяцев из 12). Если в этом году вы не совершали никаких действий с недвижимостью, то коэффициент будет 12 из 12.

Коэффициент к налоговому периоду

Этот параметр появился из-за особенностей российской налоговой реформы. Из-за новых правил расчёта налога на недвижимость, введёных в 2015 году, размер этого налога заметно вырос. Чтобы смягчить нагрузку на россиян, власти решили ввести специальные коэффициенты и увеличивать их каждый год. За 2015 год коэффициент составлял 0,2% (то есть граждане заплатили пятую часть от реального размера налога). При расчёте налога за 2016 год уже применялся коэффициент 0,4. За 2017 год будет применяться коэффициент 0,6. В 2018 году он вырастет до 0,8. И, наконец, за 2019 год мы уже будем платить полный размер налога.

Сложная схема, да? Давайте посмотрим, как рассчитывается налог, на примере реальной квитанции одного из сотрудников Сравни.ру.

3 919 273 (налоговая база) * 0,5 (наш сотрудник владеет ½ квартиры) * 0,1% (налоговая ставка) * 0,9166666 (доля владения, наш сотрудник зарегистрировал квартиру в феврале 2017 года) * 0,4 (коэффициент к налоговому периоду) = 718,53 рубля.

Сумма округляется в большую сторону до 719 рублей, и это не ошибка. По словам старшего консультанта сервиса НДФЛка.ру Валерии Семушиной, это правило закреплено в статье 52 Налогового кодекса. Всё, что рассчитывается с копейками от 1 до 50, округляется в меньшую сторону, всё, что с 51 до 99 — в большую.