Договор займа между физическими лицами — ответы на вопросы

Содержание:

- Правовое регулирование между сторонами договора

- Отличия договора займа от расписки

- Плюсы и минусы договора займа

- ПОРЯДОК ПРЕДОСТАВЛЕНИЯ И ВОЗВРАТА СУММЫ ЗАЙМА (Образец договора займа между юридическими лицами)

- Правила заключения договора

- Заимодавец. Кто это такой?

- О сроках выплаты займа

- Какие сведения должны отражаться в договоре

- ДОГОВОР ЗАЙМА

- Основные нюансы составления договора

- Договор займа между юридическими лицами

- Пример договора займа между физлицами

- ДОГОВОР ЗАЙМА

- Особенности налогообложения

- Что включает договор займа денежных средств?

- Кто такой заёмщик?

- Скачать договор займа между физическими лицами

Правовое регулирование между сторонами договора

Согласно займовому соглашению, одна из сторон, которую называют займодателем, предоставляет нуждающейся в средствах другой стороне – заёмщику, материальную помощь. Должник, в свою очередь, берет на себя обязательство возврата принятой в долг суммы в указанное в договоре время.

Таким образом, юридические лица вступают между собой в правоотношения. Условия, на которых заключается данная сделка определяются в соглашении между заёмщиком и займодателем: срок, на который выдаётся займ, порядок возврата долга, взаимоответственность обеих сторон.

Договор беспроцентного займа вступает в свою законную силу с момента передачи его объекта, а именно, передачи необходимой суммы из рук займодателя в руки нуждающегося заёмщика. Предметом займового договора могут служить не только денежные средства, но и акции, облигации, векселя, металлы, драгоценности.

По умолчанию, соглашение займа между юридическими лицами имеет определённую процентную ставку. Это легко исправить, оговорив, что сделка является безвозмездной и займодатель не претендует на получение процентов. Следует заметить, что согласно статье 809 Гражданского Кодекса Российской Федерации сделка по умолчанию является беспроцентной, если объектом договора являются не деньги, а вещи.

Основные нюансы, на которые следует обратить внимание при составлении договора беспроцентного займа между юридическими лицами:

- Необходимо тщательно, желательно, несколько раз, проверить правильность указанных в договоре сведений (достоверность паспортных данных, инициалы, место проживания/официальной регистрации, сроки выплат).

- Необходимо в содержании документа указать информацию о факте передачи денег в руки занимателя.

- Приветствуется присутствие при операции передачи средств сторонних лиц, а именно каких-либо свидетелей или нотариуса.

- При предоставлении займа в иностранной валюте необходимо соблюдать текущий курс.

Отличия договора займа от расписки

Расписка является более распространенной формой закрепления долговых обязательств между сторонами. По этому документу одна сторона передает другой деньги.

Расписка является упрощенной формой договора займа, а договор займа – расширенной версией расписки. Расписка содержит указание только на сумму займа и сроки возврата, тогда как в договор включается более широкий спектр информации.

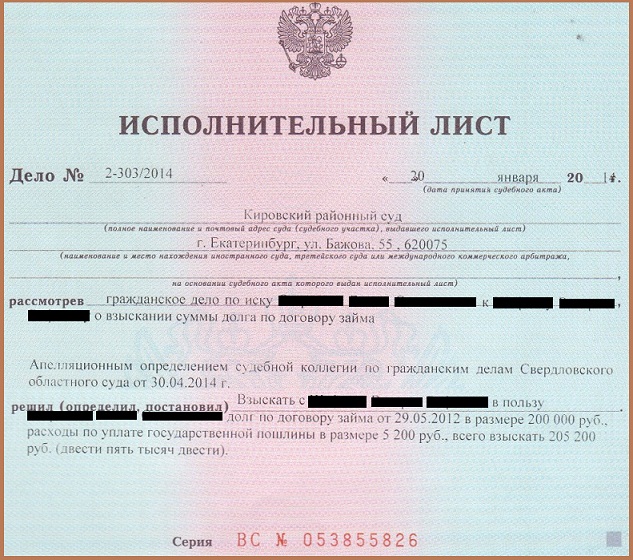

При возникновении конфликтной ситуации между сторонами и при невозврате получателем денег всей суммы кредитору шансов взыскать долг по договору займа будет больше, чем по расписке.

Несмотря на все различия, договор займа и расписка не исключают, а дополняют друг друга.

Что делать, если не возвращают расписку после погашения долга

Что делать, если не возвращают расписку после погашения долга

Плюсы и минусы договора займа

Для каждой из сторон сделки по договору займа есть свои плюсы и минусы. Если сравнивать договор займа с банковским кредитом, то для заемщика существуют следующие преимущества:

- сделка заключается в считанные часы

- не нужно доказывать свою платежеспособность документально

- можно договориться об индивидуальных условиях – процентной ставке, порядке возврата и т.д.

К недостаткам такого способа получения денег для заемщика относятся:

- небольшой срок действия соглашения – банк может представить ссуду на несколько лет, в то время как частные соглашения обычно заключаются на срок не более года

- потеря залогового имущества при невозможности своевременного погашения – в банке можно договориться о реструктуризации долга или о рефинансировании. О них читайте здесь.

- отсутствие страхования – в случае потери трудоспособности банковский кредит может быть погашен за счет средств страховой компании, так как при выдаче кредита банки, в большинстве случаев, обязывают застраховать жизнь и здоровье

Для заимодавца преимуществом заключения договора займа является возможность предоставить собственные средства под проценты на выгодных для себя условиях. Как правило, ключевые условия соглашения диктует именно дающая в долг сторона и путем договора займа можно заработать за короткий срок неплохие деньги.

Недостатками являются:

- необходимость для физ. лица самостоятельного декларирования и уплаты налогов

- риск невозврата займа из-за форс-мажорных обстоятельств: например, в случае смерти заемщика взыскивать долг будет не с кого

- при отсутствии залога придется взыскивать долг через суд, а такое взыскание может растянуться на долгие годы

Заключение договора займа может являться альтернативой инвестирования в ценные бумаги, однако при этом необходимо тщательно анализировать платежеспособность или бизнес заемщика. При этом всегда остается риск непредсказуемого события, которое воздействует на мелкий бизнес сильнее, чем на экономику в целом: в текущей ситуации коронавируса вы могли пару месяцев назад вложиться в отличный ресторан и потерпеть большие убытки. А что будет через пять или десять лет?

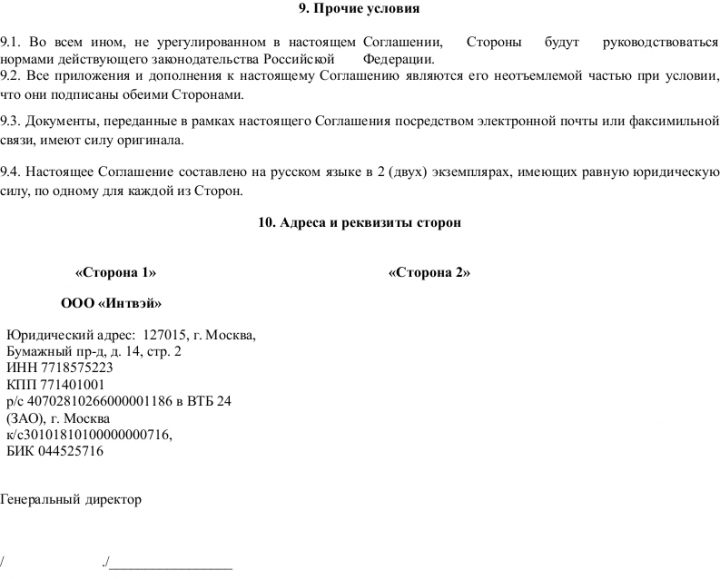

ПОРЯДОК ПРЕДОСТАВЛЕНИЯ И ВОЗВРАТА СУММЫ ЗАЙМА (Образец договора займа между юридическими лицами)

2.1. Заимодавец передает Заемщику Сумму займа путем ее перечисления на банковский счет Заемщика, указанный в разделе 9 настоящего Договора. Датой передачи денежных средств считается дата их зачисления на расчетный счет Заемщика.

2.2. Подтверждением перечисления Суммы займа на банковский счет Заемщика является копия платежного поручения с отметкой банка об исполнении.

2.3. Заемщик обязуется вернуть Сумму займа вместе с причитающимися процентами в срок до «__»___________ ____ г.

2.4. Сумма займа погашается в соответствии с Графиком погашения задолженности, являющимся приложением и неотъемлемой частью настоящего Договора (Приложение N ___).

2.5. Сумма займа может быть возвращена Заемщиком досрочно только с письменного согласия Заимодавца.

Правила заключения договора

Примером договора подобного займа может быть торговая организация, предоставляющая денежные средства фирме-заготовителю продукции, чтобы она закупила сельскохозяйственное сырье у производителя, и после переработки поставила ее заимодавцу.

Требования к сторонам

Чтобы выступать заемщиком, важно, чтобы:

- Закон не запрещал этому виду юридических лиц подобные действия.

- В Уставе организации не было прямого указания на запрет получения займов.

- Займ использовали в соответствии с уставными целями, в частности, и некоммерческие структуры. Заимодавцем может быть только то юридическое лицо, которому не запрещена выдача займов ни по ее уставу, ни по закону.

Правовое регулирование

В соответствии с соглашением между юрлицами одна сторона передает другой средства на условиях, определенных в соглашении: в виде срока возврата займа, процентной ставки, порядка возврата денег и т.п..

Кроме денег и вещей с родовыми признаками, предметом договора на территории РФ может быть иностранная валюта, ценные бумаги, драгоценные камни, благородные металлы, выраженные в иностранной валюте при соблюдении правил ГК и валютного законодательства.

Моментом вступления документа в силу считается перевод всей суммы на счет предприятия-заемщика. Даже подписанный сторонами договор можно оспорить, если нет подтверждения о получении займа. Показаний свидетелей в этом случае недостаточно.

При составлении договора можно использовать общий бланк:

- Вписать место и дату его оформления.

- Указать полные наименования сторон и ФИО учредителей.

- Прописать вид займа (процентный, беспроцентный).

- Обозначить точные сроки выдачи и возврата займа.

- Уточнить способ возврата денег (ежемесячные платежи равными долями и т.п., размер процентов и штрафных санкций).

- Сформулировать ответственность сторон, условия расторжения, форс-мажорные причины.

- Проставить реквизиты и подписи.

Обычный договор от беспроцентного отличает внесение в текст условия начисления процентов. Займ между юрлицами по сравнению с физическими или займами кредитных учреждений имеет свои особенности.

В одном договоре сумма не может превышать 100 тыс. руб. при передаче денег наличными. При нарушении норм можно получить штрафные санкции в сумме 40-50 тысяч рублей (15.1 КоАП РФ), а если к тому же в организации отсутствует касса, то это нарушение будет рассматриваться в отдельном производстве. Как правило, средства передаются безналичным способом.

Рекомендации при заключении соглашения между юрлицами:

- В тексте и в расписке внимательно проверяйте правильность паспортных данных, ФИО, регистрации, фактического проживания, указанного срока займа.

- В тексте договора надо отразить информацию, что факт передачи денег состоялся.

- При передаче денег в иностранной валюте в договоре надо указать текущий курс конкретного банка и прописать способ возврата.

- Денежные или другие средства передавайте в присутствии свидетелей или нотариуса.

Заимодавец. Кто это такой?

Заимодавец – это сторона сделки, передающая предмет займа (денежные средства или вещи) заемщику по договору займа. В банковской терминологии заимодавцами могут называть кредиторов (т.е. банки), выдающих денежную ссуду заявителю, но это не совсем корректно, так как займ и кредит – не совсем одно и то же (об этом мы уже говорили выше).

Заимодавец вправе:

1. Получать проценты за предоставление займа. Но это не означает, что процентные платежи станут обязательным условием. Ведь стороны могут заключать безвозмездные договоры, по которым начисление процентов не производится.

2. Взыскать штрафы и пени за просроченные сроки возврата займа.

3. Потребовать обеспечения займа поручительством или залогом.

4. Контролировать цель расходования ссуженных средств, если заем выдавался на определенные цели.

5. При несвоевременно исполняемых обязательствах со стороны заемщика, нецелевом расходовании заемных ресурсов или в случае утраты обеспечения, расторгнуть договор в одностороннем порядке, потребовав при этом досрочного возврата оставшегося долга.

6. Требовать возмещения займа за счет залога (полностью или частично).

7. Заключить договор цессии (переуступка права требования задолженности новому кредитору), если заемщик дает на то свое согласие.

Пожалуй, единственной обязанностью займодавца является обеспечение сохранности переданного в залог имущества, если таковое предусмотрено соглашением о займе. После окончательного расчета с заемщиком предмет залога должен быть возвращен прежнему владельцу в том виде, в котором он был передан. Исключение составляют лишь случаи естественного износа.

Предоставление займа законодатель не относит к обязательству заимодавца. Другими словами, никто не обязан давать взаймы. И здесь нет никаких «НО» и прочих исключений. Однако для банка-кредитора такая обязанность закреплена в правовой базе. Если речь идет о кредитном договоре, который является разновидностью соглашения о займе, банковское учреждение обязано предоставить деньги в долг на основании подписанного им договора с клиентом.

Иногда в употреблении можно встретить синоним слова заимодавец – заимодатель. Более того, некоторые словари отмечают, что заимодавец является устаревшим словом. Но поскольку в Гражданском кодексе, в частности, в статье 807 ГК РФ «Договор займа», употребляется именно оно, то этой формы и следует придерживаться в разговорной и письменной речи.

О сроках выплаты займа

Сроки выплаты в письменной форме устанавливают стороны. Если этого не сделано, то следует изучить статью 810 Гражданского Кодекса РФ. Согласно статье, срок займа составляет 30 дней с того момента, когда займодатель потребовал возврата денег.

Различают краткосрочный и долгосрочный заем. Если в письменной форме прописан срок займа, превышающий год, то это долгосрочный заем. При долгосрочных финансовых отношениях зачастую предусмотрено частичное погашение основной суммы и процента.

Внимание! Расписка не заменяет договор, а является только дополнительным документом, который подтверждает условия соглашения, и является доказательством материальных отношений между сторонами. Исковый срок по гражданским финансовым — 3 года

В течение этого времени займодавец может обратиться в суд

Исковый срок по гражданским финансовым — 3 года. В течение этого времени займодавец может обратиться в суд.

Какие сведения должны отражаться в договоре

В состав договора должны быть включены следующие пункты:

- Время и местоположение заключения договора (нужно вписать их в самом начале).

- Стороны договора (а именно фирма-должник и фирма-займодатель). Стороны нужно определить в следующем пункте, нужно записать полные наименования компаний, инициалы учредителей данных компаний.

- Предмет договора. В данном случае предметом сделки будет являться беспроцентный займ, этот нюанс необходимо оговорить в договоре, даже выделить в отдельный пункт, иначе договор будет признан возмездным, и должник будет привлечён к выплате процентов по займу.

- Сроки. Нужно с предельной точностью определить сроки выдачи и возвращения займа.

- Возврат средств. В этой части договора оговаривается способ возврата беспроцентного займа, в большинстве случаев деньги возвращаются посредством ежемесячных платежей. В этом же пункте оговариваются различные санкции и наказания за неуплату/задержку регулярных выплат.

- Ответственность сторон. В данном пункте определяется взаимная ответственность между заёмщиком и заимодателем, оговариваются причины и условия, по которым возможно расторжение действующего договора, различные форс-мажорные обстоятельства и так далее.

- Реквизиты, подписи. В конце документа должны присутствовать подписи обеих сторон.

ДОГОВОР ЗАЙМА

беспроцентного денежного займаг.

«» 2020 г.

ЗаймодавецЗаемщикДоговор

1. ПРЕДМЕТ ДОГОВОРА

1.1. По настоящему договору Займодавец передает Заемщику заем в размере рублей (далее – «сумма займа»), а Заемщик обязуется вернуть указанную сумму займа в обусловленный настоящим договором срок.

1.2. По настоящему договору проценты за пользование займом не устанавливаются.

2. ПРАВА И ОБЯЗАННОСТИ СТОРОН

2.1. Займодавец обязан передать Заемщику указанную сумму займа в срок до «»2020 г. Моментом передачи считается момент поступления денежных средств в кассу Заемщика. По факту получения денежных средств от Займодавца стороны подписывают двусторонний акт. Сумма займа должна быть передана Заемщику единовременно и в полном объеме.

2.2. Возврат Заемщиком, указанной в настоящем договоре, суммы займа должен быть осуществлен не позднее «»2020 г.

2.3. Сумма займа может быть возвращена Заемщиком как единовременно в полном объеме, так и по частям, однако вся сумма займа должна быть полностью возвращена Заемщиком не позднее срока, указанного в п.2.2 настоящего договора.

3. ОТВЕТСТВЕННОСТЬ СТОРОН

3.1. В случае неисполнения или ненадлежащего исполнения одной из сторон обязательств по настоящему договору она обязана возместить другой стороне причиненные таким неисполнением убытки.

4. РАЗРЕШЕНИЕ СПОРОВ

4.1. Все споры и разногласия, которые могут возникнуть между сторонами по вопросам, не нашедшим своего разрешения в тексте данного договора, будут разрешаться путем переговоров.

4.2. При неурегулировании в процессе переговоров спорных вопросов споры разрешаются в судебном порядке, установленном действующим законодательством РФ.

5. ДЕЙСТВИЕ ДОГОВОРА

5.1. Настоящий договор вступает в силу с момента передачи Займодавцем Заемщику суммы займа и действует до полного погашения Заемщиком своих обязательств перед Займодавцем.

5.2. Сроки действия данного договора могут быть пролонгированы по соглашению сторон на новых условиях.

5.3. Настоящий договор может быть досрочно прекращен:

- по соглашению сторон;

- по иным основаниям, предусмотренным действующим законодательством РФ.

6. ЗАКЛЮЧИТЕЛЬНЫЕ ПОЛОЖЕНИЯ

6.1. Любые изменения и дополнения к настоящему договору действительны при условии, если они совершены в письменной форме, подписаны надлежаще уполномоченными на то представителями сторон и скреплены печатями.

6.2. Все уведомления и сообщения должны направляться в письменной форме.

6.3. Настоящий договор составлен на русском языке в двух экземплярах, имеющих одинаковую юридическую силу, по одному экземпляру для каждой из сторон.

6.4. Во всем остальном, не предусмотренном настоящим договором, стороны будут руководствоваться действующим законодательством РФ.

7. АДРЕСА И ПЛАТЕЖНЫЕ РЕКВИЗИТЫ СТОРОН

ЗаймодавецРегистрация:Почтовый адрес:Паспорт серия:Номер:Выдан:Кем:Телефон:

ЗаемщикЮр. адрес:Почтовый адрес:ИНН:КПП:Банк:Рас./счёт:Корр./счёт:БИК:

Основные нюансы составления договора

Оформление соглашения имеет за собой множество нюансов и особенностей:

Возврат долга

Согласно оформленному соглашению, компания, принявшая в займ материальные средства, обязуется вернуть их в определённое действующим договором время

Здесь важно заметить, что время на погашение долга законодательством никак не ограничено. Установление времени выплат – личное дело занимателя и предоставителя долга (соглашение имеет возможность заключения как на неделю, так и на семьдесят лет)

Бесплатная консультация юриста по телефону

По Москве и области

7 (495) 280-74-29

Санкт-Петербург и область

7 (812) 389-36-23

Федеральный номер

8 (800) 511-43-08

Как правило, оно отталкивается от способности заемщика к оплате долга. Если займодатель не уверен в платежеспособности клиента, то он может затребовать различного рода гарантии: например, залог имущества потребителя (недвижимости, транспорта, продукции), поручительство от акционерного общества, руководства компании.

Если объект займа подразумевает под собой не денежные, а какие-либо другие материальные средства (например, продукция компании), то подобная сделка по умолчанию является беспроцентной

В случае если предметом займа будут являться денежные ресурсы, то важно записать в документе, что сделка является безвозмездной и лицо, предоставляющее средства, не будет просить у потребителя дополнительных выплат

Следуя стандартам (если в договоре не было оговорено, что он носит безвозмездный характер), займодатель управомочен потребовать предоставление дополнительных процентов с занимателя. Имущество, полученное вследствие безвозмездной сделки, заёмщик вправе вернуть раньше положенного срока, чего нельзя сделать при оформлении процентного займа.

Ссуда является оплаченной сразу, как только полная суммы займа будет зачислена на счёт предоставителя. В случае задолженности/неуплаты в указанный срок (обычно, ежемесячно), если изменений в соглашении не предусмотрено, займодатель имеет за собой возможность обращения в суд с иском на заемщика.

Налогообложение

После заключения документа следуют определённые налоговые последствия, но если соглашение было заключено на безвозмездных условиях, юридические лица освобождаются от уплаты налогов. Только есть небольшой нюанс: при заключении безвозмездной сделки у налоговых органов могут возникнуть определённые претензии, они могут предположить, что займодатель или заёмщик будет иметь материальную выгоду.

Согласно статье 151 Налогового кодекса РФ имущество, приобретённое вследствие безвозмездной сделки, не может включаться в налоговую базу, а следовательно, юридическое лицо, получающее долг, освобождается от выплаты налога на прибыль, на дополнительную стоимость. Чтобы избавиться от претензий налоговой инспекции, необходимо доказать, что безвозмездный займ не является финансовой услугой, вернее сказать: является услугой, итоги которой будут реализованы в ходе хозяйственной деятельности, а не материально.

Тут важно заметить, что главным признаком любого типа услуг является реализация конечных результатов деятельности, а в случае заключения безвозмездного договора данный признак отсутствует, ведь деятельность юридического лица, предоставляющего займ, завершается после передачи средств заемщику; заёмщик же, в свою очередь, может использовать результаты подобной деятельности лишь после её окончательного завершения. Заёмщик вправе не уплачивать налоги при оформлении беспроцентного займа, это можно объяснить тем, что подобная сделка не носит статуса финансовой услуги и к получению прибыли какой-либо из сторон не ведёт, несмотря на явную выгоду.

Заёмщик вправе не уплачивать налоги при оформлении беспроцентного займа, это можно объяснить тем, что подобная сделка не носит статуса финансовой услуги и к получению прибыли какой-либо из сторон не ведёт, несмотря на явную выгоду.

Выгода подобной сделки состоит в том, что лицо, являющееся заемщиком, может использовать полученные ресурсы в экономической деятельности своей компании, не выплачивая при этом процентов. Но в некоторых случаях заёмщик может быть привлечён к выплате налогов, налоговая инспекция может обосновать это тем, что заёмщик обязан выплатить определённый процент от стоимостной оценки экономической выгоды сделки (определяется центральным банком Российской Федерации).

Ссылаются сотрудники налоговых органов в подобной ситуации, как правило, на Налоговый кодекс Российской Федерации.

Договор займа между юридическими лицами

Предприятия не часто прибегают к заключению договора займа ввиду жесткого контроля со стороны государства. Особенности договора займа между организациями:

- соглашение заключается только в письменной форме;

- договор является консенсуальным, то есть вступает в силу в момент подписания, а не в момент передачи предмета соглашения;

- максимальная сумма, которую можно передать наличными средствами – 100 тысяч рублей. Если необходимо передать больше денег, то заем осуществляется в безналичном порядке;

- при заключении соглашения займа между предприятиями на сумму свыше 600 тысяч рублей сделка будет контролироваться Федеральной службой по финансовому мониторингу;

- соглашение между юр. лицами считается договором процентного займа, если иное прямо не предусмотрено его условиями.

Организации самостоятельно определяют проценты, которые заемщик будет уплачивать по договору займа. При этом если их размер превышает ставку, которую компания могла бы получить в банке, в два раза, то такие условия считаются кабальными. Размер процентов может быть уменьшен по решению суда.

Займы могут погашаться как разово, так и траншами. Первый случай предполагает единовременную выплату большой суммы, что повышает риски — поэтому долг в виде части основной суммы плюс проценты может выплачиваться в установленный период (например, ежемесячно). Это делает займ похожим на облигацию с амортизацией, где обращение долга происходит на фондовом рынке и регулируется биржей.

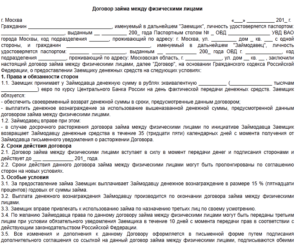

Пример договора займа между физлицами

Конкретный пример договора можно предложить только в случае, когда обе стороны определились со способом оформления передачи средств. Это может быть не только договор займа, но и расписка о получении денежных средств.

Обязательными разделами являются:

- Предмет договора.

- Условия займа.

- Обязанности сторон.

Примеры договоров различаются в зависимости от включения или невключения следующих разделов:

- момент вступления в силу договора, его прекращения

- форс-мажор

- разрешение споров.

Если соответствующего раздела нет в договоре, в суде при рассмотрении спора будут руководствоваться ГК РФ (например, ст. 395, 809 и 810).

ДОГОВОР ЗАЙМА

г.

«» 2020 г.

ЗаймодавецЗаемщикДоговор

1. ПРЕДМЕТ ДОГОВОРА

1.1. По настоящему договору Займодавец передает Заемщику беспроцентный заем в сумме рублей наличными деньгами, а Заемщик обязуется возвратить полученную сумму в сроки и в порядке, указанные в настоящем Договоре.

2. ПРАВА И ОБЯЗАННОСТИ СТОРОН

2.1. Займодавец обязан передать Заемщику указанную в п.1.1 сумму в срок до «»2020.

2.2. Факт передачи Займодавцем указанной суммы удостоверяется распиской Заемщика.

2.3. Возврат полученных сумм осуществляется Заемщиком равными долями – по рублей ежемесячно – в течение , начиная с «»2020 согласно следующему графику: .

3. ОТВЕТСТВЕННОСТЬ СТОРОН

3.1. В случае неисполнения или ненадлежащего исполнения одной из сторон обязательств по настоящему договору, недобросовестная сторона обязана возместить другой стороне причиненные таким неисполнением убытки.

3.2. Помимо возмещения убытков недобросовестная сторона обязана уплатить другой стороне штраф в размере причиненного прямого действительного ущерба.

3.3. В случае нарушения Заемщиком графика возврата полученных сумм, указанных в п.2.3 настоящего Договора, Заемщик будет обязан уплатить Займодавцу пеню из расчета % от вовремя невозвращенных сумм займа за каждый день просрочки.

3.4. Неисполнение одной из сторон условий настоящего договора приведшие к материальным потерям второй стороны, влечет за собой применение к виновной стороне штрафных санкций в размере нанесенного ущерба и может служить основанием досрочного прекращения договора.

4. ФОРС-МАЖОР

4.1. Стороны освобождаются от ответственности за частичное или полное неисполнение обязательств по настоящему договору, если это неисполнение явилось следствием обстоятельств непреодолимой силы, возникших после заключения настоящего договора в результате обстоятельств чрезвычайного характера, которые стороны не могли предвидеть или предотвратить.

4.2. Отнесение тех или иных обстоятельств к непреодолимой силе осуществляется на основании обычаев делового оборота.

5. КОНФИДЕНЦИАЛЬНОСТЬ

5.1. Условия настоящего договора и дополнительных соглашений (протоколов и т.п.) к нему конфиденциальны и не подлежат разглашению.

6. РАЗРЕШЕНИЕ СПОРОВ

6.1. Все споры и разногласия, которые могут возникнуть между сторонами по вопросам, не нашедшим своего разрешения в тексте данного договора, будут разрешаться путем переговоров на основе действующего законодательства и обычаев делового оборота.

6.2. При неурегулировании в процессе переговоров спорных вопросов, споры разрешаются в суде в порядке, установленном действующим законодательством.

7. СРОК ДЕЙСТВИЯ И ПРЕКРАЩЕНИЕ ДОГОВОРА

7.1. Срок действия настоящего договора начинается с момента передачи Займодавцем Заемщику суммы займа и заканчивается после выполнения принятых на себя обязательств сторонами в соответствии с условиями договора.

7.2. Настоящий договор прекращается:

- по соглашению сторон;

- досрочным возвратом Заемщиком суммы займа;

- при нарушении Заемщиком графика возврата очередной части суммы займа. В этом случае Займодавец вправе потребовать досрочного возврата всей невозвращенной суммы займа;

- по иным основаниям, предусмотренным действующим законодательством.

8. ЗАКЛЮЧИТЕЛЬНЫЕ ПОЛОЖЕНИЯ

8.1. Любые изменения и дополнения к настоящему договору действительны, при условии, если они совершены в письменной форме и подписаны надлежаще уполномоченными на то представителями сторон.

8.2. Все уведомления и сообщения должны направляться в письменной форме.

8.3. Сумма займа считается возвращенной в момент передачи Займодавцу наличных денег или зачисления соответствующих денежных средств на его банковский счет.

8.4. Настоящий договор составлен в двух экземплярах, имеющих одинаковую юридическую силу, по одному экземпляру для каждой из сторон.

9. ПОДПИСИ СТОРОН

Займодавец _________________

Заемщик _________________

«»2020 года настоящий договор удостоверен мной, нотариусом .

Договор подписан в моем присутствии, личность сторон установлена, их дееспособность проверена. Текст договора прочитан вслух.

- Зарегистрировано в реестре за №

- Взыскано по тарифу: рублей.

- Нотариус:

45 пользователей добавили этот документ в избранное

Особенности налогообложения

Соглашение о ссуде между юрлицами имеет нюансы в оформлении фискальных платежей для каждой из сторон – это вопросы регламентируются Налоговым кодексом РФ (НК РФ). Согласно статье 146 этого документа, денежные средства, предоставленные в виде займа, не подлежат обложению фискальными выплатами. При этом распространены ситуации, когда сотрудники Федеральной налоговой службы (ФНС) усматривают получение прибыли (так называемого внереализационного дохода) при договоре беспроцентного займа за счет невыплаченных процентов, требуя произвести платежи с сэкономленных сумм.

На практике заемщик может противопоставить этому требованию формулировку из статьи 41 НК РФ, где говорится, что доходом является материальная выгода. Установить ее в случае экономии, при неопределенной процентной ставке проблематично, поэтому получатель ссуды освобождается от налога на прибыль. При спорных ситуациях вопрос следует оспаривать в судебном порядке. При возмездном договоре займа сумма процентов по НК РФ считается платой за услугу (относится на счет расходов при составлении отчетности) и тоже не облагается фискальными платежами.

При кредитовании в денежной форме, согласно статье 149 НК РФ, заимодавец освобождается от налога на добавленную стоимость (НДС). Если ссуда выдается в товарном/вещественном виде, уплата НДС обязательна (он должен приводиться в выставленной счет-фактуре). Получение кредитором процентов от выданного займа подразумевает обязательное отнесение их к категории доходов с выплатой положенного по закону налога на прибыль.

Что включает договор займа денежных средств?

В договоре указываются такие параметры, как сумма, отсутствие процентов за пользование средствами или их наличие, срок и условия возврата. Также часто описывают цели займа (например, наличие указания «на семейные нужды» прямо указывает, что за возврат средств несёт ответственность не только заёмщик, но и его супруг или супруга). В ГК РФ (ст. 395) описываются и другие обстоятельства – место рассмотрения споров, сроки обращения за возвратом средств в судебном порядке, сроки давности по таким договорам (3 года), в течение которых можно обратиться за возвратом займа.

На сегодня не требуется:

- Оформления договора у нотариуса (не имеет особой силы при рассмотрении споров).

- Присутствие свидетелей при подписании договора займа денежных средств.

Кто такой заёмщик?

Этот термин применяется к одной из сторон финансовой сделки, получающей в собственность от другой стороны деньги или вещи, определённые родовыми признаками (грубо говоря, заменяемые) с условием возврата полученных средств или вещей того же рода и качества через определённое время. Почему деньги или вещи? Потому что сделка может совершаться на основании договора займа или кредитного договора (читайте, чем отличается займ от кредита).

По договору кредита заёмщик получает от кредитора во временную собственность денежные средства, и обязуется их возвратить с процентами – это непременное условие кредита.

А по договору займа заёмщик может стать временным собственником не только денег, но и любых так называемых потребляемых вещей (сахар, спички и т.д.), причем заем может быть безвозмездным, что невозможно для кредита. В этом случае второй стороной сделки является заимодавец.

В качестве заемщика может выступать физическое или юридическое лицо, а в некоторых случаях им становится и банковское учреждение. Яркий пример тому – прием вкладов от населения. Здесь банк становится заемщиком, который по прошествии определенного времени возвращает деньги клиенту с процентами за их использование (начисленные проценты по вкладу).

Так кто же такой заемщик? Проще говоря, заёмщик – это должник, имеющий обязательства перед другой стороной сделки по возврату полученных в долг (взаймы) денег или вещей.

Основная обязанность любого заемщика – вернуть предмет займа полностью в строго оговоренный срок или частями, если это возможно по физическим свойствам занятой вещи и предусмотрено договором. Кроме того, обязанностью должника является уплата вознаграждения за предоставление займа, если договор заключен на условиях возмездности, а также пеней и штрафов в случае несвоевременного исполнения обязательств.

Помимо обязательств у заемщика есть и права:

1. Отказаться от получения кредита или займа в любое время до момента фактической передачи ему денег или занимаемых вещей. При этом кредитор не вправе взыскивать штрафы за отказ от получения займа.

2. Не выплачивать сборы и прочие комиссионные платежи, которые начислялись и предъявлялись к уплате с нарушением действующего законодательства.

3. Досрочно погашать имеющиеся обязательства с соблюдением установленного законом 30-дневного срока с предварительным уведомлением, и в течение 14 дней со дня получения займа (кредита) без предварительного уведомления. Ограничения установленных законодательством правил со стороны кредитора неправомерны. Подробнее о досрочном погашении.

4. Не исполнять требование кредитора о досрочном возврате долга, если в последнее время финансовое положение заемщика значительно ухудшилось (потеря работы или существенное снижение уровня доходов).

5. Получать справки о состоянии ссудного счета (в отношении кредитов и денежных займов) на безвозмездной основе.

6. Оспаривать договор займа по основаниям, закрепленным в законодательстве.

По всем возникающим спорам заемщик может обращаться в суд в регионе своего проживания. В некоторых кредитных договорах финансовые учреждения прописывают положение о том, что все судебные споры рассматриваются по месту нахождения банка. Данные пункты противоречат законодательству, которое позволяет заемщику выбирать, в какой суд он будет обращаться.

Желающих более обстоятельно ознакомиться с законными правами заёмщика отправляем к информационному письму президиума Высшего арбитражного суда РФ от 13 сентября 2011 года № 146 «Обзор судебной практики по некоторым вопросам, связанным с применением к банкам административной ответственности за нарушение законодательства о защите прав потребителей при заключении кредитных договоров».

Скачать договор займа между физическими лицами

Прежде чем скачать договор займа, грамотные юристы предупреждают, что должны быть проверены все условия его оформления (разделы) и их соответствие условиям:

- беспроцентного займа или процентного (указывается момент возврата процентов: в конце срока либо они включены в платежи в течение срока действия договора);

- вида займа (целевой или нецелевой);

- способа получения и возврата средств (наличные, безналичный расчёт, иное);

- времени получения и возврата средств (частями, единой суммой, траншами);

- ответственности сторон, предоставления, возврата, оснований расторжения (каждое условие оговаривается сторонами либо регулируется по текущему законодательству);

- использования претензионного порядка досудебного урегулирования;

- места рассмотрения претензий (по законодательству либо по договорённости сторон).

Совет Сравни.ру: Не тратьте время на оформление договора займа у нотариуса или со свидетелями. Подготовьте нужное количество экземпляров – по числу заинтересованных сторон: этого достаточно для официально рассмотрения документа в спорных случаях.