На чем основано основное отличие кредита от займа

Содержание:

- Что подразумевает понятие кредит?

- Преимущества и недостатки банковских кредитов

- Как оформить займ

- Что такое займ?

- Что такое заем?

- Как сэкономить на срочных займах?

- Особенности кредитования

- Чем отличается ссуда от кредита?

- Самые популярные МФО

- О чем нужно знать, оформляя микрозайм?

- Порядок предоставления и возврата Займа

- Для чего вы можете использовать личный кредит?

- Преимущества

- Условия ссуды, займа, кредита

- Потребительский кредит

- Займ или кредит: что лучше?

Что подразумевает понятие кредит?

Кредитом финансисты называют такие отношения общественности, которые могут возникнуть между различными субъектами кредитно-денежных отношений и связываться со стоимостными движениями. Кредитные отношения возникают тогда, когда высвобождающийся излишек средств одного субъекта экономических отношений, востребован среди других субъектов (потенциальных заемщиков).

Ведущие мировые экономисты определяют понятие кредита, как разрешение заемщику воспользоваться на определенный период времени капиталом кредитора. Кредитные отношения необходимы кредитору для получения определенного пассивного дохода. А заемщику – для получения товаров или услуг, на которые не хватает средств.

Существует множество форм кредитных отношений:

- Кредиты коммерческого типа, предоставляемые финансовыми организациями;

- Банковские целевые кредиты;

- Лизинг;

- Факторинг и пр.

В зависимости от условий кредитования финансисты выделяют кредитные отношения с положительными ставками процентов, нулевыми (беспроцентное кредитование) или отрицательными ставками. Также кредитные отношения могут быть товарными, денежными или смешанными по форме.

Наиболее востребованы в нашей стране кредитные отношения следующего типа:

- Автомобильное кредитование, когда финансовая организация выделяет денежные средства целенаправленно – на покупку транспортного средства;

- Ипотечное кредитование – выдача средств для покупки жилья;

- Потребительские кредиты;

- Межбанковское кредитование и пр.

Преимущества и недостатки банковских кредитов

К преимущественным отличиям кредита от займа следует отнести:

- широкий выбор кредитных предложений для физических и юридических лиц: от потребительских до ипотечных и автокредитов, и кредитов для бизнеса;

- увеличенный кредитный лимит – сумма кредита ограничена только подтвержденной платежеспособностью клиента;

- главное преимущество банковских кредитов в том, что процентные ставки по ним значительно ниже тарифов, действующих в сегменте срочного микрокредитования;

- годовая ставка по стандартным банковским продуктам варьируется в пределах 10-30% (в зависимости от вида кредитного продукта и политики финансового учреждения).

В микрофинансовом сегменте проценты рассчитываются на каждый день использования средств и варьируются в пределах 360-700% годовых – и в этом основное отличие кредита от займа.

Недостатки банковского кредитования

- жесткие требования к клиентам – подготовка объемного пакета подтверждающих документов, идеальная кредитная история, необходимость имущественного обеспечения и поиска поручителей;

- длительное рассмотрение заявки – на проверку информации, указанной в анкете, и принятие решения о выдаче кредита банки отводят от 2 до 7 рабочих дней;

- Большой процент отказов.

Малейшее сомнение в платежеспособности потенциального клиента приводит к отказу в выдаче кредита.

Как оформить займ

Порядок оформления займа во многом зависит от организации, которая предоставляет подобные услуги. На примере микрофинансовых организаций процедура получения займа выглядит следующим образом.

Клиент МФО может подать заявку на получение займа в офисе выбранной компании или на ее официальном сайте. В заявке отображается:

- Сумма займа.

- Период пользования денежными средствами.

- Паспортные данные заемщика.

- Контактная информация.

- Способ получения денежных средств.

Кредитор может потребовать от заемщика дополнительные документы, например, справку с работы, пенсионное удостоверение и т. д. Заявка, как правило, рассматривается в автоматическом режиме в течение нескольких минут, и на основе предоставленных данных принимается решение.

В случае одобрения заявки клиенту МФО необходимо подписать договор в офисе компании или подтвердить оферту, если займ оформляется удаленно, после чего можно получить деньги выбранным способом. Средства перечисляются или выдаются сразу после подписания соглашения.

Что такое займ?

В случае с займом механизм сотрудничества между сторонами идентичен кредитованию. Но в отличие от кредита, понятие «займ» охватывает более обширный спектр финансовых отношений. Взять взаймы можно деньги, товар и прочие материальные ценности, а участниками подобной сделки могут быть как физические, так и юридические лица, и даже государства. Они должны лишь обладать правом по своему желанию вступать в имущественные отношения и иметь денежные средства либо другие ценности, выступающие в качестве объекта займа. Иначе говоря, взаймы даётся только собственное имущество, то же самое касается и его возвращения.

Займом называется передача денежных средств или материальных объектов от одного лица (заимодавца) другому (заёмщику). При подобной сделке заёмщик обладает правом пользования заёмными средствами, заимодавец – выдаёт займ с расчётом на его возврат в том же объёме. Форму и срок возврата займа определяют заранее, ещё до его передачи. Как и в случае с кредитом, за его использование также взимается плата, которая выражается в процентах от суммы сделки. Но бывает и безвозмездный займ, при котором нужно будет вернуть лишь то количество ценностей, что было получено.

Займ считается состоявшимся только после того, как будут переданы заимствуемые активы: деньги или иные ценности. Заимодавец и заёмщик могут заключить договор и оформить всё документально, но чаще всего подобные ссуды выдаются под расписку. Если говорить о бытовых случаях, то многие физические лица вовсе отказываются от письменных соглашений, и договариваются между собой устно. В ситуации, когда дело касается займов, выдающихся юридическими лицами, т. е. специализированными организациями (МКК или МФО), то они обязаны заключать договор с заёмщиком в письменной форме (или посредством смс-кода при онлайн займе) независимо от суммы займа.

Микрозайм – одна из наиболее востребованных форм займа. В зависимости от способа получения все микрозаймы подразделяются на несколько разновидностей. Займ можно получить:

- на банковскую карту;

- на электронный кошелёк;

- наличными.

Что такое заем?

Отличительной чертой займа является возможно получить в долг не только деньги, но и прочие материальные ценности, в том числе любое движимое имущество. В течение действия договора, его предмет переходит в собственность заёмщика. Подобная форма долга не предусматривает целевой характер, то есть получатель материального ресурса может распоряжаться им по своему усмотрению. Возвращение займа больше напоминает процесс выплаты кредита, хотя эта форма заимствования часто носит беспроцентный характер.

Преимущества и основные черты займа:

- Предметом заимствования может быть любой имущество или деньги.

- Договор между сторонами заключается только в случае кредитования на крупную сумму.

- Условия возвращения четко прописаны в договоре. Это положительно сказывается на планировании затрат.

- Плата за использование денег или заимствованного предмета отсутствует.

- На протяжении действия договора заемщик является полноправным собственником полученного предмета или денежной суммы.

- Возвращать долг можно в аналогичном виде или в форме обмена на аналогичный по стоимости предмет. Например, заемщик берет взаймы компьютер, но возвращает займодателю не саму технику, а оговоренную денежную сумму.

Занятая сумма денег возвращается в полном объёме. Если речь идет о конкретном предмете, заемщик обязуется вернуть его в целостности и сохранности. Возвращение предмета заимствования надлежащего качества приведет к возникновению спора. Заемщику придется возместить его стоимость или предоставить аналогичную вещь. Заем не распространяется на уникальные предметы (предметы искусства, ювелирные украшения и раритетные изделия), поскольку возместить их стоимость невозможно. Среди популярных предметов для займа следует отметить различную техника, стройматериалы и транспортные средства.

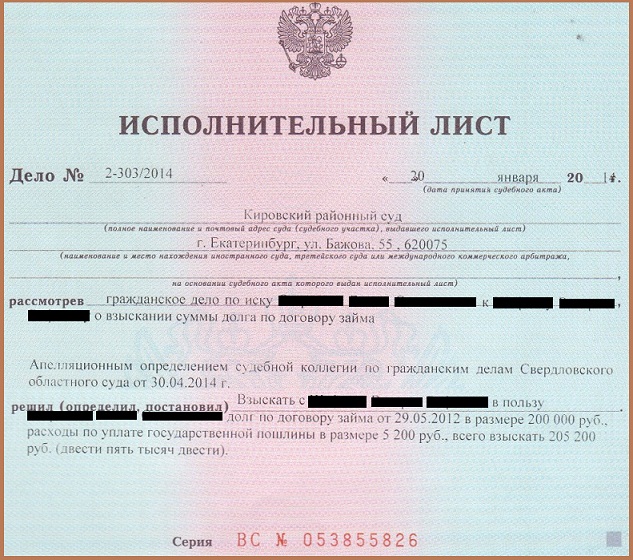

В случае невозврата процесс изъятия компенсации регулируется судом. Выдающее заем юридическое или физическое лицо может подать иск на заемщика. От рассмотрения факта невозврат мелких займов без подписанного договора суд отказывается, если только подобная сделка не влечет за собой тяжкие последствия для кредитора.

Как сэкономить на срочных займах?

- предоставить копию трудовой книжки и справку 2-НДФЛ;

- подобрать залоговое обеспечение или найти человека, готового стать поручителем;

- выбирать долгосрочные микрозаймы, которые позволяют погашать займ постепенно, небольшими суммами – в этом случае клиент получает более выгодную процентную ставку;

- стать постоянным заемщиком – для тех, кто регулярно пользуется услугами МФО и своевременно погашает микрозаймы, условия микрокредитования смягчаются.

Для таких заемщиков в МФО разрабатывают специальные программы лояльности, которые предполагают бонусы, льготные ставки и увеличение кредитного лимита в зависимости от статуса пользователя в сервисе.

Лучшие предложения по займам

| МФО | Сумма | Срок | Ставка | Заявка |

|---|---|---|---|---|

|

Займер |

до 30000 руб. | до 30 дн. | от 0,63% | |

|

Мани Мен |

до 80000 руб. | до 126 дн. | от % | |

|

МигКредит |

до 14000 руб. | до 29 дн. | от 0,16% | |

|

Вэббанкир |

до 15000 руб. | до 30 дн. | от 1,2% |

Все предложения по займам

Особенности кредитования

Главная особенность — в качестве кредитора выступает физическое лицо, а не банковская организация. Предоставление средств осуществляется партнерскими компаниями. Нередки случаи, когда фирма имеет несколько подобных кредитных контракта. Причем в одном выступает в качестве кредитора, а в другом — заемщика.

Каждая сделка индивидуальна, поэтому условия предоставления денежных средств могут сильно различаться. В отличие от банковского кредита процентная ставка по такому договору не зависит от ключевой ставки ЦБ РФ. Основополагающим фактором является платежеспособность контрагента. Чем больше выгода кредитора и доверие к партнеру, тем более выгодные условия можно «выторговать».

Чем отличается ссуда от кредита?

Отличия ссуды от кредита объединены в таблицу ниже.

| Параметры | Ссуда | Кредит |

|---|---|---|

| Предмет, передаваемый во временное пользование | Любые вещи из повседневного обихода, транспорт, недвижимость, денежные средства | Только деньги |

| Плата за пользование | Может устанавливаться, но не обязательна | Основное условие договора – уплата процентов. Без них кредит превращается в ссуду |

| Срок действия договора | Необязателен, и может не устанавливаться сторонами вовсе | Один из ключевых моментов договора кредитования |

| Право собственности | Остается за ссудодателем, а принимающая сторона вправе лишь пользоваться полученными вещами, но не распоряжаться ими | Деньги становятся собственностью заемщика с момента заключения кредитного договора |

| Вступление договора в законную силу | В момент передачи вещи | В момент подписания договора |

Таблица показывает нам следующее, что, кроме передачи вещи (в том числе, денег) от одного лица к другому, сходства между ссудой и кредитом не наблюдается. А вот разница между ними существенна.

Выделим лишь основные различия. Во-первых, по договору кредита во временное пользование переходят деньги. Список же доступных к передаче вещей по ссудному договору, как мы ранее говорили, значительно шире.

Во-вторых, кредит однозначно предполагает возмездную передачу денег – за обязательное вознаграждение. Он предоставляется на условиях срочности, возвратности и платности. При выдаче ссуды вознаграждение может отсутствовать (как, собственно, и должно быть по нормам законодательства), а может и присутствовать (если рассматривать в более широком смысле).

В-третьих, кредит выдаётся на определённый договором срок, а срок ссуды может и не устанавливаться, она может быть бессрочной.

Самые популярные МФО

|

Компания, предложение |

Процент, в день |

Сумма, руб. |

Срок, дней |

Срок рассмотрения |

Оформление, получение |

Возраст, погашение |

|

Планета Кэш, «Для новых клиентов» |

0% |

3000 – 15000 |

7-35 |

До 1 дня |

Онлайн, на карту |

23+, по окончании кредита |

|

FinSpin, «Займ» |

0% |

1000 – 30000 |

6-30 |

До 10 минут |

Онлайн, на карту, QIWI, на счет в банке, через платежную систему |

21+, по окончании кредита или раз в 2 недели |

|

Деньги Сразу, «Стандартный |

0,27% |

1000 – 40000 |

16-365 |

До 20 минут |

Онлайн или в офисе, наличными, на карту или счет |

18+, по окончании кредита, раз в 2 недели или раз в месяц |

|

Мир Кредитов, «Пенсионный» |

0,3% |

1000 – 50000 |

1-30 |

До 5 дней |

В офисе, наличными |

18+, по окончании кредита |

|

Мегазайм, «Потребительский» |

0,5% |

3000 – 100000 |

3-112 |

До 15 минут |

Онлайн, на карту или счет, QIWI, Яндекс.Деньги |

21+, по окончании кредита |

|

Кэш Point, «Займ» |

0,5% |

10000 – 60000 |

1-270 |

До 15 минут |

В офисе, наличными или на карту |

21+, по окончании кредита или ежемесячно |

|

Да!Займ, «Краткосрочный» |

0,55% |

3000 – 30000 |

17-30 |

До 10 дней |

В офисе, наличными, на карту или счет, через платежные системы |

18+, по окончании кредита |

|

Микрокредит, «До зарплаты» |

0,7% |

10000 – 30000 |

15-30 |

До 60 минут |

В офисе, наличными |

21+, по окончании кредита |

|

Честное Слово, «Потребительский» |

0,83% |

3000 – 10000 |

15-60 |

До 1 дня |

Онлайн, на карту или счет |

18+, по окончании кредита |

|

Живые Деньги, «Серебро Лето 2019» |

0,99% |

5000 – 30000 |

30 |

До 5 дней |

Онлайн, в офисе, наличными, на карту |

21-70, раз в 2 недели |

О чем нужно знать, оформляя микрозайм?

Вот – правила, которыми ограничены микрофинансовые организации:

- Максимальная сумма – 1000000 рублей.

- Займы можно выдавать только в российских рублях.

- Если микрокредит выдается на срок меньше года, максимальный процент, который может установить МФО – 1% в день.

- В качестве обеспечения можно использовать только поручителей и транспортные средства, минизаймы под залог недвижимости запрещены.

- Максимальная сумма штрафа и пени за просрочку не может превышать двукратного размера займа.

- Если займ был выдан на сумму меньше 10000 рублей и на срок меньше 15 дней, микрокредитная организация не имеет права начислять по нему проценты.

- У МКК должна быть лицензия на свою деятельность.

Ответим здесь на часто всплывающий вопрос: «Можно ли обмануть МФО?» Знайте: обмануть микрокредитную компанию нельзя. Когда вы берете у нее деньги, вы подписываете договор, согласно которому эти деньги нужно вернуть. Это касается и онлайн-займов – в законодательстве прописан пункт, согласно которому при заключении соглашения можно использовать электронную подпись (код из проверочной СМС), которая приравнивается к подписи обычной. Единственный вариант, при котором можно не возвращать микрозайм – заключение договора с «черными кредиторами», про это мы расскажем ниже.

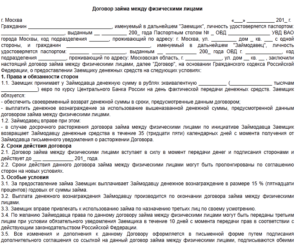

Порядок предоставления и возврата Займа

3.1. Для получения Займа Заемщик предоставляет электронную копию паспорта гражданина Российской Федерации или иного документа, удостоверяющего личность гражданина Российской Федерации согласно применимому законодательству, путем загрузки в систему на официальном сайте Общества (www.kredito24.ru) и направления такой копии на электронную почту document@kredito24.ru.

3.2. Рассмотрение возможности предоставления Займа возможно исключительно на основании полностью заполненной достоверными сведениями Анкеты-заявки Заемщика о предоставлении Займа, а также согласия Заемщика на обработку его персональных данных.

3.3. По результатам рассмотрения Анкеты-заявки Общество предоставляет Заемщику Индивидуальные условия или отказывает в получении Займа.

3.4. Заемщик вправе сообщить Обществу о своем согласии на получение Займа на условиях, указанных в Индивидуальных условиях, в течение 5 (пяти) рабочих дней со дня предоставления Заемщику Индивидуальных условий путем использования СМС-подписи. В случае если Заемщик в течение пяти рабочих дней с момента получения Индивидуальных условий не сообщает Обществу о своем согласии на получение Займа на условиях, указанных в Индивидуальных условиях, а равно сообщает об этом по истечении данного срока, Договор займа считается не заключенным, а Заемщик отказавшимся от получения Займа.

3.5 Если платеж по Договору займа, равный сумме погашения Займа и начисленным процентам за пользование Займом, поступил от Заемщика ранее срока, установленного Договором займа, то такой платеж считается досрочным погашением Займа. Датой досрочного погашения является дата зачисления денежных средств на банковский счет Общества.

3.6. Заемщик вправе досрочно вернуть всю сумму Займа без предварительного уведомления Общества с уплатой процентов за фактический срок использования Займа.

3.7. В случае, если Заемщик не погасил задолженность и не продлил срок Займа согласно п.4 Общих условий, в определенный Договором займа день производится попытка автоматического списания суммы долга со Счета Заемщика. Если средств недостаточно для списания полной суммы задолженности, делается три попытки автоматического списания средств в соответствии с порядком, установленным Общими условиями. Также Общество оставляет за собой право производить списание средств со Счета Заемщика в любой день месяца при наличии просроченной задолженности у Заемщика перед Обществом.

3.8. Если в день оплаты Займа средств на Счете недостаточно для списания суммы долга, а Заемщик не продлил срок Займа согласно п.4 Общих условий, Общество начинает начисление штрафа и процентов за пользование Займом. Общество вправе произвести попытку списания суммы долга, включая начисленные проценты за пользование Займом (1% от не погашенной Заемщиком части суммы основного долга по Договору Займа в день) и штраф (0,055% с учетом округления от не погашенной Заемщиком части суммы основного долга по Договору Займа в день). Если вторая попытка списания задолженности оказывается неудачной, Заемщик обязуется самостоятельно вернуть сумму Займа, способами, указанными в Индивидуальных условий Договора займа либо в п.3.9. Общих условий. Начисление штрафов и процентов производится ежедневно.

3.9. Помимо стандартной процедуры погашения Займа, описанной в п. 3.7 Общих условий, Заемщик имеет возможность погасить Заем путем безналичного перечисления денежных средств, по реквизитам Общества, указанным в Договоре, через электронные кошельки а также через банкоматы Киви и Элекснет. Дополнительная информация о порядке и способах погашения Займа доступна в личном кабинете Заемщика на сайте https://www.kredito24.ru.

3.10. В случае осуществления платежа на банковский счет Общества Заемщик должен указывать в платежных документах свою фамилию, имя, отчество и номер Договора займа, в противном случае Общество имеет право отказаться от принятия любого платежа Заемщика на основании отсутствия возможности определить плательщика.

3.11. В случае безналичного перечисления Заемщиком денежных средств сумма платежа будет считаться принятой на дату зачисления денежных средств на банковский счет Общества.

3.12. В случае безналичного перечисления Заемщиком денежных средств финансовые риски, связанные с возможной задержкой поступления этих средств на банковский счет Общества, возникшей не по вине Общества, принимает на себя Заемщик.

Для чего вы можете использовать личный кредит?

Вы можете потратить деньги из личного кредита на почти все, что вы хотите.

консолидированный долг

Если вы задолжали деньги по кредитным картам с высокими процентными ставками, вы можете погасить эти долги с личным кредитом, который имеет более низкую ставку. Вы можете устранить задолженность быстрее, потому что меньшая часть каждого ежемесячного платежа идет на процентные расходы.

Небольшие Улучшения Для Дома

Это распространенное явление, чтобы использовать кредиты home equity для проектов по благоустройству жилья, потому что вы реинвестируете в свою собственность. Но если вам не нужна значительная сумма, личный кредит может быть дешевле и проще подать заявку.

дорогая покупка

Когда вам нужно купить что-то, что у вас нет наличных денег, личный кредит может решить вашу потребность. Брать на себя долг всегда рискованно, так что только заимствовать для вещей, которые являются подлинными потребностями или которые улучшат ваши финансы.

Инвестируйте в себя

Личные кредиты могут быть в состоянии обеспечить финансирование, когда вы начинаете свой бизнес или должны изучить новые навыки для своей карьеры. Однако некоторые кредиторы ограничивают, как вы можете использовать кредитные поступления. Например, некоторые личные кредиты не предназначены для оплаты расходов на высшее образование.

Скорый

В идеале, у вас есть чрезвычайные сбережения, доступные для сюрпризов жизни. Но иногда нет никаких вариантов, кроме заимствования. Например, когда вы сталкиваетесь с медицинскими расходами или вам нужен безопасный транспорт, чтобы продолжать получать доход, личный кредит может иметь смысл.

Преимущества

Быстрое принятие решения по заявке

Несмотря на то, что многие банки уже сократили время рассмотрения заявки на кредит, в большинстве случаев новым клиентам придется ждать как минимум один рабочий день.

Хорошо, когда это время есть – но бывают случаи, когда деньги нужны прямо сейчас. И самым быстрым способом остаются займы МФО – обычно уже через 5 минут после заполнения анкеты на сайте вы узнаете, одобрен ли вам заем.

Получение средств сразу после одобрения

Если время рассмотрения заявки еще может затянуться – бывает, что возникают вопросы или нужны дополнительные документы – то зачисление средств у большинства крупных компаний не требует времени вообще.

Сразу после одобрения заявки деньги будут на вашем QIWI кошельке или банковской карте. Чуть больше времени занимает получение через систему денежных переводов CONTACT.

А на банковский счет деньги могут поступать до трех рабочих дней.

Возможность оформить заем откуда угодно

Быстрое развитие интернета в последние годы сильно упростило нашу жизнь.

Заказ такси, платежи за ЖКХ, доставка еды и многие другие услуги стали быстрее и удобнее.

Это касается и получения займов – в сервисах онлайн-кредитования заявку можно заполнить за 5 минут и почти сразу узнать о решении.

При этом не нужно никуда идти, нужен только доступ к интернету.

Заявку можно отправить со смартфона, планшета или компьютера.

Прозрачные и понятные условия

Только в МФО вы сразу знаете, во сколько обойдется получение займа.

Ничего проще этого придумать нельзя – вы вводите на сайте нужные сумму и срок и тут же видите, сколько составит переплата.

То есть еще до оформления займа вам будет известна сумма всех выплат.

Получить заем можно даже с неидеальной кредитной историей

Во время кризиса 2014 года банки серьезно ужесточили оценку клиентов, а многие и сейчас кредитуют только повторных заемщиков.

Чаще всего причиной для отказа становится информация из кредитной истории – многие россияне в прошлом имели проблемы с выплатой кредитов и займов.

Таким клиентам банки зачастую отказывают. А МФО, напротив, умеют с ними работать.

Возможность исправить плохую кредитную историю

Другой плюс МФО, связанный с кредитной историей, в том, что небольшие займы можно использовать для ее исправления.

Логика простая: если у вас неидеальная кредитная история, получить деньги в банке скорее всего не получится, а в МФО – да.

После того, как вы получите и вовремя вернете несколько займов, шансы получить большую сумму в банке возрастут, так как это положительно отразится на кредитной истории.

Не нужен пакет документов

Не понадобятся справки о доходах, пенсионное удостоверение и ИНН.

Главное отличие от банков здесь состоит в том, что нужно не два, как это обычно бывает у них, а один документ – ваш паспорт.

Простая анкета для заполнения

В МФО короткая анкета, для заполнения которой нужно несколько минут. Как правило, там контактная информация, паспортные данные и информация о доходах и занятости.

Не нужно поручительства и залога

Большинство МФО не требуют ни поручительства, ни залога, потому что быстро принимают решение об одобрении займа, не предъявляя лишних требований.

Нет дополнительных комиссий

Компании не берут дополнительных комиссий за использование займа. Клиенты платят только проценты, начисленные по договору.

Условия ссуды, займа, кредита

Отличие займа от кредита или такого общего понятия как ссуда заключается в условиях, на которых одно лицо предоставляет другому материальные ценности (денежные средства, иные активы или имущество).

Ссуда в изначальном и общем понимании этого термина представляет собой предоставление одним лицом другому имущества, денег или иных ценностей в виде займа или долга на условиях возврата. При этом оговаривается срок, в который ссуда должна быть погашена, и размер вознаграждения (определенный процент, однако это не обязательное условие, ведь ссуда может быть и безвозмездной, то есть представлять собой рассрочку). Порядок же возврата ссуды и выплаты вознаграждения за ее использование не устанавливаются договором, — как хочешь, так и отдавай.

Ссуды, или беспроцентные или низкопроцентные займы могут предоставлять не только банки, но также и предприятия своим работникам на определенные нужды. При этом, как правило, в зависимости от суммы (если требуется денежный займ), открывается специальный ссудный счет, куда перечисляются средства, и откуда финансируются потребности, связанные с получением ссуды.

Поскольку кредиты и займы представляют для кредитора или ссудодателя определенный риск, то финансово-кредитные учреждения предпочитают перестраховаться, не только тщательным образом проверяя и рассматривая кандидатуру каждого потенциального заемщика, убедиться в его платежеспособности, а также обеспечить стабильное получение прибыли на протяжении оговоренного периода. Таким образом рождаются различные программы кредитования.

Кредит – это предоставление денежных средств кредитором, которым может выступать только банковская или иная финансово-кредитная организация (но не предприятие) заемщику (юридическое или физическое лицо) наличными, на банковский счет, на кредитную карту. Сроки кредита (краткосрочный или долгосрочный) оговариваются кредитным договором. При этом также тщательно и точно прописываются все строгие требования к возврату кредитных средств и порядок выплаты банку вознаграждения за их использование (проценты).

Таким образом, отличие займа от кредита кроется в нескольких критериях:

- тип материальных ценностей: кредит – только денежные средства, займ или ссуда – любые материальные ценности, вплоть до оборудования, объектов движимого и недвижимого имущества;

- условия возврата: кредит – по установленному графику частями тело кредита и проценты за пользование, займ или ссуда – частями или единоразово в полном объеме (в зависимости от типа материальных ценностей) в том же качестве и количестве с выплатой вознаграждения по истечению срока предоставления займа;

- кредит предоставляется банком, ссуда или займ может предоставляться физическим или юридическим лицом другим лицам.

Потребительский кредит

Условия:

- Ставка – 13-14% в среднем.

- Срок – до 7 лет.

- Максимальная сумма – до 10 000 000 р.

Классический вид займа на потребительские нужды клиента. Может быть как целевым, так и нецелевым. Пример целевого кредита: покупка товара в магазине, когда заем оформляется на месте. То есть покупатель приходит без денег, оформляет заем, кредитный менеджер переводит деньги на счет продавца, а заемщик забирает товар.

Есть возможность получить и нецелевой потребительский кредит наличными. Здесь клиент перед банком не отчитывается о расходовании денег и может потратить их на любые нужды: оплата товара, отдых, дорогостоящие покупки и т. д.

Получить кредит могут многие клиенты

Важно только иметь чистую кредитную историю, постоянный доход и хоть небольшой стаж на последнем месте работы. А вот сумма кредита зависит от уровня платежеспособности

Банк будет подбирать срок кредитования и максимальную сумму займа, исходя из дохода заявителя.

Ряд банков готовы выдать до 10 млн рублей, однако это большая редкость. Если взять предложения всех банков, то в среднем максимальная сумма составляет примерно 500 тыс. рублей. А если речь идет о средней сумме займа, то она составляет 100-120 тыс. руб. Потенциальный заемщик сможет рассчитывать на крупный заем при условии сравнительно высокого дохода.

Если требуется большая сумма в кредит, а доход не такой большой, то есть возможность получить потребительский заем под залог имущества. Однако тут появляется риск потери этого залога.

Займ или кредит: что лучше?

Отличия займа от кредита довольно существенны, для наглядности мы привели их в таблице:

| Критерий сравнения | Займ | Кредит |

| Предмет соглашения | Любые материальные ценности | Денежные средства |

| Суть соглашения | Выдается на условиях комиссии или бесплатно | Выдается на платной основе |

| Документы | Паспорт РФ | Паспорт РФ, справка с места работы |

| Срок рассмотрения заявки | До 30 минут | 1 — 2 рабочих дня |

| Сумма | От до 100 000 р. | от до 5 000 000 р. |

| Срок пользования деньгами | от 3 дней до 1 года | До 5 лет |

| Размер комиссии | от 0,5 до 2,2% в день | от 10 до 30% годовых |

| Порядок оформления | В офисе МФО или через интернет | В офисе финансового учреждения |

| Порядок погашения | Одним платежом с учетом комиссии, если иное не предусмотрено в соглашении | Постепенное погашение задолженности равными платежами с учетом процентной ставки |

| Проверка кредитной истории | Проводится выборочно | Проводится обязательно |

| Заемщик | Физ. лицо | Физ. лицо, Юр. лицо |

| Возраст физического лица | 18 — 80 лет | 21 — 70 лет |

Как видно из таблицы, займ — более простая и выгодная форма получения денежных средств. Заемщику не требуется собирать пакет документов, ждать проверки заявки и одобрения в течение нескольких дней. Займ могут получить все категории физических лиц, причем без посещения офиса финансового учреждения. Размер комиссии сопоставим с банковскими процентами исходя из срока пользования услугой.