Полная стоимость кредита

Содержание:

- Как произвести расчет процентов по кредиту?

- Сколько и на сколько нужно брать?

- Как правильно рассчитать проценты по кредиту – пример

- Когда стоимость кредита выше ПСК..

- Как узнать полную стоимость потребительского кредита

- Новая формула ПСК 2019 – как рассчитать полную стоимость кредита по-новому?

- Пример ПСК

- Как узнать текущую полную стоимость кредита?

- Почему полная стоимость кредита отличается от реальной платы?

- Полная стоимость кредита. Что это такое?

- Что делать в случае умышленного завышения банком ПСК?

- Как рассчитать

- Что входит в расчет ПСК?

- Выводы

Как произвести расчет процентов по кредиту?

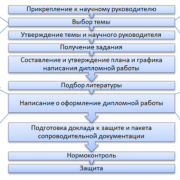

Некоторые пользователи кредитных продуктов ошибочно предполагают, что посчитать проценты по кредиту самому сложно, но это не так. На самом деле, формула расчета процентов по кредиту напрямую связана с тем, какой вид платежа будет использован для погашения долга по кредиту:

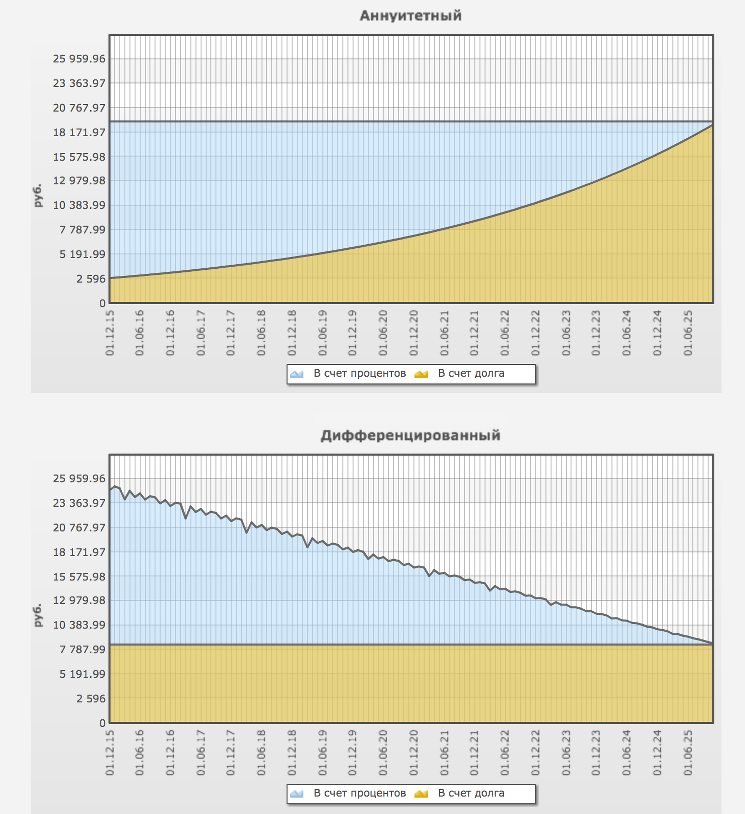

- Дифференцированный платеж – ежемесячные выплаты по кредиту, размер которых уменьшается к даче окончания кредитного договора. В ежемесячный дифференцированный платеж входят сумма погашения тела кредита (основной долг) и проценты по кредиту, начисленные на оставшуюся сумму.

- Аннуитетный платеж – ежемесячные выплаты по кредиту, размер которых не меняется до окончания срока кредита. Но при аннуитетной схеме платежи вначале преимущественно идут в счет погашения процентов по кредиту, и в меньшей доле на тело кредита, и пропорция эта меняется уже ближе к концу кредитного договора.

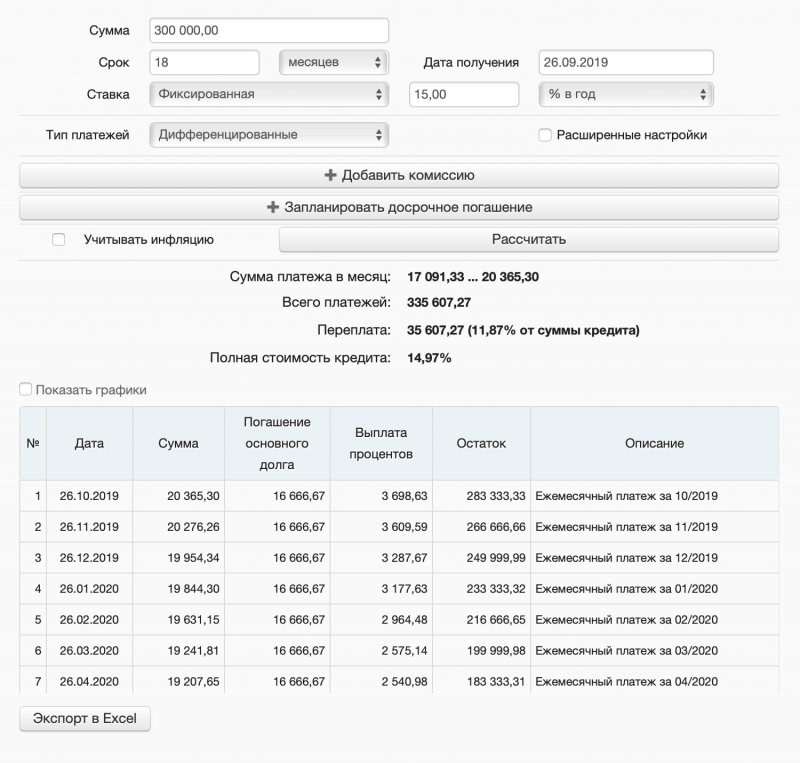

Более наглядно отличия аннуитетных платежей от дифференцированных можно увидеть на вот этой схеме:

Сколько и на сколько нужно брать?

Прежде всего, убедитесь, что вы выбрали самый короткий срок, которым вы можете управлять. Чем дольше пользоваться заемным средствами, тем больше за них придется заплатить. Более низкая ежемесячная выплата далеко не всегда значит абсолютную выгоду. Для взвешенного принятия решения пригодится понимание, как рассчитать полную стоимость кредита.

Например, если взять 5000 рублей под 11,72 % годовых, то за 3 года пользования придется отдать 6631 рублей, а за 5 лет – все 7298 рублей. Таким образом, переплата за время составит порядка 677 рублей. Неприятный бонус к этому – более длительный период выплат, самодисциплины и дополнительной кредитной нагрузки.

Очень часто кредитные компании и банки размещают специальные калькуляторы на электронных страничках. Посмотрите разницу в стоимости. Возможно, ваше решение от этого изменится.

С позиции финансовой грамотности правило очевидно: лучше взять кредит с более коротким сроком и большим ежемесячным платежом. Конечно, если вы можете себе это позволить.

Как правильно рассчитать проценты по кредиту – пример

Рассмотрим пример, который поможет правильно рассчитать кредит самому. Для простоты возьмём целые числа и округлим полученный результат до целого значения.

Кредит был оформлен на сумму 12000 рублей и выбрана была дифференцированная система погашения.

Товар был условно куплен в декабре, значит следующий срок платежа датирован январем будущего года.

Срок кредита – 1 год, ставка по проценту – 10%.

Тело кредита ежемесячно будет уменьшаться на 1000 рублей, так как 12000/12 =1000, а в январе придется заплатить проценты со всей части.

| Месяц | Сумма основного долга | Расчет процентов | Итого к оплате |

| Январь | 12000 | 12000*12*31/100*365=122 | 12122 |

| Февраль | 11000 | 11000*12*28/100*365=101 | 11101 |

| Март | 10000 | 10000*12*31/100*365=102 | 10102 |

| Декабрь | 1000 | 1000*12*31/100*365=10 | 1010 |

Период с апреля по ноябрь был осознанно упущен, но практика подсчета ничем не отличается от приведенных выше примеров. При сложении 12 показателей из правой колонки получится сумма кредита, которую необходимо будет вернуть в банк в течение года. Суммирование же третьей колонки позволит высчитать сумму переплаты, то есть той части, ради которой и работает кредитное учреждение.

Для расчета по аннуитетной формуле достаточно рассчитать процентную ставку по кредиту, так как сумму основного долга, необходимого к погашению ежемесячно мы уже знаем. Эта сумма равна 1000 рублей, поскольку такой способ платежа предполагает оплату равными долями.

Вводные данные у нас те же, поэтому:

(10000*(0,12/12))/(1–(1/(1/(1/+(0,12/12))))) = 833.

Следовательно, ежемесячно платить придется 1833 рубля.

Практика показывает, что дифференцированные кредиты гораздо выгоднее при долгосрочных займах, при которых в последние месяцы или годы выплаты уже не кажутся такими ощутимыми.

При низкой процентной ставке и малом сроке кредитования выбор можно сделать в пользу аннуитетного платежа, в котором самым проблемным станет не первый год, как при дифференцированном способе займа. Долговая нагрузка равномерно распределится между всеми периодами кредитования.

Лучшие бесплатные карты 2020

#всёсразу

Райффайзенбанк

Дебетовая карта

- 5% на остаток

- 3,9% кэшбэка на всё

- 0₽ за обслуживание

Подробнее

Альфа-Карта

Альфа-Банк

Дебетовая карта

- 5% на остаток

- 2% кэшбэка на всё

- 0₽ за обслуживание

Подробнее

Кэшбэк карта

Райффайзенбанк

Дебетовая карта

- 5% на остаток

- 1,5% кэшбэка на всё

- 0₽ за обслуживание

Подробнее

Следите за новостями на нашем телеграм-каналеПерейти

Когда стоимость кредита выше ПСК..

Иногда реальная стоимость кредита оказывается выше ПСК. Например, если заемщик просрочит платеж по кредиту, будет штраф, который повысит стоимость кредита для заемщика. Но банк не знает заранее, будет ли заемщик нарушать сроки выплаты, и поэтому не включает подобные штрафы в ПСК.

У ПСК по кредитным картам есть свои особенности. Договор по кредитным картам чаще всего бессрочный, точной даты выплаты всего долга нет, а одобренный кредитный лимит может меняться в процессе обслуживания по усмотрению кредитора или самого заемщика. Также кредитор не может заранее знать, будет ли клиент снимать наличные с кредитки или переводить с нее деньги.

Например:

Заемщик получил кредитку со ставкой 25% годовых на покупки и снял с кредитки наличные. Была списана комиссия за снятие, а на саму операцию согласно договору начала действовать ставка 49% годовых. Кредитор не мог заранее знать, что заемщик снимет наличные, поэтому не включил в ПСК комиссию и повышенную ставку.

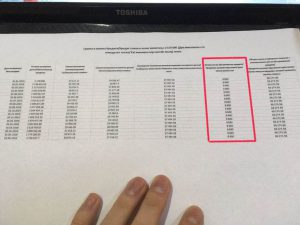

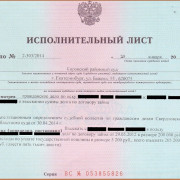

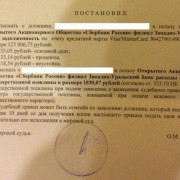

Как узнать полную стоимость потребительского кредита

Самый простой способ — посмотреть на

первой странице кредитного договора.

Полная стоимость (ПСК) должна быть

отображена в рамке в правом верхнем

углу прописными буквами (согласно ФЗ

от 21.12.2013 N 353, ст. 6). Также, информация о

полной стоимости для всех видов кредитов

должна быть доступна на сайте и в офисах

банка (ФЗ N 353, ст. 5). За предоставление

недостоверной информации о полной

стоимости кредиторы несут административную

ответственность (КоАП РФ, ст. 14.3).

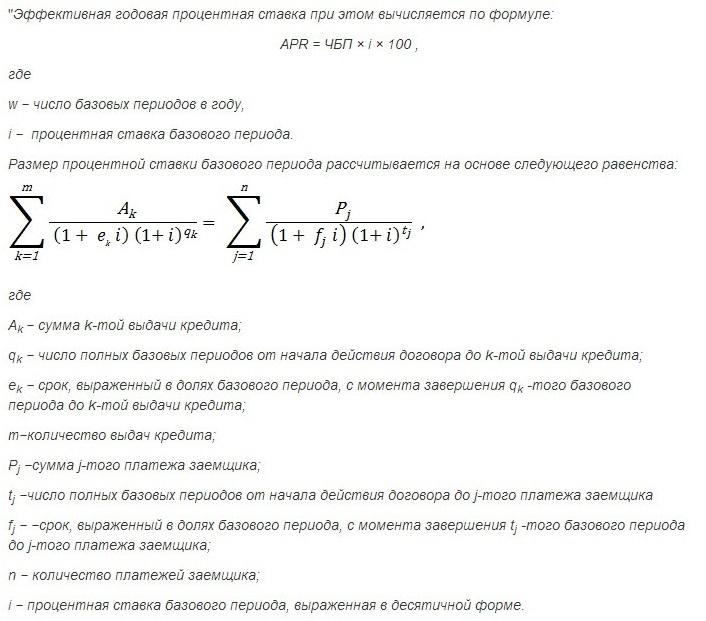

ПСК рассчитывается по формуле:

где

ПСК — выраженная в процентах годовых

полная стоимость кредита;

ЧБП — число базовых периодов в году

(365 дней);

i — процентная ставка за базовый

период, которая определяется решением

сложного уравнения.

Если вас интересуют детали расчетов

для определения ПСК, с ними можно

ознакомиться в тексте закона о

потребительском кредите, .

Чтобы

узнать примерную ПСК по интересующим

параметрам, воспользуйтесь онлайн

калькулятором.

{banner_news_links}

В ПСК помимо тела кредита и процентов

могут входить и другие предусмотренные

договором платежи. В то же время, ряд

платежей в расчет не включается. Чтобы

иметь чёткое представление о возможных

затратах, нужно внимательно изучить

текст договора на предмет всех возможных

расходов.

В полную стоимость включается плата

за те услуги, с которыми связана

непосредственно выдача кредита (открытие

аккредитива, аренда сейфа, обслуживание

банковской карты). Платежи, сумма или

срок которых будет зависеть от поведения

кредитуемого, не входят в ПСК (штрафы,

пени, комиссии за кассовое обслуживание

либо безналичный перевод).

Страховые выплаты могут как входить

так и не входить в расчет ПСК, это

определяется условиями договора. Если

наличие страховки влияет на процентную

ставку, страховая премия включается в

полную стоимость.

Размер

ПСК ограничен законодательно и должен

не более чем на 1/3 превышать среднерыночный,

установленный центральным банком на

каждый квартал (публикуется на сайте

ЦБ).

Если

при подписании кредитного договора

сотрудники банка нарушают ваши права

(например, предоставляют недостоверную

информацию о стоимости кредита и

навязывают дополнительные платежи)

рекомендуем получить консультацию

юриста, чтобы знать, как отстоять свои интересы.

Новая формула ПСК 2019 – как рассчитать полную стоимость кредита по-новому?

С самого начала осени, а именно – с 1 сентября 2018 года, обрели полную силу поправки к законодательству, содержащие новую формулу расчетов потребительских займов (ПСК). Этот законопроект был подписан Президентом России ВВ. Путиным 21 июля 2014 года.

Почему возникла необходимость в новой формуле расчета потребительских кредитов?

Формула расчета потребительских кредитов, которая была утверждена 1 июля 2014 года, была введена в действие одновременно с законом о потребительском кредите.

Но к этой формуле существовало много нареканий со стороны экспертов и законодателей, потому что на деле она показывала совершенно иной результат выплат заемщика, чем ему приходилось выплачивать на самом деле. То есть, расхождения возникали между полной суммой стоимости кредита и полной суммой всех выплат по нему.

Как пояснил заместитель председателя Комитета Государственной Думы по финансовому рынку Анатолий Аксаков, по этой формуле нельзя увидеть реальные платежи, которые придется совершать заемщику.

Формула может рассчитать сложные проценты, но совершенно не может рассчитать займы на небольшие суммы (менее 200 Евро) и маленькие сроки (2-3 месяца).

Преимущества новой формулы расчета потребительского кредита:

- Поскольку новая формула расчета потребительских займов поможет получать более достоверные результаты по выплатам заемщика, она будет главным аргументом в принятии решения о взятии кредита.

- Новая формула не предполагает обязательную мультипликацию процентов, как это было в прежней формуле.

- В новой формуле приближены значения ПСК и процентной ставки в тех ситуациях, когда никакие платежи не выплачиваются заемщиком, кроме процентов. То есть, заемщик сможет реально заранее оценить стоимость своего кредита.

- Расчет по новой формуле приведет к неискаженному результату даже при вычислении сумм кредитов на малые суммы и небольшие сроки.

- При расчетах суммы кредита по новой формуле заемщик получает точный график внесения платежей, то есть — коэффициенты ek и fj равны нулю.

- Если заемщик взял кредит с ежемесячными или еженедельными выплатами в форме аннуитетов, формула для расчета суммы кредита становится максимально простой, и все расчеты можно выполнить практически с помощью обычного калькулятора.

Новая формула расчета суммы потребительского кредита – пример расчета

Новая формула не является новейшим изобретением – её успешно используют для расчетов годовой процентной ставки (annual percentage rate) в ряде стран – Австралии, Северной и Южной Америке, Новой Зеландии.

- Эта формула не предполагает дробных степеней, так как количество базовых периодов обозначается натуральным числом (1, 2, 3 и т.д.). Формула также не отображает ежедневную мультипликацию процентов. Именно это явилось новым для прежней российской, а также европейской формул.

- Эффективная годовая процентная ставка (APR) равняется номинальной годовой процентной ставке, которая получается умножением процентной ставки базового периода на количество базовых периодов в году.

- Стандартный временный интервал – это день, неделя, половина месяца, месяц, N недель или месяцев — не больше одного года.

- Продолжительность всех месяцев расчетного периода считается равным.

- Базовый период в кредитовании – это период времени, возникающий особенно часто. Если в сделке займа возникает два одинаковых по частоте периода, то базовым периодом признается самый меньший из них.

- Если в данной сделке нет повторяющихся интервалов времени, то за базовый период принимается период времени, являющийся средним арифметическим для всех периодов, с его округлением до стандартного временного интервала.

- Процент, который берут за часть базового периода, равняется доле процента за базовый период.

Валерий Петров, председатель консультационного совета акционеров банка ВТБ:

По новым поправкам к закону заемщик имеет возможность подумать, получать ли заем, в течение пяти дней. Если заемщик раздумал пользоваться уже взятым кредитом, в течение 14 дней после его получения он вправе его вернуть и выплатить только проценты за фактическое использование средств. Если заемщик брал целевой заём, то вернуть кредит с выплатой процентов за использование по факту он может в течение 30-ти дней.

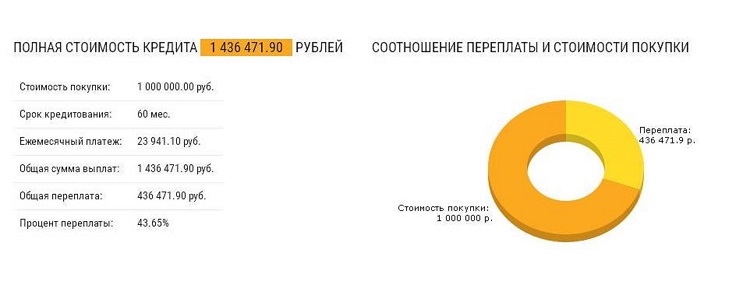

Пример ПСК

Рассмотрим отдельные случаи расчета ПСК, чтобы нагляднее представить, что в нее все-таки может включаться в разных ситуациях, и проведем расчет полной стоимости кредита.

Пример расчета ПСК

Пример расчета ПСК

Потребительский кредит

Посчитать полную стоимость потребительского кредита, пожалуй, проще, чем делать расчет по другим видам кредитования. Возьмем пример:

- Вы берете в банке 470 тыс.руб. на какой-то срок и под сколько-то процентов в год.

- Согласно графику платежей, суммарно по процентам нужно будет выплатить 92 тыс.руб.

- За свои услуги (то есть за то, что выдает вам кредит) банк берет 2.3 % от суммы долга (470 тыс. руб. х 2.3 % = 10.810 тыс. руб.)

- За то, что касса выдаст вам деньги на руки, с вас снимут еще комиссию, равную 2.6 % (470 тыс.руб. х 2.6 % = 12.220 тыс.руб.)

- Складываем все и получаем, что ПСК в нашем случае составит 470 + 92 + 10.81 + 12.22 = 585.03 тыс.руб. А значит, переплачивать банку мы будем не 92, а 115 тыс.руб.

Сейчас у многих банков прямо на сайтах есть счетчик или кредитный калькулятор, который позволит вам выполнить такой расчет автоматически. Но помните, что точную цифру он вам, так или иначе, показать не сможет.

Автокредит

С автокредитом знакомы многие из нас. И во время его оформления надо понимать, что участников сделки сразу несколько: продавец, покупатель и страховщики.

Мы знаем, чтобы беспрепятственно разъезжать по дорогам страны на собственном автомобиле, нам потребуется оформить на него страховой полис ОСАГО. А в случае с покупкой машины в кредит (то есть когда она становится залоговым предметом), к нему добавится полис КАСКО.

В случае с автокредитом вам придется заплатить не только взятую на автомобиль сумму с процентами, но и оплатить страховку на машину, комиссию за то, что банк перечислит вам средства (если это имеет место) и другие расходы, связанные, например, с оформлением документов.

Ипотека

Ипотечный договор также распространен в сегодняшней ситуации с кредитованием. Условия, предлагаемые банками, могут значительно различаться:

- устанавливать разные сроки;

- определять разный перечень необходимых к подаче документов;

- варьировать величину первоначального взноса (и само его наличие).

Все это повлияет на полную стоимость вашего кредита.

Кроме этого, вам нужно принять во внимание:

- ипотечный страховой полис (за него тоже придется заплатить);

- услуги оценщика (если речь про вторичный рынок);

- плату нотариусу;

- уплату комиссии за перевод денег на ваш расчетник;

- хранить деньги в сейфовой ячейке тоже небесплатно.

В полную стоимость кредита входят страховые взносы

В полную стоимость кредита входят страховые взносы

Как узнать текущую полную стоимость кредита?

Выбранное для сотрудничества финансовое учреждение обязано предоставить потенциальному клиенту информацию относительно стоимости различных платежей. На законодательном уровне нет ограничений, относящихся к стоимости займа. Этот показатель регулируется рыночными рычагами и ограничениями Центрального банка. Однако коммерческие организации всегда стремятся получить дополнительный заработок, одновременно с этим привлекая новых клиентов. Иными словами, повышение ставки считается не лучшим решением, поскольку оно способно отпугнуть потенциальных заемщиков. Куда выгоднее снизить ставку до среднерыночного уровня, а сопутствующие платежи использовать для получения дополнительной прибыли.

Способы получения информации о ПСК:

- Уведомление банка. Кредитор обязан раскрыть информацию обо всех платежах на этапе оформления сделки.

- Консультация сотрудников кредитной организации на этапе заключения договора.

- Привлечение независимых специалистов, которые займутся расчетом стоимости кредита по заявке клиента.

- Использование данных, размещенных на специальных сайтах, занимающихся оценкой кредиторов.

- Поиск информации о платежах по каждому кредитному продукту на официальном сайте банка.

- Самостоятельный расчет стоимости кредита. Заёмщик может воспользоваться специальными калькуляторами.

Полная стоимость кредита учитывается не только потенциальными заемщиками или независимыми консалтинговыми компаниями. Этот показатель изучается сотрудниками Центрального банка. В результате кредиторы получают среднерыночное значение ПСК, от которого могут отталкиваться в процессе формирования тарифной политики. Показатель напрямую зависит от условий финансирования и текущего состояния отрасли. Данные касательно средней стоимости кредитов Центробанк предоставляет на постоянно основе.

Действующий уровень ПСК для потребительских и рефинансированных кредитов сроком до одного года стремится к 27 процентам. Если заемщик претендует на получение займа, договор по которому действует свыше 12 месяцев, за использование кредитных средств придется выложить около 17 процентов. Дешевле обходятся обеспеченные кредиты, тогда как сотрудничество с микрофинансовыми организациями сроком до 30 дней считается самым затратным вариантом сделки

В остальном ПСК колеблется на несущественно превышающем среднестатистические показатели уровне, позволяя кредиторам привлекать к своим продуктам внимание заемщиков

Проще всего получить данные относительно полной стоимости кредитования путем обращения к специалистам выбранной кредитной организации. Если будущая сделка связана с массой различных нюансов, профессионалы гарантируют точный расчет. Для получения показателя ПСК, связанного с оформлением простейших кредитных продуктов, можно воспользоваться специализированными кредитными калькуляторами. Алгоритм подобных программ настроен на автоматический расчет, поэтому потенциальному заемщику необходимо лишь ввести указанные в договоре финансовые данные.

Почему полная стоимость кредита отличается от реальной платы?

Вы делаете очень хорошие статьи. Напишите, пожалуйста, про то, почему полная стоимость кредита отличается от реальной платы

Для многих клиентов это будет важно. Подробного объяснения доступным для бабушки языком я в интернете не нашел

Спасибо!Максим

Полная стоимость кредита — это сумма, которая максимально близко отражает стоимость кредита для заемщика. Она рассчитывается банком по специальной формуле и указывается в виде процентов годовых и суммы. ПСК обычно расположена на первой странице кредитного договора, в правом верхнем углу.

Мишель Коржова

отвечает на все вопросы про кредиты

Что входит в ПСК

В полную стоимость кредита банк включает только обязательные платежи клиента:

- Основной долг — сумму, которую получит заемщик, без учета начислений.

- Проценты за использование этих денег.

- Платежи третьим лицам — например, страховой компании или оценщику. Плата за страхование кредита может быть включена в ПСК, только если без страховки не получить конкретный вид кредита или если она влияет на ставку по кредиту: к примеру, со страховкой ставка 9,9%, а без страховки — 13%. Если страховка не влияет на ставку и не обязательна для получения кредита, ее не включают в ПСК.

- Плату за выпуск и обслуживание карты, если речь о кредитке.

Таким образом, в полную стоимость кредита входят не только основной долг и проценты, но и дополнительные платежи и расходы по обслуживанию кредита.

Центробанк отслеживает среднерыночное значение ПСК и каждый квартал публикует эти данные. Процентное значение ПСК не может превышать среднерыночное значение ПСК больше чем на треть. Например, на 16 августа 2019 года среднерыночная ПСК для автомобиля с пробегом до 1000 километров составляет 12,96%. Значит, полная стоимость кредита на покупку такого автомобиля не может быть выше 17,28% годовых.

Информация о среднерыночных значениях полной стоимости потребительского кредита (займа)

Банки ненавидят эту рассылку!

Потому что люди узнают из нее, как заработать на банках и стать богаче

Когда стоимость кредита выше ПСК

Иногда реальная стоимость кредита оказывается выше ПСК. Например, если заемщик просрочит платеж по кредиту, будет штраф, который повысит стоимость кредита для заемщика. Но банк не знает заранее, будет ли заемщик нарушать сроки выплаты, и поэтому не включает подобные штрафы в ПСК.

У ПСК по кредитным картам есть свои особенности. Договор по кредитным картам чаще всего бессрочный, точной даты выплаты всего долга нет, а одобренный кредитный лимит может меняться в процессе обслуживания по усмотрению кредитора или самого заемщика. Также кредитор не может заранее знать, будет ли клиент снимать наличные с кредитки или переводить с нее деньги.

Как увеличить кредитный лимит

Например, заемщик получил кредитку со ставкой 25% годовых на покупки и снял с кредитки наличные. Была списана комиссия за снятие, а на саму операцию согласно договору начала действовать ставка 49% годовых. Кредитор не мог заранее знать, что заемщик снимет наличные, поэтому не включил в ПСК комиссию и повышенную ставку.

Кратко

Полная стоимость кредита максимально приближенно показывает, сколько стоит кредит для заемщика. ПСК состоит из основного долга и процентов, платы за выпуск и обслуживание кредитки, а еще услуг третьих лиц, например страховки, работы оценщика.

Стоимость кредита может быть выше ПСК из-за штрафов за просрочки и комиссий за снятие наличных с кредитки. Но банк не может учесть это при расчете ПСК, потому что не знает заранее, какие штрафы и комиссии будут у конкретного заемщика.

Чтобы ПСК не отличалась от реальной платы по кредиту, обращайте внимание на дополнительные комиссии, взимаемые за определенные услуги, страховку и не допускайте просрочек по кредиту. Почитайте об этом нашу статью «Как на самом деле пользоваться кредиткой»

Если у вас есть вопрос о личных финансах, правах или законах, пишите. На самые интересные вопросы ответим в журнале.

Полная стоимость кредита. Что это такое?

Полная стоимость кредита (ПСК) – это совокупность всех платежей, которые будут взысканы с заемщика в рамках заключения и исполнения кредитного договора. Срок и размер таких платежей рассчитываются заранее, еще в момент оформления кредитной документации – в виде таблицы ежемесячных платежей, а обязанность по их уплате установлена условиями договора кредитования.

Вычисляется этот показатель в процентах годовых и рассчитывается согласно формуле в статье 7 федерального закона № 353-ФЗ «О потребительском кредите (займе)» – там же даются пояснения к расчёту, которые мы разберём в статье.

Теперь несколько выдержек из закона, а начнём с формулы расчёта ПСК, которая приведена ниже.

Полагаем, что сильно вдаваться в подробности каждого значения смысла особого нет, пусть этим занимаются дипломированные экономисты. Нам более интересен практический смысл полученного значения и что в него входит.

На основании Указания ЦБ РФ от 13.05.2008 г. № 2008-У «О порядке расчёта и доведения до заёмщика — физического лица полной стоимости кредита» любое финансово-кредитное учреждение обязано информировать своих заемщиков о ставке полной стоимости кредита.

ПСК отображается чётким чёрным шрифтом на белом фоне в квадратной рамке в правом верхнем углу первой страницы договора потребительского кредита. Площадь рамки должна составлять не менее пяти процентов площади страницы договора. Размер шрифта должен превышать максимальный размер всех используемых на этой странице шрифтов.

ПСК, установленная в отношении кредитного договора, не может больше чем на 1/3 превышать ее среднерыночное значение, которое раз в квартал рассчитывается и публикуется Центробанком РФ.

Как видите, Центральный банк сильно печётся о заёмщиках и стремится довести до него реальную стоимость переплат по займу. Отражает ли полная стоимость кредита все реальные переплаты заёмщика и можно ли по ней оценить все реальные переплаты? На этот вопрос мы дадим ответ чуть позже, а пока покажем, какие платежи входят к ПСК, а какие исключаются из расчёта.

Что делать в случае умышленного завышения банком ПСК?

Показатель стоимости кредита часто варьируется в зависимости от дополнительных услуг, но основным фактором влияния остается годовая процентная ставка, которая представляет собой главный платеж за использование полученных взаймы денежных средств. Вычисление эффективной процентной ставки часто дает более точное представление о размере выплат, с которыми столкнутся заемщик в течение срока действия займа.

Узнайте подробнее — в чем разница между эффективной и номинальной процентной ставкой?

В случае неправильного расчета ПСК заемщику рекомендуется:

- Внимательно изучить финансовые условия договора.

- Обратиться к независимому менеджеру и привлечь юриста.

- Убедиться в незаконности начисленных платежей.

- Собрать доказательную базу.

- Написать заявление в банк с требованием осуществить перерасчет или обосновать платежи.

- Составить и подать жалобу в Центробанк в случае отклонения кредитором заявления.

Если кредитор пользуется различными уловками для умышленного завышения ПСК, заёмщик может оспорить подобные действия.

Коммерческий банк не имеет права требовать платежи, которые изначально не были указаны в договоре.

Кредитор вправе начислять платежи, которые изначально указаны в договоре. Обращаться в вышестоящие органы нет смысла, если коммерческий банк не нарушает условия сделки. Кредит в любом случае будет связан с определенными тратами, поэтому необходимо внимательно изучить договор, при возможности привлекая квалифицированных юристов. Как показывает практика, возможность расчета полной стоимости может оказаться чрезвычайно полезной при сравнении аналогичных предложений от нескольких кредитных учреждений.

Как рассчитать

Простыми словами, на этапе сравнения предложений, стоит рассчитать общую стоимость займа в денежном выражении самостоятельно. Математически это просто, достаточно сложить расходы, связанные с займом и разделить на число периодов. Необходимо убедиться, что включены все затраты заемщика, в том числе неуказанные банком в расчете. Банки в денежном выражении, зачастую, не учитывают затраты, связанные с обслуживанием выпускаемой карты, расходы на добровольную страховку, необходимую для получения желаемых условий.

Для расчета удобно использовать график погашения с информацией о суммах платежей, начисленных процентов и погашение основного долга. Без графика платежей расчет вызовет затруднения.

В автокредитах обязательное автострахование включается в цену кредита, оно не должно повторно включаться в расчет, поскольку эти расходы возникают независимо от получения займа.

Максимальный срок кредита

Что входит в расчет ПСК?

В расчет окончательной стоимости кредита, которую до 2008 года называли эффективной процентной ставкой, входят:

1. Все расходы (платежи) заемщика в рамках заключения и исполнения договора займа, которые складываются из:

- собственно самого долга (тела кредита);

- выплаты процентов по кредиту согласно кредитному договору;

- комиссий и сборов, связанных с рассмотрением кредитной заявки и выдачей кредита (например, комиссия за выдачу кредита, какие ещё возможны кредитные комиссии?);

- платы за открытие и обслуживание счетов, имеющих непосредственное отношение к заключаемой сделке;

- платежей, связанных с расчетно-кассовым обслуживанием;

- комиссий за выпуск и обслуживание пластиковых банковских карт (кредитных и дебетовых), которые могут использоваться для периодического получения кредитных средств на счёт карты в рамках открытой кредитной линии или овердрафта.

2. Оплату за услуги третьих лиц, если такие условия прописаны в кредитной документации. Сюда можно отнести:

- расходы на оплату страхования жизни заемщика или его ответственности, а также имущества, передаваемого в залог;

- затраты на оценку залогового имущества;

- платежи за нотариальные услуги.

Если в кредитном договоре четко сказано, какая именно организация является третьим лицом (например, страховая компания), то ПСК рассчитывается в соответствии с тарифами этой компании. В случае когда стоимость услуг третьего лица нельзя однозначно определить до конца срока кредитования, полная стоимость потребительского займа рассчитывается за весь срок кредитования с применением тарифов, которые действуют на момент такого расчета.

Расходы по страхованию залога включаются в расчет эффективной ставки пропорционально той сумме, которая приходится на кредитные средства. Например, если автомобиль, купленный в кредит, стоит 600 тыс. рублей, а собственные средства заемщика составили 200 тыс. руб., то в ПСК включится та часть страхового взноса, которая «упала» на 400 тыс. кредитных денег.

Выводы

- Выбирая займ наличными оцените конечную стоимость каждого предложения.

- Выгодный займ будет иметь самую низкую полную стоимость. При сравнении нескольких предложений показатель общей стоимости может существенно отличаться.

- В краткосрочных займах большее влияние будут иметь единоразовые расходы при выдаче. Из-за короткого срока их равномерное распределение по ежемесячным выплатам существенно увеличить платеж.

- В долгосрочных предложениях большее влияние имеет процентная ставка, поскольку единоразовые платежи распределяются на длительный период выплаты.

Минимальный возраст заемщика