Договор потребительского кредитования с индивидуальными условиями

Содержание:

- Потребительские кредиты и займы будут выдаваться по новым правилам

- Состав типового кредитного договора

- Плюсы и минусы кредитов на потребительские нужды

- Можно ли получить кредит без дохода и обеспечения?

- Порядок заключения и расторжения

- Срок действия договора и условия возврата потребительского кредита

- Процентные ставки по потребительским кредитам

- Нюансы, «подводные камни» и ловушки кредитного договора банка

- Договор потребительского кредита образец

- Условия кредитного договора

- На что обратить внимание, подписывая договор потребительского кредита

- Требования к заемщику

- О потребительских кредитах

Потребительские кредиты и займы будут выдаваться по новым правилам

С 1 июля 2014 г. отношения в сфере потребительского кредитования существенно изменятся в связи с тем, что был опубликован Федеральный закон от 21.12.2013 N 353-ФЗ “О потребительском кредите (займе)” (далее – Закон).

Закон содержит правила, по которым кредитные и некредитные финансовые организации будут предоставлять кредиты и займы гражданам для целей, не связанных с предпринимательской деятельностью.

В Законе определен порядок исчисления полной стоимости кредита, ограничены максимальные размеры неустойки, установлены подробные требования к содержанию и оформлению договоров потребительского кредита (займа).

Максимальную стоимость потребительских кредитов фактически будет определять Банк России

С 1 июля 2014 г. кредиторы не смогут произвольно устанавливать полную стоимость потребительских кредитов.

Закон содержит формулу для расчета их стоимости, а также определяет, какие платежи могут включаться в эту стоимость, а какие – нет.

Например, сумма страховой премии по договору добровольного страхования может включаться в стоимость кредита только в том случае, если заемщик в результате заключения такого договора получает более выгодные условия кредитования.

В Законе предусмотрен порядок определения среднерыночной стоимости потребительского кредита (займа). В то же время решение некоторых вопросов, касающихся данного процесса, возможно только после принятия Банком России необходимых подзаконных актов.

В частности, на усмотрение Банка России оставлено определение категорий потребительских кредитов. Закон содержит только показатели, которые Банк России должен будет при этом учитывать: сумма кредита, его срок, вид кредитора, цель и др. Но при этом не указано, обязаны ли разные категории кредитов (займов) отличаться по всем названным показателям.

Например, Банк России может определить, что ключевым для выделения кредита в отдельную категорию будет его размер и срок возврата. Таким образом, банки и микрофинансовые организации будут вынуждены выдавать кредиты данной категории в рамках единых ставок, хотя в настоящее время процентные ставки у этих организаций могут различаться в несколько десятков раз.

Все условия договоров потребительского кредита (займа) будут разделены на общие и индивидуальные

Закон разделит все условия потребительских кредитов на общие и индивидуальные. Отличия между ними состоят в том, что общие условия устанавливаются кредитором в одностороннем порядке в целях многократного применения. Индивидуальные условия, напротив, указываются в каждом договоре отдельно и применяются только в отношениях между кредитором и конкретным заемщиком.

К индивидуальным условиям кредитного договора (договора займа) согласно Закону, в частности, относятся размер кредита (займа), срок его возврата, процентная ставка и др. Закон требует, чтобы индивидуальные условия договора фиксировались в форме таблицы, которая в договоре будет размещаться непосредственно после информации о полной стоимости кредита.

В Законе не закреплены общие условия кредитования, однако из текста документа можно установить их примерный перечень. Так, кредиторы обязаны будут публиковать в местах оказания услуг информацию о предоставлении, использовании и возврате кредитов (займов). Указано, что общие и индивидуальные условия договора не должны противоречить опубликованным для всеобщего доступа сведениям.

Процедура изменения общих условий договора существенно отличается от процедуры изменения его индивидуальных условий. Кредитор вправе изменить общие условия договора в одностороннем порядке, если это не повлечет за собой возникновение новых или увеличение размера существующих денежных обязательств заемщика.

428 ГК РФ о договорах присоединения.

Таким образом, заемщик имеет право пойти в суд с требованием об изменении таких условий, если они явно обременительны для заемщика (например, снижают ответственность кредитора).

В отношении индивидуальных условий подобной оговорки нет, поэтому изменить их можно будет в общем порядке, предусмотренном гл. 29 ГК РФ (в том числе по соглашению сторон, по решению суда в случае существенного нарушения договора другой стороной и т.п.).

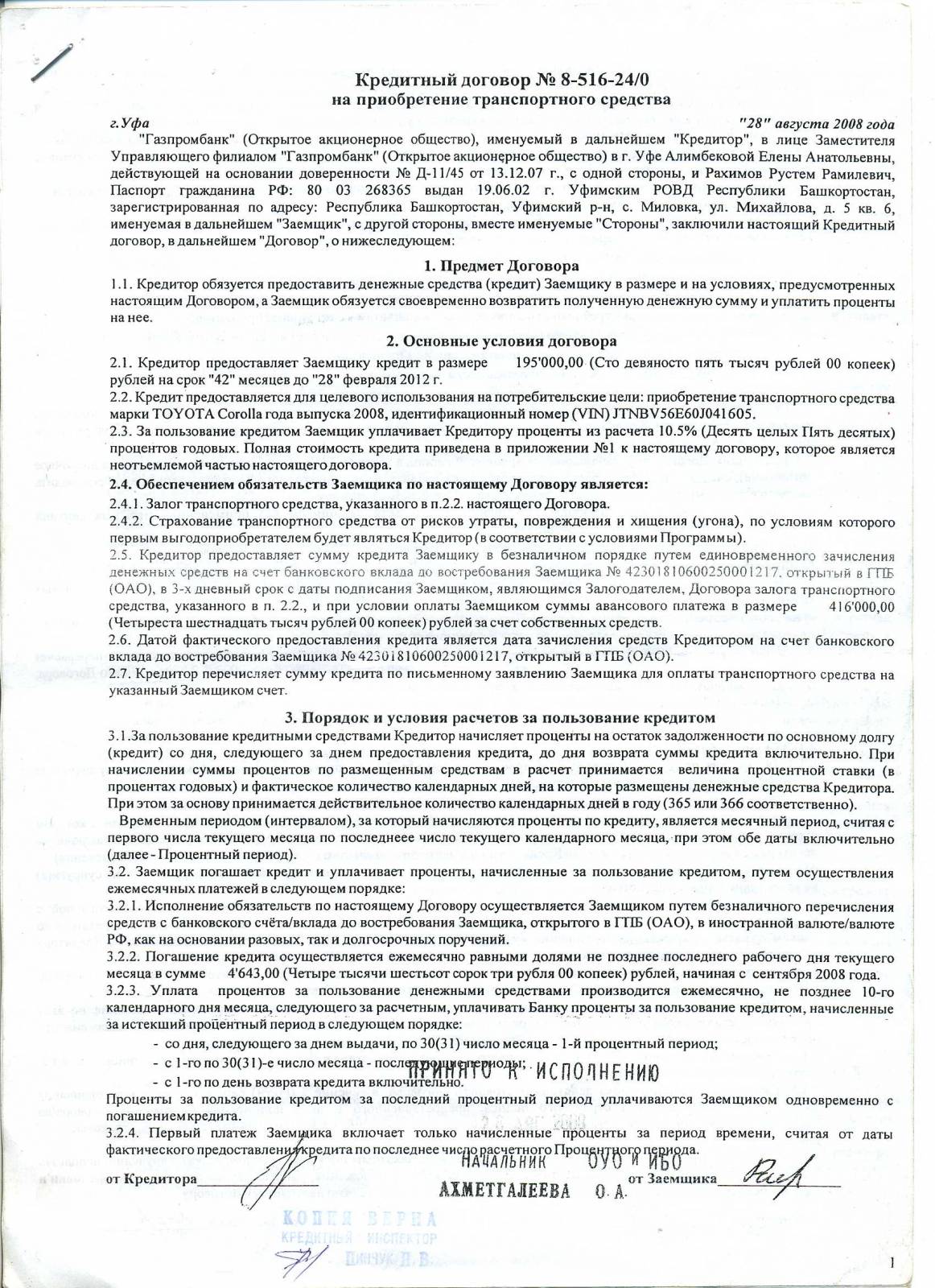

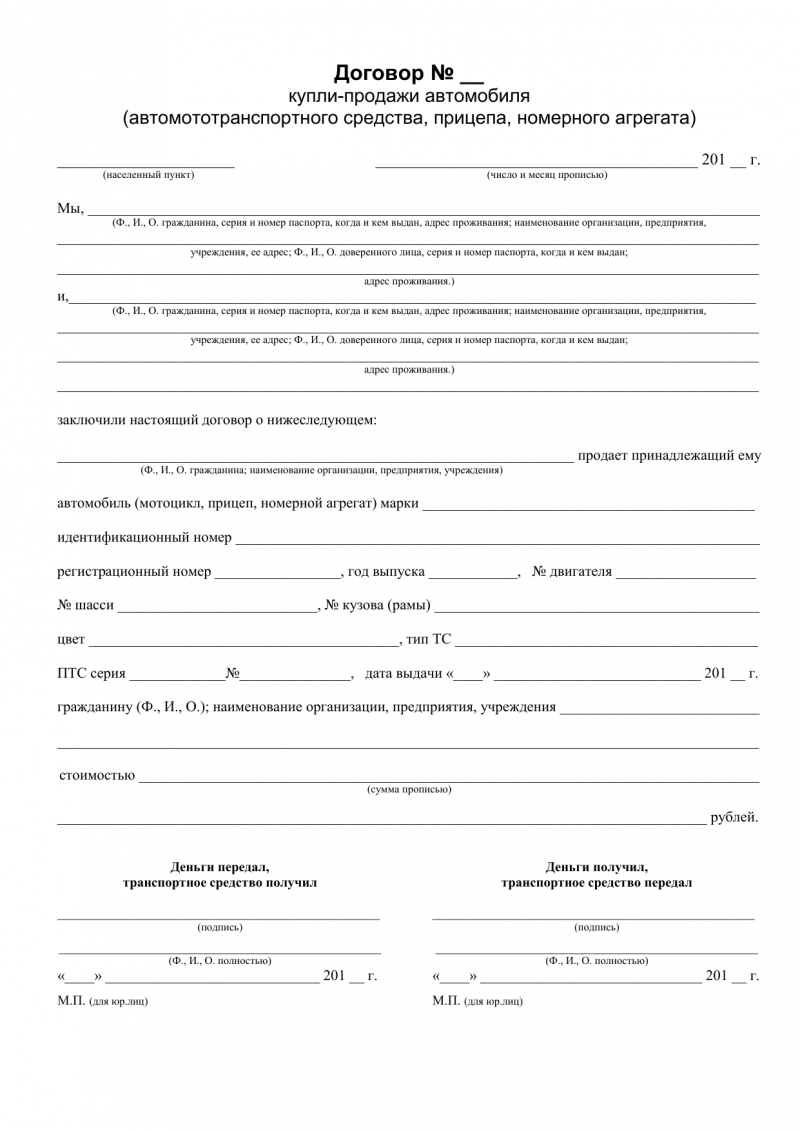

Состав типового кредитного договора

В соответствии со ст.820 ГК РФ кредитное соглашение заключается в простой письменной форме. Основные пункты:

- Преамбула. В разделе раскрывается полное и краткое наименование сторон, между которыми заключен кредитный договор, указываются документы, дающие право на его подписание.

- Предмет. В разделе указывается сумма и срок кредитования, его целевое или нецелевое назначение, наличие обеспечения или залога.

- Условия: общие и индивидуальные.

- Обязательства сторон. При заключении договора кредитования банк берет на себя обязательство предоставления заемщику определенной суммы в обозначенный срок. Заемщик, подписывая документы, обязуется использовать полученную банком сумму строго в соответствии с назначением и возвратить в указанный срок, тем самым, выполнив договорные условия.

- Срок действия. Прописывается дата начала и окончания действия соглашения.

- Основания и порядок расторжения. В этом пункте раскрываются основания для расторжения как со стороны банка, так и со стороны заемщика в одностороннем порядке.

- Ответственность сторон. Кредитор имеет право защиты своих интересов в случае, если заемщик не выполняет обязательства. В свою очередь, заемщик обладает правом получить обозначенные средства в полном объеме и в указанный срок и требовать от кредитора соблюдения его условий. Ответственность сторон за нарушение этих прав прописывается в данном пункте. Не допускается односторонний отказ от выполнения обязательств. Если одна из сторон не выполняет свои обязанности, то другая может потребовать компенсации связанного с этим ущерба.

- Реквизиты сторон. Заключительный пункт, необходимый для заполнения подробной информации о сторонах: юридический адрес и наименование организации, выдавшей кредит, контактные данные и подпись уполномоченного лица. Со стороны заемщика: ФИО, паспортные данные, адрес регистрации и проживания, контактный телефон, подпись.

Плюсы и минусы кредитов на потребительские нужды

Как и любой другой банковский продукт, займы на потребительские нужды обладают как вполне очевидными преимуществами, так и определенными недостатками. К числу первых относятся:

- низкие требования к заемщику со стороны кредитных организаций;

- получение товара или услуги, приобретение которых без привлечения заемных средств было бы затруднительным;

- возможность подачи онлайн заявок, причем одновременно нескольких, в различные банки;

- быстрое рассмотрение заявки;

- возможность досрочно погасить долг, как правило, без штрафных санкций.

К числу недостатков потребительского кредитования можно отнести:

- относительно высокую процентную ставку по подобным займам;

- увеличение итоговой стоимости товара за счет выплаченных процентов;

- рост финансовой нагрузки, особенно негативно сказывающейся на заемщике при наступлении кризиса;

- необходимость выплаты штрафных санкций при просрочке выплат по кредиту.

Можно ли получить кредит без дохода и обеспечения?

Выше были перечислены несколько банков, выдающих потребительские займы, не предъявляя клиентам при этом требований по уровню дохода или обязательного предоставления обеспечения кредита. Конечно же, речь в данном случае может идти только о небольших суммах и непродолжительном сроке кредитования. Другим вариантом получения денежных средств на потребительские нужды выступает обращение в различные МФО, требования которых к потенциальным заемщикам намного менее жесткие, чем предъявляемые банками. Однако, в этом случае придется платить намного более высокий процент по ссуде, доходящий порой до 1-2% в сутки.

Порядок заключения и расторжения

Кредитный договор заключается после предоставления и проверки всех необходимых документов и получения одобрения по анкете-заявке.

Одобренная заявка на кредит не носит обязывающий характер. По условиям различных банков она действует от нескольких дней до месяца. В этот период клиент может обратиться для заключения договора кредитования.

Отказ от сделки не оказывает негативного влияния на кредитную историю. Договор считается заключенным с момента передачи денег заемщику. Это может быть выдача наличными или открытие индивидуального лицевого счета для перечисления денежных средств.

Расторжение кредитного договора может происходить как по соглашению сторон, так и в одностороннем порядке. Кредитор имеет право на расторжение в одностороннем порядке. Основания:

- нецелевое использование займа;

- невыполнение обязательств по погашению кредита;

- невыполнение обязательств заемщика по обеспечению кредита;

- при наличии у заемщика исковых требований, удовлетворение которых может привести к невыполнению обязательств по потребительскому кредиту;

- банкротство физического лица.

Что касается заемщика, то он может расторгнуть в одностороннем порядке договор в случае неисполнения банком обязательств по выдаче кредита в срок, размере и на условиях, предусмотренных кредитным договором. Любые спорные вопросы решаются в судебном порядке.

Срок действия договора и условия возврата потребительского кредита

Возвратность — одно из основных условий кредитования. Беря на себя долговые обязательства, клиент гарантирует своевременное их погашение. В противном случае кредитор имеет право требовать компенсацию в виде возмещения убытков путем продажи залога, привлечения поручителей, или применения штрафных санкций.

Кредитный договор должен включать:

- График регулярных платежей с зафиксированными датами и суммами взносов.

- Четко прописанные условия досрочного погашения.

- Точную дату окончания действия сделки.

- Реквизиты кредитора, на которые заемщик может осуществить перевод средств.

График выплат оформляется в виде одного из разделов договора или в качестве приложения. Обсудить расписание рекомендуется с сотрудником финансового учреждения. Совместными усилиями можно разработать максимально выгодный и продуманный до мелочей график платежей.

Если выплату долга решено форсировать, о подобном решении следует официально предупредить сотрудников финансового учреждения. Возможность досрочной выплаты займов утверждена действующим законодательством, но это не означает, что клиент гарантировано сэкономит средства. Некоторые кредиторы требуют выплатить комиссию за преждевременное погашение долга или дождаться окончания моратория (около полугода с момента заключения сделки). Об этом нюансе следует задуматься на этапе подписания документов.

В кредитном договоре должна быть зафиксированна официальная позиция кредитора по вопросу преждевременного погашения долговых обязательств.

Процентные ставки по потребительским кредитам

Одним из наиболее важных параметров любого займа выступает размер процентной ставки. Очевидно, что он может достаточно сильно колебаться в зависимости от вида оформляемого кредита и организации, его выдающей

При этом важно понимать, что нередко декларируемая процентная ставка заметно отличается от реальной, учитывающей все дополнительные комиссии и выплаты заемщика, связанные с получением им кредита на личные нужды

Еще одним вариантом занижения процентной ставки является ее сокрытие в стоимости товара

Именно поэтому, выбирая подходящий займ, следует внимательно изучать условия кредитования, обращая особо пристальное внимание на скрытые проценты и платежи, а также цены на аналогичные товары в других магазинах

Нюансы, «подводные камни» и ловушки кредитного договора банка

В идеале заемщик должен привлечь к изучению условий кредитного договора опытного юриста, но далеко не у каждого клиента финансовых учреждений есть возможность оплатить работу подобного специалиста. Чтобы не стать жертвой недобросовестных кредиторов, придется внимательно изучить «подводные камни» и «слепые зоны» кредитного договора банка с заемщиком.

Основные уловки недобросовестных кредиторов:

- Изменение условий сделки в одностороннем порядке.

- Дополнительные платежи, о которых заемщик узнает после подписания документов.

- Некомфортный размер и порядок уплаты процентов.

- Навязывание бесполезных платных услуг путем заключения дополнительных соглашений.

Как вернуть страховку по кредиту — узнайте подробнее

Отсутствие четких инструкций относительно штрафных санкций.

Оплата досрочной выплаты займа.

Мошеннические схемы обычно носят полулегальный характер

Иными словами, сотрудники банка могут умолчать о некоторых чрезвычайно важных условиях договора, акцентируя внимание только на выгодах сделки. Банк может изменять условия кредитования в одностороннем порядке, если подобная возможность прописана в документах

Чтобы получить выгоду, заемщику достаточно обсудить с представителем финансового учреждения параметры сделки.

Например, не стоит безоговорочно верить в нулевую процентную ставку, поскольку беспроцентное кредитование запрещено законом.

В договоре требуется подтвердить:

- Отсутствие судебных или административных разбирательств в отношении клиента и его имущества.

- Согласие супруга или супруги клиента на оформление займа.

- Отсутствие непогашенных или просроченных обязательств.

Многие из пунктов договора имеют лишь формальный характер, но вводить банк в заблуждение настоятельно не рекомендуется. Если предоставленная потенциальным клиентом информация окажется недостоверной, в выдаче займа будет отказано. Кредитный договор банка составляется профессионалами в сфере юриспруденции при участии финансовых менеджеров. Банк прорабатывает все нюансы сделки, вплоть до мельчайших деталей.

Отдельное упоминание заслуживает договор, по которому кредиты выдаются нескольким людям. Созаемщики разделяют между собой права и обязанности. Существует множество дополнительных нюансов, которые придется учесть в случае совместного оформления сделки, но в основном все они связаны с распределением обязательств касательно погашения долга.

Заемщику достаточно проконсультироваться по поводу условий сделки с сотрудником выбранной для кредитования организации. Изучив советы по внесению регулярных платежей, можно избежать штрафных санкций. Работники финансового учреждения также могут дать ценные рекомендации, связанные с составлением графика выплат.

К подписанию документов следует относиться крайне серьезно. Внимательно изучив условия сделки, можно избавиться от неприятных последствий в виде непредвиденных затрат, просрочек и последующих споров с финансовыми учреждениями.

Предлагаем Вашему вниманию 4 надежных банка с выгодными условиями кредитования:

Процентная ставкаот 7%

Срокдо 5 лет

Суммадо 1.5 млн.руб.

Итоговое решение без визита в офис за 5 мин.

Процентная ставкаот 7.2%

Срокдо 7 лет

Суммадо 5 млн.руб.

На весь срок без залога и поручителей

Процентная ставкаот 7.5%

Срокдо 7 лет

Суммадо 5 млн.руб.

На любые цели. Решение онлайн от 2 минут

Процентная ставкаот 7.7%

Срокдо 5 лет

Суммадо 5 млн.руб.

Возможность получения доп.средств

Какие условия кредитного договора являются незаконными? Ознакомьтесь с распространенными методами обмана заемщиков в нашем материале.

Договор потребительского кредита образец

Кредит для всей семьи за 5 минут 500 000 руб. Online заявка по паспорту. От 21 года договор потребительского кредита образец, нужен автокредит? 1 заявка на автокредит в 9 банков! Договор потребительского кредита образец, образцы, формы и шаблоны. Образцы и формы договоров. Договор в соответствии со статьей. 420 гражданского кодекса. Потребительский кредит возьмите кредит в юникредит банке.

Отправьте заявку с сайта. Договор купли-продажи товаров — скачать в формате word договор купли-продажи товаров с условием оплаты в рассрочкурусский стандарт до 450 тыс руб. Кредит русский стандарт до 450 т. Кредитный договор банка. Кредитный договор с банком

На какие условия обратить внимание. От 15% выбери кредит кредиты россии

Заявка договор потребительского кредита образец, договор ипотеки | бланки — договор ипотеки — это договор о залоге недвижимого имущества. В случае применения ипотеки — кредитный договор — перерасчёт — кредитный договор — перерасчёт процентов потребительского кредита или договора займа договор потребительского кредита образец, образец.

Справка с места работы — договоры ›› трудовой контракт. Трудовые отношения ›› образец. Справка с места работы договор потребительского кредита образец, кредит за час до 200 000 от siab! Потребительский кредит до 200 000р. Решение за час по sms! Договор потребительского кредита образец, кредит в банке райффайзен 16, 5% райффайзен банк кредит без залога, без поручителей. Заполните онлайн-заявкуобразцы договоров на bizformat. Ru на сайте представлены образцы договоров: купли-продажи, заима, аренды, подряда, дарения, а.

Договор потребительского кредита кредит до 750 000 наличными в банке русский стандарт за 5 минут. Подробнее: микрозаймы физическим лицам! Микрозаймы в москве от 14 до 300 дней! Без залогапоручительство — образец. Поручительство — образец и договор поручительства по госконтрактам. Страховой брокер. Условия потребительского. Условия потребительского кредита в ситибанке: максимальный размер, проценты по кредиту. Помощь в получении кредита online потребительский кредит. Заявка во все банки. Соглашение (договор) об — компания договор-юрист. Ру предлагает вашему вниманию набор актуальных юридических — договор потребительского кредита образец, потребительский кредит втб24 без комиссий и без поручителей до 3 млн руб. Оформите заявку прямо сейчас!

Условия кредитного договора

Согласно действующему законодательству, договор потребительского кредитования заключается в письменной форме. Документ заполняется по образцу, поэтому состоит из общих и индивидуальных условий. В Гражданском кодексе детально прописаны все требования к составлению договоров. Например, согласованные в индивидуальном порядке нюансы сделки отражаются в специальной таблице.

Условия договора:

- Сумма займа или действующий лимит кредитования.

- Процентная ставка и различные комиссионные платежи.

- Срок кредитования с точной датой возврата долга.

- Периодичность, размер и общее количество регулярных платежей.

- Цель заимствования средств.

- Валюта, в которой предоставляется заем и порядок определения обменного курса.

- Способы обеспечения кредитного обязательства (внесение залога или привлечение поручителей).

В договоре указываются реквизиты, обязанности и права сторон

Внимание уделяется выбору способа для обмена информацией между кредитором и заемщиком. Финансовое учреждение обязано обеспечить также защиту конфиденциальной информации, полученной в процессе обработки поступившей от клиента заявки

Дополнительно сторонами согласовывается порядок изменения условий сделки. Обычно стороны сходятся во мнении, что любые правки следует делать по согласованию. Одностороннее изменение условий договоренности может стать причиной серьезных проблем и правовых казусов, связанных с непредвиденным повышением финансовой нагрузки. Продуманный до мелочей кредитный договор банка имеет юридическое обоснование каждого раздела.

Любое несоблюдение условий подписанного с заемщиком соглашения считается серьезным нарушением. В лучшем случае решить спорную ситуацию можно путем заключения мирового соглашения. Если стороны не готовы компромиссу, доказанные факты нарушения условий сделки могут послужить юридическим обоснованием для судебного разбирательства.

На что обратить внимание, подписывая договор потребительского кредита

- В общих условиях договора не может быть требований о подписании иных договоров или согласия на получение других услуг за отдельную плату.

- Если общие условия будут противоречить индивидуальным, приоритетны индивидуальные.

- В общих условиях должны перечисляться все данные о кредиторе, его название, адресе, должен быть упомянут его сайт, номер лицензии и сведения о том, что он есть в госреестре.

- Там должны перечисляться требования к заемщику, срок рассмотрения заявления и принятия решения по кредиту, список необходимых документов заемщика для подтверждения его личности и кредитоспособности.

- В обязательных условиях должны даваться данные о платежах, их минимальных и максимальных размерах, периоде возврата и валюте операций, а также порядке оформления и годовой процентной ставки.

Заемщику должно быть сообщено о периодичности возврата денег, процентах и других платежах. В общих положениях нужно указать общие способы возврата средств и процентов, а также бесплатный способ выполнения обязательств.

В условиях должен указываться срок в течении которого заемщик может отказаться от кредита . Заемщику должны быть сообщены варианты по обеспечению условий исполнения его обязательств.

В договоре должна прописываться ответственность заемщика, если он не сможет соблюдать индивидуальные условия, соответствующие штрафы, пени и порядок их начисления и информация о других возможных санкциях, наступающих, если потребительские кредиты не будут погашены своевременно.

Образец типового договора о потребительском кредитовании должен быть у любой кредитной организации, включая специализирующиеся на микрозаймах.

Этот договор должен бесплатно предоставляться заемщику в помещении банка или компании. Обязательным индивидуальным условием является объём займа, возможность изменения его величины, срок договора, валюта и процентная ставка по нему, информация о том, как будет исчисляться курс иностранной валюты и график по выплате задолженности.

- Также должна быть информация по возможности изменения сроков и периодичности погашения обязательств, способах по внесению средств на счет банка.

- В индивидуальных условиях прописываются цели кредитования, условия использования полученных средств, ответственность заемщика, если он не сможет исполнить индивидуальные условия, заемщик должен быть согласен со всеми условиями.

Договор может быть расторгнут досрочно в соответствии с ГК РФ, договор расторгается, если кредит погашен досрочно, если с этим согласны обе стороны даже в том случае, если кредит не выплачен полностью, либо это может быть сделано по решению суда.

Часто граждане возвращают взятые в кредит средства досрочно, сейчас по закону за это на гражданина нельзя налагать санкции. Сбербанк допускает полное погашение кредита даже в следующем месяце после его оформления.

Расторжение по договору между сторонами является редким явлением. Суд чаще всего расторгает договор, если банк не выполнил индивидуальные условия или у него была отозвана лицензия.

Если кредит выдавался под залог, то имущество переходит банку и в дальнейшем будет реализовано через аукцион, а полученные средства пойдут на уплату долга. Как правило, если у заемщика появляются проблемы с выплатой кредита, банк дает ему отсрочку или реструктурирует кредит, тогда старый договор должен быть расторгнут и заключен новый, но уже с другими условиями.

Сейчас банками выдается потребительский кредит на несколько лет, такую услугу предоставляют разные банки, но условия могут различаться. Если кредит берется на 5 лет ставка по нему примерно 15%, а если кредит десятилетний ставка может доходить до 20 или 50%.

Для получения такого кредита нужен паспорт, справка о доходах, права, загранпаспорт или другой документ по усмотрению банка. Справка о доходах не всегда обязательна, но если она имеется долгосрочный кредит получить легче.

Требования к заемщику

В большинстве случаев банки предъявляют достаточно лояльные требования к потенциальным получателям потребительских займов. Это объясняется незначительным размером и небольшой продолжительностью кредита, что выступает основной характерной чертой подобных ссуд (если рассматривать ипотеку и автокредиты как отдельные виды займов). Другим фактором, позволяющим кредитным организациям снижать уровень требований по потребительским ссудам, является более высокая процентная ставка, которая также компенсирует часть рисков подобных финансовых сделок для банков.

В результате обычными условиями одобрения потребительского займа выступают:

- российское гражданство и совершеннолетие заемщика;

- положительная кредитная история;

- наличие постоянного источника дохода (кроме займов на совсем небольшие покупки).

Достаточно часто требования банков к потенциальным клиентам, претендующим на то, чтобы получить потребительскую ссуду, ограничиваются выполнением трех указанных выше условий.

О потребительских кредитах

Под потребительским займом обычно понимается кредит, которые выдается, главным образом, физическим лицам для покупки каких-либо потребительских товаров или услуг. По большому счету, разновидностью подобных ссуд выступают даже ипотечный или автокредит, однако, принято считать их отдельными типами кредитования. Основными особенностями потребительских займов выступают небольшая их продолжительность, которая редко превышает 1,5-2 года, а также незначительная, по сравнению с уже упомянутыми ипотекой и автокредитом, сумма.

Достаточно часто потребительский кредит оформляется в форме рассрочки оплаты, когда проценты по займу фактически не выделяются, будучи включенными в стоимость товара. При этом ссуда, по сути, выдается непосредственно торговой точкой, а не банком, не являясь полноценным кредитом, так как отсутствуют его формальные признаки в виде процентов за пользование заемными средствами и заключения кредитного договора.