Недвижимость итоги года

Содержание:

- Срок исковой давности по уплате земельного налога

- Кто не платит земельный налог в России

- Какие организации освобождаются от уплаты земельного налога

- Кто освобождается от уплаты земельного налога

- Алгоритм расчёта

- Региональные преференции

- Регулирование

- Как оформить льготы пенсионерам?

- Кто не платит налог

- Что будет, если не платить налог на землю

- Перечень льгот по земельному налогообложению в РФ

- Уведомления о земельном налоге

- Льготы для пенсионеров

- Кто освобождается от уплаты земельного налога полностью, уменьшение базы для уплаты налога

- Кто освобождается от уплаты земельного налога

Срок исковой давности по уплате земельного налога

Если у вас имеются вопросы, вам нужна помощь, пожалуйста, звоните в бесплатную федеральную юридическую консультацию.

Звонок по всей России бесплатный 8 800 350-94-43

В ст.59 НК РФ перечислены ситуации, при которых долги перед бюджетом «прощаются» и списываются. Для физических лиц это:

- банкротство гражданина в судебном порядке — в части платежей, которые не удалось погасить после расчета по имеющемуся имуществу;

- смерть гражданина;

- решение суда о невозможности взыскать платежи принудительно из-за пропуска инспекцией срока для подачи иска (полгода) без возможности восстановить срок;

- решение пристава о прекращении исполнительного дела, если с даты возникновения долгов прошло больше 5 лет, при условиях:

- сумма долгов меньше 500 000 рублей;

- или суд прекратил дело о банкротстве из-за невозможности гражданина оплатить расходы на процедуру.

При этом важны и другие сроки давности:

- срок для привлечения к ответственности (т. е. для назначения штрафа) — 3 года со следующего дня после пропуска срока для уплаты; установлен ст.113 НК РФ.

- срок давности взыскания недоимки по земельному налогу — 6 месяцев.

Кто не платит земельный налог в России

Прежде чем выяснять, кто освобожден от земельного налога физ лица, необходимо понять суть этого платежа и механизм его взимания. Земельный налог — на 100% местный, его платят по ОКТМО муниципалитета, к которому принадлежит участок и он всей суммой попадает в местный бюджет.

По этой причине основные виды категорий граждан освобождаются от налога на землю или получают вычет в соответствии с местным законодательством. Разумеется, на федеральном уровне тоже предусмотрены случаи, когда объекты или субъекты не облагаются земельным налогом.

Федеральный закон в данном случае — Налоговый кодекс России, в частности, — глава 31 второй части. В ней установлены несколько видов и механизмов освобождения от налогообложения по земельному налогу:

- виды земель — обладатели перечисленных категорий не должны платить налог на землю; они перечислены в ст.389 НК РФ;

- получатели вычета — в ст.391 НК РФ предусмотрена скидка на 6 соток земли для ряда граждан; разумеется, владельцам участка такого размера или меньше, вообще не надо платить земельный налог, т. к. база обложения будет равна нулю или отрицательной (отрицательная база тоже принимается равной нулю);

- льготы — находятся в ст.395 НК РФ, перечисленные там лица имеют право не платить налог на землю, для использования этого права им нужно подать заявление; если не заявить о своем желании, то льгота автоматически не предоставляется, как в случае вычета за 6 соток.

Среди видов земель, исключенных из обложения, для физических лиц важно, что отменен налог на землю под МКД, которая находится в общей собственности дома. Раньше налог на землю под зданием облагался пропорционально долям собственников МКД или в равных долях, если имущество было совместное

Остальные виды исключенных участков неактуальны для обычных граждан. При этом гражданину ничего не нужно предъявлять в инспекцию, ИФНС и так содержит необходимые сведения, получаемые от Росреестра.

Среди получателей вычета:

- инвалиды I и II групп и с детства;

- Герои России, Герои СССР и кавалеры ордена Славы;

- дети с инвалидностью;

- инвалиды и ветераны боевых действий, в т.ч. ВОВ;

- пенсионеры;

- «чернобыльцы»;

- испытатели ядерного оружия и ликвидаторы аварий, а также лица, перенесшие лучевую болезнь при этом или ставшие инвалидами.

Земельный налог не уплачивается в перечисленных случаях, а также в дополнительных пунктах, которые добавляет местное законодательство.

Вычет предоставляется по 1 участку (если их несколько). Гражданин, обладающий несколькими объектами, может выбрать, за какой получить скидку. Если он не выберет сам, то ИНФС вычтет 6 соток из самого большого участка. Для оформления выбора нужно заполнить уведомление. Его вы можете скачать здесь.

Льготников на федеральном уровне среди физических лиц практически нет — только обитатели Сибири, Севера и Дальнего Востока на исконных землях.

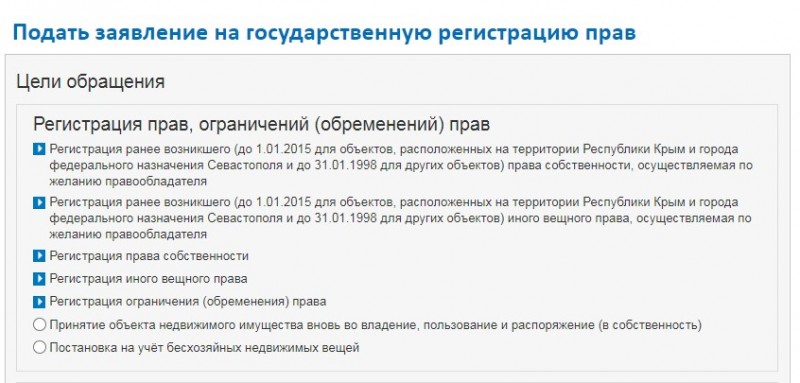

Чтобы узнать о скидках и льготах своего района или города, откройте сервис ФНС России «Справочная информация по имущественным налогам». Как это сделать:

- Откройте сайт ведомства.

- Прокрутите страницу вниз и войдите в раздел налогов.

- Выберите местные налоги.

- Перейдите к земельному налогу для граждан.

- Найдите вкладку льгот.

- Откройте сервис.

Сервисом пользоваться просто — укажите вид налога и территорию. Отобразится закон вашего города или района. Переходите ко вкладке льгот и просматривайте освобожденных. Например, в Москве действует закон № 74. Столица дает вычет в 1 000 000 рублей всем лицам, которые имеют право на скидку 6 соток по НК РФ и добавляет к ним всего одну дополнительную категорию — родитель в многодетной семье. Герои страны и СССР не облагаются на 100%.

Освобождаются ли военнослужащие от уплаты земельного налога? В Москве — нет, а в иных регионах и городах могут быть предусмотрены для них скидки от 50 до 100%.

Какие организации освобождаются от уплаты земельного налога

Кроме физических лиц, юридическим компаниям также предоставлено право получить льготу. Перечень таких организаций основывается на выполнении ими специальных функций.

Определение сбора для организаций основывается на той категории, в которую попадает земля. Различают несколько видов наделов, на которые не распространяется действие налога:

- непопадающие в оборот;

- представляющие культурную ценность;

- заповедники;

- охраняемые государственные территории;

- включающие водные ресурсы, которые являются госсобственностью.

Согласно законодательству освобождаются от земельного налога юридические лица:

- учреждения, выполняющие социальные функции;

- предприятия, деятельность которых основывается на развитии народных промыслов;

- высшие учебные заведения;

- предприятия, обладающие государственным имуществом;

- заповедники и ботанические сады.

Также к таким категориям могут быть отнесены общественные инвалидные организации. Для них установлено условие получения льготы – количество лиц с ограниченными возможностями должно составлять не меньше 80%. Если такие общества создают предприятия, то они будут частично освобождены от этого вида налогообложения.

Чтобы претендовать на льготу, им потребуется в своем штате иметь более половины численности инвалидов, и фонд заработной платы этих людей должен быть больше 25%. Не распространяется льгота на такие организации, если они производят определенный перечень товаров, работ и услуг, утвержденных в специальном перечне.

К лицам, освобожденным от земельного налога, относят и некоторых резидентов, работающих в зонах с особой экономикой. Но льгота для них действует определенный период.

Кто освобождается от уплаты земельного налога

Граждане

Помимо юридических лиц, действующее законодательство также устанавливает определенный перечень граждан.

К числу таких граждан относятся следующие категории:

- Герои России, а также герои СССР, Герои Социального труда и полные кавалеры орденов Трудовой Славы.

- Участники Великой Отечественной войны, а также все лица, которые к ним были приравнены.

- Жертвы Чернобыльской катастрофы, а также все лица, которые пострадали от всевозможных радиационных катастроф и различных испытаний.

- Граждане, которые занимаются организацией крестьянского хозяйства. Однако такие граждане освобождаются от уплаты действующего установленного налога не навсегда, а на 5 лет.

- Лица, занимающиеся всевозможными народными промыслами.

Организации

Кто освобождается от земельного налога из юридических лиц, подробно отражено в ст. 395 НК РФ. На существующем федеральном уровне устанавливается определенный перечень организаций, которые в полной мере освобождаются от уплаты существующего налога.

К подобным организациям относятся:

- Заповедники. Это могут быть как национальные, так и местные заповедники. Сюда также относятся ботанические сады.

- Различные организация и предприятия, основным занятием которых является народный промысел. При этом данные организации обязательно должны располагаться в местах компактного проживания какого-либо малочисленного народа, к примеру, народа, проживающего на Крайнем Севере.

- Научные организации, к которым относятся разнообразные учебные хозяйства. Сюда также относятся учреждения, которые занимаются выведением множества новых культур, к примеру, сельскохозяйственных.

- Организации, которые относятся к социальной сфере, а также к сфере культуры, образования, кинематографии и здравоохранения.

- Разнообразные религиозные организации.

- Высшие учебные заведения.

- Предприятия, большее количество собственности которых относится к государственному владению. Чаще всего, сюда относятся унитарные предприятия.

Алгоритм расчёта

Существует несколько основных моментов:

- Существующая процентная ставка зависит непосредственно от стоимости данного конкретного участка земли. Стоит помнить, что кадастровая стоимость может быть определена исключительно на существующем государственном уровне. Подобная стоимость своего участка каждый собственник сможет узнать, обратившись за постановкой на установленный кадастровый учет либо на сайте Росреестра. Кроме этого, если у собственника уже был получен кадастровый паспорт, информация о стоимости также содержится в нем.

- Существующая ставка налога никаким образом не может превышать допустимый предел, указанный в Налоговом Кодексе.

- Сумма налога напрямую зависит непосредственно от самой площади участка собственника.

Чтобы правильным образом осуществить расчет нужно узнать существующие земельные ставки в конкретном регионе.

К примеру, в Москве существует несколько ставок, которые требуется различать между собой и правильно рассчитывать:

- Если данная земля принадлежит каким-либо из видов сельскохозяйственных угодий, то существующая процентная составляет 0,3%.

- Если подобный участок был выделен для строительства какой-либо автостоянки или строительства, то существенная процентная ставка будет составлять 0,1%.

- Если подобные земельные участки не входят ни в одну из указанных категорий, то процентная ставка всегда будет составлять 1,5%.

Региональные преференции

Поскольку налогообложение земель относится к ведению местных органов власти, то региональные законодатели могут расширить список льготников или уменьшить ставку налога за участки. Величина сбора по Москве и области может уменьшиться при следующих обстоятельствах:

- низком уровне доходов налогоплательщика;

- наличии звания почетного гражданина данного района или ветерана труда;

- работе в бюджетных отраслях (педагогике, медицине, силовых структурах).

|

Величина скидки, % |

Категории граждан, которым назначается льгота |

Наименование района МО |

|

50 |

Плательщики, установленный доход которых ниже 2 прожиточных минимумов, принятых по данному району |

|

|

100 |

Все получатели государственных пенсионных дотаций |

|

|

100 |

Одиноко проживающие лица преклонного возраста, малоимущие граждане |

Ивантеевка |

|

20 |

Все физлица, находящиеся на государственном пенсионном обеспечении |

Раменское |

|

85 |

Плательщики, у которых срок регистрации земельного участка превышает 10 лет |

Балашиха |

Регулирование

Налоговым законодательством регламентируются условия и процедура уплаты, а также льготы, которые имеются по уплате земельного налога. Прописывается, какое имущество подлежит налогообложению, расписана процедура, в соответствии с которой нужно производить расчеты, указаны категории, кто не платит установленный земельный налог, а также сроки его уплаты.

Помимо федерального законодательства, данный вид платежей регламентирован на региональном. В частности, в Московской области могут применяться несколько иные правила, чем в Новгороде.

Муниципальная власть также устанавливает правила, которые распространяются на налог. К примеру, они прописывают порядок и временные границы для его внесения, указывая, что имеется льгота на его оплату.

Земли, которые находятся в собственности граждан и в их пожизненном владении, облагаются налогом. В 2020 г., как и в 2016 г., в качестве базы для производства расчетов берется его цена, которая закреплена в кадастре. Нужно смотреть цену в начале каждого года. Такие сведения можно найти в Росреестре.

Как оформить льготы пенсионерам?

Оформление льгот на внесение земельных платежей носит заявительный характер, то есть гражданин должен обратиться с заявкой в налоговый орган, предварительно собрав пакет документов для оформления льготы или уменьшения суммы налога.

Процесс оформления льготы состоит из нескольких этапов:

- получение текущих сведений по налогообложению в администрации района. Сотрудники учреждения должны предоставить пенсионеру актуальную информацию касательно текущих налоговых льгот и возможностей налогового вычета для граждан на пенсии;

- сбор и подготовка пакета документации. Для подачи заявления необходимы паспорт, пенсионное удостоверение, документы на право собственности на конкретный участок земли;

- предоставление заявки в налоговый орган района. Бланки для заполнения есть в каждом отделении налоговой;

- получение уведомления об оформлении льготы. В регионах сроки рассмотрения заявления и проверки документации могут варьироваться. Пенсионер получает официальное извещение об уменьшении или отмене оплаты налога на земельный участок.

После получения права на льготу осуществляется перерасчет за период, не превышающий 3 лет. За данный период пенсионер вправе получить компенсацию внесенной суммы, причем данная сумма может быть внушительной.

Кто не платит налог

Однако это не единственное условие, дающее освобождение от уплаты налога. Налог также не уплачивают:

- общественные организации, имеющие в штате более 80% инвалидов, по землям, задействованным в уставной деятельности;

- религиозные организации по землям, на которых находятся сооружения религиозного или благотворительного назначения;

- компании, деятельность которых связана с народными промыслами, по землям, расположенным в местах традиционного бытования таких промыслов и используемым для производства.

- прочие лица.

О том, кто не является плательщиком налога, в том числе среди физлиц, можно узнать здесь.

При этом важно обратить внимание на то, что плательщик не обязан уплачивать налог, если он стал собственником после 15 числа месяца. А вот когда не нужно платить налог бывшему землевладельцу (с учетом даты прекращения его прав), можно узнать из этой статьи

А вот когда не нужно платить налог бывшему землевладельцу (с учетом даты прекращения его прав), можно узнать из этой статьи.

Что будет, если не платить налог на землю

Регламентация земельного налога содержится в главе 31 Налогового кодекса, а также в огромном количестве местных нормативно-правовых актов муниципалитетов, но неуплата земельного налога грозит санкциями именно из НК РФ.

Физические лица освобождены от обязанности самостоятельно рассчитывать этот платеж и заполнять и подавать декларацию — это вменено только организациям. За обычных граждан расчет производит ИФНС, формирует соответствующее уведомление и направляет его адресату за несколько месяцев до наступления срока уплаты.

Важно!

Если гражданин пользуется «Личным кабинетом налогоплательщика», он может настроить получение электронных писем от ИФНС, и уведомления будут приходить ему туда, а почтовые письма высылаться не будут.

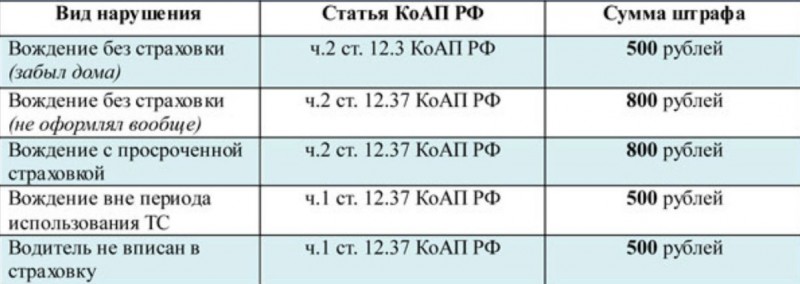

Если проигнорировать письмо инспекции и нарушить срок, то гражданина ждет штраф за неуплату налога на землю, а также начисление пени.

Штраф назначается согласно принципам ст.122 НК РФ, а пеня — ст.75.

В случае крупной суммы инспекция вправе принудительно взыскать накопившиеся долги различными способами, предусмотренными законодательством, в т.ч. привлечь к делу судебных приставов.

Первое, что предпримет инспекция при неуплате земельного налога физическими лицами, это вынесет постановление об установлении штрафа в размере:

- 20% от суммы долга;

- 40% от суммы долга, если будет выявлено, что нарушение произведено намеренно.

Минимальный штраф составляет 1 000 рублей.

Также за каждый день просрочки будет начисляться пеня — 1/300 от ключевой ставки Центробанка.

Пример 1

Шепелев Антон не заплатил вовремя земельный налог в размере 1 500 рублей. Его уплату он произвел через год — вместе с новым налогом на землю.

Шепелеву нужно будет заплатить штраф — 1 000 рублей, а также пеню. Пеня в его случае составит: 1/300 × 8,25% (ставка Центробанка, действовавшая на 2 декабря 2017 года) = 0,00274997. За 364 дня она накопится в размере = 1 500 × 364 × 0,00274997 = 1 502 рубля.

Инспекция направит нарушителю требование об уплате налога, штрафа и начисленной за этот период пени. Требование направляется в течение 3 месяцев после дня обнаружения долга. А если долг не больше 500 рублей — в течение года.

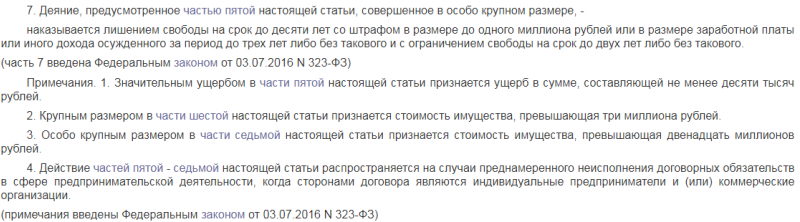

Разумеется, при небольших суммах ИФНС не предпримет иных действий для взыскания платежей, а вот при крупной сумме (как правило, таковые по земельному налогу бывают у больших предприятий) применяются меры из ст.73 — 77 НК РФ — вплоть до ареста имущества. В отношении обычного гражданина может применять ст.48 НК — принудительное взыскание в судебном порядке.

Если гражданин не отреагировал ни на уведомление, ни на требование, ИФНС может подать на него в суд для погашение долга за счет имеющейся собственности и счетов, если общая сумма всех недоимок и неустоек больше 3 000 рублей. Иск направляется в суд в течение полугода со дня нарушения срока уплаты, копия обязательно высылается и ответчику.

Если же сумма долгов меньше 3 000, то ИФНС ждет 3 года с даты нарушения срока самого первого платежа — как только долги превысят 3 000, в течение полугода можно подавать иск в суд.

Взыскание коснется всего имущества гражданина в следующей очередности:

- деньги на счетах и кошельках;

- наличные деньги;

- иное имущество, кроме вещей личного обихода самого гражданина и его семьи (сюда входит и жилье, в котором проживают эти лица).

По вынесенному судебному постановлению возбуждается исполнительное производство — начинают работу судебные приставы, которые и занимаются непосредственным взысканием накопившихся задолженностей. Гражданин считается исполнившим свои обязанности перед ИФНС со дня погашения долгов.

Если гражданин не может выплатить недоимки и штрафы, он может пойти 2 путями:

- получить отсрочку или рассрочку в порядке главы 9 НК РФ;

- возбудить банкротство в судебном порядке.

Второй способ имеет существенный минус — зачастую непосильные для банкрота расходы на процедуру.

Перечень льгот по земельному налогообложению в РФ

Земельный налог причисляется к региональным платежам, то есть территориальные органы власти самостоятельно устанавливают требования и процедуры оплаты. Размер налогового платежа определяется площадью участка и текущей кадастровой стоимостью.

В РФ есть перечень налогов, которые граждане пенсионного возраста не должны вносить в казну. Отдельные налоги подлежат оплате полностью или частично по сниженной ставке. В сфере земельного налогообложения большинство льгот применяется в отношении сельхозпредприятий и производителей. Среди физических лиц льготы применяются исключительно в отношении представителей коренных жителей регионов Крайнего Севера, причем в единственном случае – если земли используются с целью ведения традиционных для местности промыслов.

Еще одной разновидностью льгот выступает снижение налоговой базы, то есть суммы, на которую насчитывается налог. Размер скидки равен 10 тыс. руб., список категорий, касательно которых действует льгота, включает:

- Герои России;

- Герои СССР;

- обладатели Ордена Славы;

- лица с инвалидностью первой и второй групп (если вторая присуждена до 2004 года);

- ветераны ВОВ и инвалиды военных действий;

- участники ликвидации аварии на ЧАЭС;

- граждане, получившие дозу радиации во время испытаний и природных катастроф.

Обычные граждане пенсионного возраста без инвалидности и прочих особенностей не входят в перечень, поэтому они должны уплачивать налог на имеющиеся земельные участки в полном объеме.

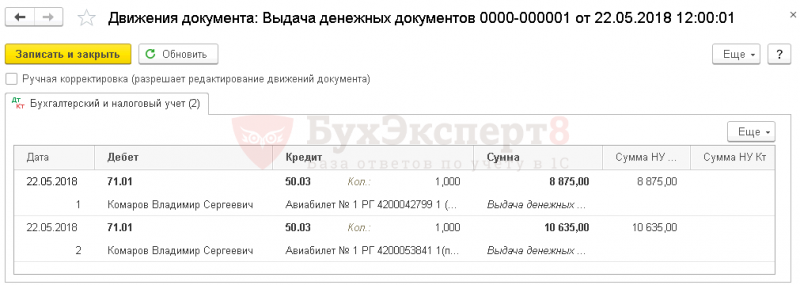

Уведомления о земельном налоге

Налоговый орган создал простую систему ознакомления граждан с начисленным сбором. Ежегодно гражданин получает официальное уведомление, в котором подробно описано как производился расчет за предыдущий год. Помимо расчета и величины в нем указан период, в течение которого необходимо перечислить платеж. Рассылка таких писем начинается в апреле и заканчивается в сентябре.

Такой способ экономит время налогоплательщика: исчезает необходимость самостоятельно искать нужную ставку и производить громоздкий расчет. Если гражданин не соглашается с автоматическим начислением или имеет право получить льготу, он обращается в ФНС с собственным расчетом. В исчислениях стоит опираться на законодательные документы.

https://youtube.com/watch?v=24-0O-lzvY8

Льгота на землю предоставляется ограниченному числу граждан и организациям. Предоставление такого права регламентируется Налоговым кодексом. Особый статус имеют земли, находящиеся под защитой государства, леса и заповедники. Получить льготу или вычет по сбору можно путем обращения в Федеральную налоговую службу.

Заметили ошибку? Выделите ее и нажмите Ctrl Enter, чтобы сообщить нам.

Льготы для пенсионеров

Несмотря на существующее мнение, льгота на оплату подразумевается и для пенсионеров. Для получения подобного права на данную льготу, пенсионеру потребуется обратиться в свою местную территориальную налоговую.

Бесплатная консультация юриста по телефону

По Москве и области

7 (495) 280-74-29

Санкт-Петербург и область

7 (812) 389-36-23

Федеральный номер

8 (800) 511-43-08

Ему потребуется в обязательном порядке предоставить какие-либо документы, подтверждающие возникновение подобного права на льготу. Чаще всего подобным основанием для непосредственного получения подобной существующей льготы является обычное пенсионное свидетельство.

После того, как пенсионер обратится в свою местную территориальную налоговую, и подтвердит свое право на получение причитающейся льготы, он сможет получить перерасчет. Стоит помнить, что перерасчет произойдет с того месяца, когда произошло возникновение подобного права.

Однако в отдельных случаях, если обращение произошло не вовремя, пенсионер сможет написать специальное заявление, которое позволит ему получить перерасчет за последние 3 года.

Никакое прямое освобождение такой категории граждан, как пенсионеры не предусматривается. Однако из-за того, что он в основном устанавливается на муниципальном уровне, пенсионер сможет получить максимальную льготу.

Так, отдельные непосредственные муниципальные образования предлагают специальные льготные условия для пенсионеров, которые имеют право постоянной регистрации на территории своего округа.

Отдельно земельное законодательство регулирует следующий вопрос – предоставление полагающейся льготы для военных пенсионеров. Так, им до начала 2015 года была положена специальная компенсация, которая будет в полной мере покрывать весь налог и существующий и регулярно выплачиваемый налог на имущество.

Кто освобождается от уплаты земельного налога полностью, уменьшение базы для уплаты налога

Освобождаются от налоговых выплат за земельные участки:

- Все организации уголовной системы Минюста РФ касаемо участков для выполнения служебных обязанностей.

- Компании, у которых имеются участки под дороги федерального назначения для общего использования, могут не уплачивать взносы.

- Организации, которые имеют земли запаса. Чаще всего они представляют собой мобилизационные запасы территорий. К ним можно отнести полигоны для испытания оружия, авиации.

- Все религиозные сообщества вместе с принадлежащими им землями. На них могут находиться постройки духовного предназначения.

- Союзы инвалидов и общественные организации.

- Народные художественные сообщества вместе с землями, которые используют для ремесла.

- Физические лица, если они относятся к коренным жителям Сибири, малой группе народов Севера. Также к ним допускается отнести жителей Дальнего Востока. Они используют наделы для поддержания своего жизненного уровня и дальнейшего развития культуры своего народа.

- В нашей стране есть Академия наук, при ней существуют научные организации. Они не платят налоги согласно законодательству РФ.

Органы местной власти не выплачивают налоговые исчисления. Если фирма задействует труд инвалида, то получает дополнительные льготы и привилегии.

Каждый желающий может уточнить о предоставлении льгот в своем регионе.

Пример использования и расчет налога

Если за отчетный период в ведомости появляется строка о предоставлении льгот, то высчитывается определенный коэффициент.

Формула: К=Mn/Mk,

где К — является коэффициентом, Mn — количество месяцев, когда льготы не предоставлялись;

Mk — количество месяцев за налоговый период по календарю. Тот месяц, когда предоставили налоговые льготы принято считать полным.

Если по каким-либо причинам убрали льготы, то расчет остается неизменным. Месяц прекращения льгот считается полным. Подробно о подсчетах налога говорится в 396 статье НК РФ.

Если своевременно не предоставили уведомление, то вычет налога происходит касательно одного земельного надела. Сумма налоговых исчислений будет максимальной.

Если по итогам подсчетов налоговая база стала равняться отрицательному числу, то для удобства подсчета ее приравнивают к нулю.

Кто освобождается от уплаты земельного налога

Перечень юридических и физических лиц, которые освобождаются от уплаты данного налога, весьма четко регламентирован законодателем, этот перечень является закрытым, иные категории могут быть внесены только на местном уровне.

Если говорить о юридических лицах, то к ним относятся:

- Организации уголовно-исполнительной системы.

- Те организации, собственностью которых являются земли, занятые автомобильными дорогами.

- Религиозные организации, однако, данная льгота предоставляется только в том случае, если земельные участки используются по прямому назначению и для благотворительности.

- Организации инвалидов.

- Организации, основной деятельностью которых служит изготовление и реализация изделий традиционных художественных промыслов.

- Организации, являющиеся резидентами особых экономических зон.

- Управляющие компании в центре «Сколково».

- Судостроительные организации на территории особых экономических зон.

Кого же законодатель внес в перечень исключительных субъектов и освободил от уплаты данного вида налога? Данный перечень совсем краток, к таким субъектам отнесены лица, которые являются представителями коренного населения Севера, Сибири и Дальнего Востока.