Как заполнить налоговую декларацию?

Содержание:

- Как подать декларацию?

- Кто должен подавать декларацию

- Как заполнить декларацию о доходах

- Декларация о доходах госслужащих-2019: образец заполнения

- Кому нужно подавать декларацию?

- Что будет, если не сдать декларацию вовремя?

- Где заполнять декларацию?

- Как заполнить приложении Ф2

- Заполнение разделов декларации

- Где получить и как заполнить справку

- Штрафы

Как подать декларацию?

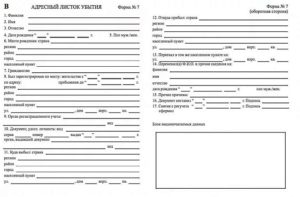

С 1 января 2019 года разрешили подачу деклараций в любую налоговую инспекцию на территории Беларуси независимо от места жительства.

Есть несколько вариантов подачи декларации:

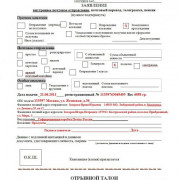

- Личная подача. То есть вы скачиваете бланк декларации, заполняете самостоятельно, распечатываете, подписываете и приносите в ближайшую налоговую инспекцию. Можно заполнить распечатанный бланк декларации и в самой налоговой, там найдутся даже примеры заполненных бланков.

- Отправить почтой. В этом случае рекомендуется оформить письмо с описью вложения, а почтового оператора выбрать с функцией контроля доставки. Днем предоставления декларации будет считаться день отправки.

- Через личный кабинет плательщика на сайте МНС. Учетную запись и пароль для входа нужно получить заранее в любой налоговой инспекции. С собой возьмите паспорт. В следующем году вы сможете воспользоваться тем же личным кабинетом уже без визита в налоговую. К слову, при наличии личного кабинета на сайте МНС можно не только предоставлять налоговые декларации, но и получать извещения об уплате налогов.

Кто должен подавать декларацию

На основании положений Налогового кодекса подавать декларацию о своих доходах должны:

- любые индивидуальные предприниматели, которые занимаются какой-либо экономической деятельностью, в том числе, если они относятся к главам крестьянских (фермерских) хозяйств;

- нотариусы, открывшие частную практику;

- адвокаты, у которых имеются свои адвокатские кабинеты;

- граждане, которые занимаются частной практикой по своему образованию или профилю деятельности (юристы, репетиторы и т. д.);

- физические лица, которые выполняли какие-либо действия по договору гражданско-правового характера, заключенного с другим физическим лицом (если вторая сторона договора не является налоговым агентом): например, если доход получен от сдачи внаем своего недвижимого имущества или аренды движимого, например, автомобиля;

- физические лица, доход которых появился от продажи любого вида имущества, если оно принадлежало им на праве собственности;

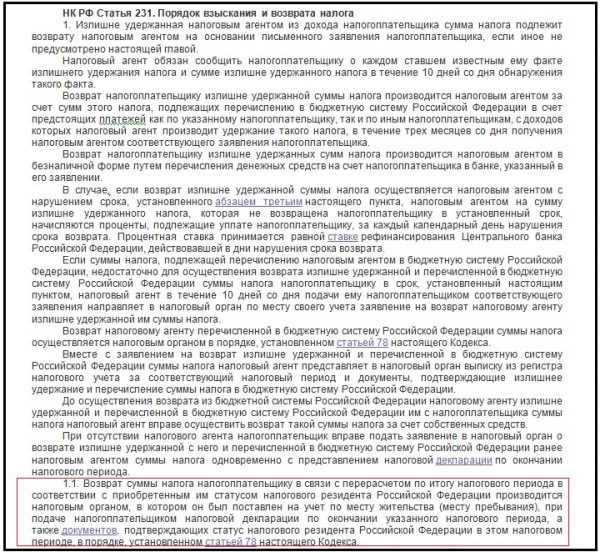

- граждане Российской Федерации, которые получили свои доходы за границами государства, например, при выполнении каких-либо работ в другом государстве или при оказании услуг любого рода;

- физические лица, являющиеся налоговыми резидентами Российской Федерации, если они получили вознаграждение за выполненную работу или оказанную услугу по договору гражданско-правового характера от налогового агента в натуральном виде, что исключило возможность налогового агента удержать налог;

- физические лица, которые получили доход от выигрыша в лотерею или игры, которые основаны на определенном риске, например, если речь идет об использовании различных тотализаторов;

- физические лица, которые получили в порядке дарения доход в денежной или натуральной форме от лица, которое не может быть признано близким родственником;

- физическое лицо, которое получило вознаграждение по авторскому договору.

Декларируете свои доходы?

В обязательном порядке – мне проблемы с законом не нужныНет – сижу на зарплатеНет – я не являюсь налоговым резидентомНе скажу

А кто не должен?

Исключена обязанность предоставлять в налоговые органы декларацию о доходах:

- у физических лиц, которые не являются налоговыми резидентами Российской Федерации (то есть проводят на территории государства менее 180 дней в год) и получают доход за пределами государства;

- у физических лиц, за которых налог платит налоговый агент (если речь идет о выплате заработной платы, являющейся единственным источником дохода).

В остальных случаях, даже если с дохода не должен уплачиваться налог, декларация должна быть подана человеком самостоятельно.

НДФЛ в 2020 году

НДФЛ в 2020 году

Уголовная ответственность за неуплату налогов

Уголовная ответственность за неуплату налогов

Как заполнить декларацию о доходах

Декларировать доходы за 2017 год можно по обновленной форме, разработанной налоговиками и утвержденной приказом № ММВ-7-11/822. Бланк декларации о доходах физлица в обновленной редакции вы найдете на нашем сайте. Здесь же представлена информация об особенностях документа, внесенных трансформациях, тонкостях его заполнения, а также образец заполнения декларации.

В отличие от обычного гражданина, оформляющего 3-НДФЛ лишь при получении дохода, бизнесмен обязан представить декларацию о доходах ИП даже в случае, когда получен убыток. Придется заполнять форму с нулевыми значениями, поскольку непредставление декларации может спровоцировать начисление штрафа или блокировку счета. Все нюансы, связанные с составлением предпринимателем формы 3-НДФЛ и сроками ее подачи рассмотрены в посвященной этому вопросу консультации.

Особым образом декларируют собственные доходы (и расходы) государственные служащие. Формирование деклараций этой категории определяется методическими рекомендациями по заполнению декларации о доходах. В статье, опубликованной на нашем сайте и посвященной этой теме, рассматриваются особенности составления декларации о доходах сотрудников МВД, госслужащих и граждан, претендующих на замещение государственных должностей.

Декларация о доходах госслужащих-2019: образец заполнения

Заполнение справки начинается с оформления данных за самого сотрудника. В каждом разделе документа указываются сведения, которые касаются только госслужащего. При составлении декларации на родственников надо готовить отдельные справки на каждого члена семьи.

Заполнение декларации о доходах госслужащих в 2019 году производится по следующему алгоритму:

-

На титульной странице указывается Ф.И.О. служащего, его место работы, паспортные данные, обозначается период, за который отображена информация.

-

Фиксируется совокупный годовой доход служащего в разделе 1. Заработок по месту работы подтверждается данными из справки 2-НДФЛ. Если речь идет о процентах по депозиту, потребуется выписка банка. Вводить надо все виды доходных поступлений, включая декретные выплаты, социальные пособия, дивиденды, пенсии. В конце табличного блока выводится общая сумма дохода из всех источников.

-

Если в течение года у человека были крупные приобретения (например, траты на покупку земли, дома, квартиры), это фиксируется в разделе 2 с указанием суммы затрат. По каждому объекту надо прописать реквизиты документов, устанавливающих возникновение права собственности на актив, и источник финансирования – личные сбережения, кредит.

-

В третьем разделе обозначаются данные по недвижимости служащего с указанием метража, адреса, формы собственности, и транспортным средствам.

-

В разделе 4 показываются суммы, находящиеся на депозитах, на текущих банковских счетах (зарплатных, на социальных картах).

-

Раздел 5 может быть пустым, если у человека нет ценных бумаг.

-

Если служащий проживает в квартире или доме, который не принадлежит ему на праве собственности, такие активы надо показать в разделе 6 с указанием вида пользования – аренда, безвозмездное пользование. Во второй части раздела 6 вписываются размеры кредитных обязательств.

-

На последней странице отражаются условия сделок купли-продажи, по которым служащий передал свое движимое или недвижимое имущество безвозмездно.

Если декларация о доходах госслужащих 2019 на одного из члена семьи не может быть подана по объективным причинам, необходимо вместо справки подать соответствующее заявление. Непредставление декларации, когда ее подача обязательна, влечет увольнение с госслужбы.

Кому нужно подавать декларацию?

Налоговую декларацию по подоходному налогу должны подать физические лица, которые в отчетном году (то есть в 2019-м) получали следующие виды доходов:

Доходы от продажи транспортных средств

Чаще всего налогом облагается доход от продажи второго и последующих транспортных средств за год. Но нужно подать декларацию и в том случае, если вы продали транспортное средство с более чем 8 сидячих мест, кроме водителя, или с технически допустимой общей массой транспортного средства выше 3500 кг. Проще говоря, декларацию нужно подавать, если за год вы продали два или более легковых автомобилей, или только один автомобиль, но большой, вроде микроавтобуса.

Доходы от продажи транспортных средств освобождаются от подоходного налога, если проданный автомобиль был получен по наследству.

Доходы от продажи недвижимости

Нужно подавать налоговую декларацию на доходы от продажи 2-ой и более квартиры (а также жилого дома, дачи, садового домика, гаража, машино-места и земельного участка) за последние пять лет (2014−2019 гг.). Но объекты недвижимости при этом должны быть однородными.

Например, если вы в 2019 году продали квартиру, а годом ранее продали гараж, то декларацию о доходах подавать не надо. Но если за последние 5 лет вы получили доход от продажи двух гаражей, то подавать декларацию все-таки придется

То есть важно обращать внимание на наименование объектов недвижимости, которые вы продаете

Как и в случае с автомобилями, продажа недвижимости, полученной по наследству, освобождается от подоходного налога и не указывается в декларации.

Доходы от продажи доли (пая, части доли или части пая) в уставном фонде организации иному физическому лицу

Не нужно подавать декларацию только в том случае, если доля продана по номинальной стоимости, то есть расходы на ее получение, пересчитанные в доллары, не превышают доходы от ее продажи.

Подарки на сумму свыше 6 116 рублей за весь 2019-й год от физических лиц

Сюда относятся как деньги в дар, так и любые другие вещи. Если вы получили подарков на большую сумму, то в декларации нужно указать сумму превышения. С нее придется заплатить подоходный налог. Исключение делается только для подарков от близких родственников и лиц, состоящих в отношении свойства. Им можно делать друг другу подарки без ограничений.

Лицами, состоящими в отношениях близкого родства, считаются родители (усыновители), дети (в том числе усыновленные, удочеренные), родные братья и сестры, дед, бабка, внуки, прадед, прабабка, правнуки, супруги. Лица, состоящие в отношении свойства – это близкие родственники другого супруга, в том числе умершего.

Доходы, полученные из-за границы

Сюда относятся любые денежные средства из-за рубежа: выигрыш в лотерею, казино, заработная плата, дивиденды от иностранного бизнеса, даже почтовые переводы или деньги в посылке.

Если по месту получения дохода вы уже заплатили налоги, то при наличии подтверждающего документа, заверенного местной налоговой, в Беларуси сумму уплаченных налогов зачтут. При этом, если в стране получения средств налог составляет менее 13% от дохода, то от разницы нужно будет доплатить налог в Беларуси.

Обратите внимание, что налоговую декларацию по подоходному налогу должны подать физические лица, которые являлись налоговыми резидентами Беларуси в прошлом году (то есть пребывали в Беларуси 183 дня и более, или не являлись налоговым резидентом ни одной страны, но являлись гражданами РБ или имели вид на жительство)

Что будет, если не сдать декларацию вовремя?

В ситуации, если вы не подали в срок «нулевую декларацию» (декларацию, в которой вычеты полностью покрыли ваш доход, и вам не нужно платить налоги), то налоговые органы будут требовать от вас, чтобы вы предоставили налоговую декларацию — вам грозит штраф в 1 000 рублей. Если же по итогам декларации у вас есть налог к уплате, вам грозит штраф в размере 5% от суммы налога за каждый месяц просрочки, но не более 30% от общей суммы. Если вы не подали декларацию, а также не заплатили налог до 15 июля, то вам грозит штраф в размере 20% от суммы налога

Обратите внимание, что этот штраф может быть применён, только если налоговая инспекция обнаружила неуплату налога. Если до уведомления налогового органа вы обнаружили её сами, оплатили налог и пени, то налоговый орган не вправе применить к вам этот штраф

Если вы вовремя подали декларацию 3-НДФЛ, но не заплатили налог, исчисленный на основании декларации, вовремя — не позднее 16 июля 2018 года, — за каждый день просрочки (начиная со следующего за установленным НК днём уплаты налога) начисляются пени.

Если по каким-то причинам вы не успели подать декларацию вовремя, размер санкций за совершение налоговых правонарушений может быть снижен, если у налогоплательщика есть смягчающие ответственность обстоятельства, например: наличие тяжёлых личных или семейных обстоятельств, тяжёлое материальное положение. Налоговая инспекция может признать смягчающими и иные обстоятельства. При наличии хотя бы одного смягчающего обстоятельства размер штрафа подлежит уменьшению не менее чем в два раза.

В случае если вы самостоятельно обнаружили, что в ранее представленной декларации допущены ошибки, вы вправе подать в ИФНС уточнённую налоговую декларацию.

Если вы не успели задекларировать свои доходы вовремя, необходимо в любом случае сделать это как можно скорее, так как суммы штрафа и пеней со временем только увеличатся.

Где заполнять декларацию?

1. Онлайн на сайте ФНС

2. На сайте Госуслуг

Для пользователей портала «Госуслуги» с подтверждённой регистрацией также реализована возможность заполнить декларацию онлайн и/или направить заполненную декларацию, не посещая налоговую инспекцию.

3. В налоговой инспекции

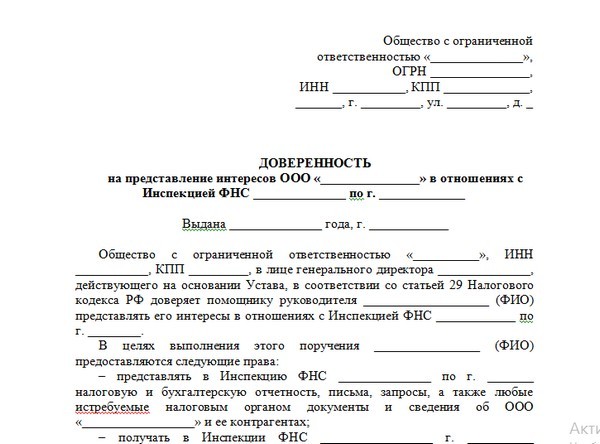

По-прежнему можно предоставить декларацию 3-НДФЛ в налоговый орган лично либо через своего представителя. Представитель может быть законным (например, родители несовершеннолетних детей) или уполномоченным (например, юрист, нотариус). Законным представителям не нужна доверенность на представление отчётности. Если декларацию подаёт уполномоченный представитель, то он обязан иметь при себе доверенность. При этом она должна быть удостоверена нотариально.

Преимуществом данного способа является то, что при личном приёме налоговый инспектор выполнит базовую проверку документов и в некоторых случаях (в случае очевидных ошибок) скажет сразу, что чего-то не хватает или требуются какие-то исправления. Для того чтобы избежать очередей в налоговой инспекции, советуем записаться на приём в инспекцию на определённое время через интернет на сайте

4. По почте

Ещё один способ — это направление декларации и копий подтверждающих документов по почте ценным письмом с описью вложения.

Налоговую декларацию по НДФЛ следует представлять в налоговый орган по месту учёта (прописки).

Как заполнить приложении Ф2

В приложении Ф2 показывают предпринимательские доходы, если они были. Если дохода не было, вы его не заполняете, если подаёте отчёт в электронном виде, а бумажный подаёте с проставленными прочерками.

Предпринимательский доход был. В Ф2 показываете его и рассчитываете НДФЛНалог на доходы физических лиц и военный сбор. Тут вам пригодится ваша книга учёта доходов и расходов — суммы из неё перенесите в приложение.

В шапке заполняете те же данные, что и в декларации.

В разделе I — предпринимательские доходы и расходы по каждому виду деятельности отдельно.

В разделе I — предпринимательские доходы и расходы по каждому виду деятельности отдельно.

Указываете код КВЭД, сумму дохода и расходы по этому КВЭДу.

В графе 9 считаете чистый доход: доходы из графы 4 минус расходы из граф 5–8.

В графе 9 считаете чистый доход: доходы из графы 4 минус расходы из граф 5–8.

Суммируйте показатели по каждой графе — и получите общую сумму чистого дохода. Её вы и перенесёте в графу 3 строки 10.8 декларации.

Если в графе 9 получили сумму с минусом, ставите прочерк (консультация в ЗІР, подкатегория 104.09). Если убыток только по одному КВЭДу, ставите прочерк напротив него, в электронной ничего не ставите.

Раздел II заполняют предприниматели, которые ведут учёт амортизации основных средств или нематериальных активов. Сумму амортизации перенесёте в графу 1 раздела I.

Раздел III — это НДФЛ и ВС, которые надо уплатить. Для этого заполняем строку 1.1 — расчёт НДФЛ: чистый доход из графы 9 «Усього» раздела I умножаем на 18% НДФЛ.

Строки 1.2, 1.3, 1.4 прочеркиваете в бумажной декларации и не заполняете в электронной.

Строки 1.2, 1.3, 1.4 прочеркиваете в бумажной декларации и не заполняете в электронной.

Строка 1.5 — итоговая сумма НДФЛ, равна сумме в строке 1.1. Перенесите её в графу 6 строки 10.8.

Военный сбор тоже считают из чистого дохода — это сумма из графы 9 «Усього» раздела I. Умножаем на ставку ВС 1,5% и получившуюся сумму указываем в строке 2.1. А в 2.3 переносим сумму ВС из строки 2.1.

Эту же сумму указывают в гр. 7 строки 10.8 декларации.

Раздел ІV приложения Ф2 заполняют те, кто ещё ведёт и независимую профдеятельность.

Заполнение разделов декларации

Новые предприниматели в декларации указывают информацию о своём имуществе и доходах, которые получили как физлицо на дату госрегистрации ФЛП.

Раздел II декларации о доходах заполняем так:

- чистый доход укажите в графе 3 строки 10.8 (положительное значение графы 9 строки 1 «Усього» раздела I приложения Ф2);

- НДФЛ и военный сбор в графах 6 и 7 строки 10.8 (перенесите из строк 1.5 и 2.3 приложения Ф2).

Если получали непредпринимательские доходы в Украине — это может быть зарплата, вознаграждение по договорам ГПХДоговор гражданско-правового характера, или был из-за рубежа, надо дополнительно заполнить другие строки:

Если с каких-то доходов при выплате уже удержали налоги, для таких строк надо заполнить графы с 3-й по 6-ю в разрезе видов доходов:

Если с каких-то доходов при выплате уже удержали налоги, для таких строк надо заполнить графы с 3-й по 6-ю в разрезе видов доходов:

- графа 3 — сумма дохода в том числе налоги, которые с этого дохода удержали;

- графа 4 — НДФЛ, уже удержанный и уплаченный налоговым агентом (к примеру, при выплате зарплаты или вознаграждения по ГПХ ваш работодатель или заказчик уже удержал 18% налога и уплатил его в бюджет, эту сумму указываете здесь);

- графа 5 — удержанный (уплаченный) налоговым агентом военный сбор, с того же дохода, что и НДФЛ в графе 4;

- графа 6 — 18% НДФЛ, который посчитали сами, если были непредпринимательские доходы, с которых надо уплатить налог;

- графа 7 — 1,5% военный сбор с тех же доходов, что и в графе 6 считали НДФЛ.

В строке 10 укажите общую сумму доходов, НДФЛ (столбец 6) и ВС (столбец 7) с полученного дохода, который вам надо будет уплалить.

Получали доходы, которые не облагаются налогами, или налоги с них уже уплачены — заполняйте раздел III декларации.

В строке 12 раздела ІV надо подсчитать общую сумму дохода с начала года — строка 10 + строка 11.

В разделе V надо зафиксировать итоговые обязательства по НДФЛ и ВС.

В разделе V надо зафиксировать итоговые обязательства по НДФЛ и ВС.

Общую сумму НДФЛ (графа 6 строки 10) указывают в строке 13 и 18.1.

Общую сумму НДФЛ (графа 6 строки 10) указывают в строке 13 и 18.1.

Сумму ВС из графы 7 строки 10 переносят в строку 19.1. Эти суммы НДФЛ и ВС надо уплатить в бюджет.

Автомобили, недвижимость и другое движимое и недвижимое имущество тоже надо перечислить в декларации.

Где получить и как заполнить справку

Бланк для заполнения лучше всего взять непосредственно в налоговой и по старинке заполнить бумажную версию от руки. Можно скачать на официальном портале ФНС специальную программу, с ее помощью заполнить все пункты, распечатать и отнести в налоговую.

https://youtube.com/watch?v=OAIFaMiBckY

Также можно зарегистрироваться в личном кабинете ФНС и без скачивания ПО сразу заполнить декларацию. Она отправляется дистанционно, вместе с копиями электронной подписи и ваших документов. Существует ряд организаций, которые помогут заполнить все документы, но оплата за такие услуги достаточно высокая.

Берите бланк только в официальных источниках и не пользуйтесь услугами сомнительных фирм, которые предлагают помощь в оформлении. Это поможет предотвратить появление ошибок или неточностей, из-за которых декларацию могут вернуть на доработку, и провести дополнительные проверки.

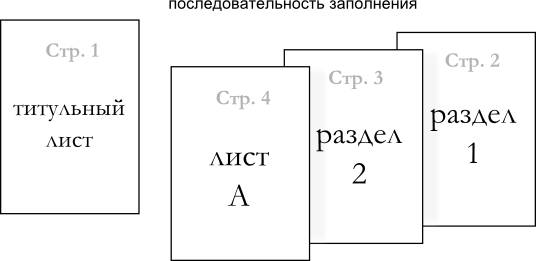

Декларация состоит из нескольких листов, в них отражаются такие пункты:

- личные данные;

- цель подачи – получение вычета или отчетность;

- данные о предприятиях, которые выплачивали зарплату;

- доходы, которые полученные на территории РФ и за границей;

- доход от коммерции – для ИП;

- указываются доходы, которые не подлежат налогообложению;

- рассчитываются все виды вычетов – налоговые, стандартные, социальные.

Подавать налоговую отчетность физическим лицам необходимо по месту регистрации. Не забывайте о сроках подачи 3-НДФЛ. При возникновении просрочки, ФНС может наложить серьезный штраф. А это уже «черное пятно», которое может негативно отразится на вашей статистике в БКИ . В дальнейшем, если вы захотите получить деньги в банке, взять кредит с плохой кредитной историей будет гораздо проблематичнее.

Для тех, кто декларирует свои доходы — срок до тридцатого апреля за предыдущий год. Для тех, кто планирует получить имущественный или налоговый вычет в течение трех лет.

Срок оплаты подоходного налога, который задекларирован по форме 3-НДФЛ – пятнадцатое июля. К примеру, если гражданин подает декларацию за 2018 год, он должен направить ее в ФНС до 30.04.2019, а оплатить налоговый сбор до 16.07.2019 года.

Штрафы

Вообще за неподачу декларации штраф 170 грн. Ещё может быть админштраф — от 51 до 136 грн. Но в период карантина часть штрафов за нарушение налогового законодательства отменили.

Подали нулевую декларацию, но доход получали и налоги не заплатили, и если ГНС обнаружит этот обман, доначислит налоги и применит штраф 25% от заниженной суммы.

Декларацию подали, а налоги уплатили не вовремя — будет штраф, зависит от срока просрочки:

- до 30 календарных дней — 10% неуплаченной суммы;

- больше — 20% от той же суммы.

Ещё за несвоевременную уплату надо будет уплатить пеню, начисляют её на суммы обязательства, включая штрафы.