Кто и как сдает единую упрощенную налоговую декларацию

Содержание:

- НДС

- В какой срок её нужно сдать в налоговую?

- Образец заполнения нулевой ЕУНД

- Заполнение единой упрощенной налоговой декларации образец

- Сроки сдачи декларации в 2020 году

- «Единая (упрощенная) налоговая декларация»: срок сдачи в 2019 году

- Кто сдает

- Понятие упрощённой налоговой отчётности

- Налоговая система в России и как она работает

- Способы подачи

- Порядок действий, если единая упрощенная декларация сдана по ошибке

- В каких случаях сдается и кем

- Штраф за несвоевременную сдачу

- Кто сдает

- Штрафы за непредоставление

НДС

Необходима для ИП и Организаций на ОСНО

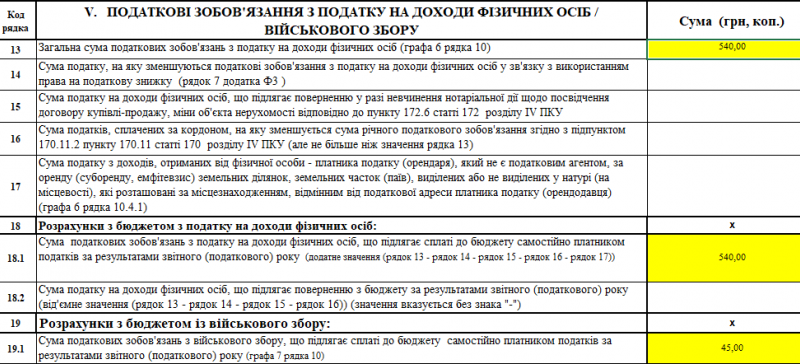

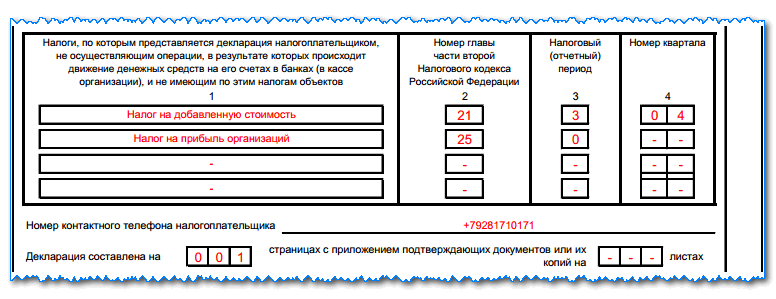

Как заполнить нулевую отчетность НДС?

Измените, на свои, значения выделенные в декларации красным. Нужно заполнить только стр.1 и стр.2 в декларации НДС

ИНН: нужно вписать только на главной странице, на остальных он автоматом проставиться. КПП только для организаций, для ИП — прочерки

По месту нахождения (учета) (код): Код 400 всегда в декларации НДС. Это значение кода означает, что декларация представляется по месту постановки на учет налогоплательщика.

Налоговый период (код): 21 — I квартал, 22 — II квартал, 23 — III квартал, 24 — IV квартал (при ликвидации — 51-I, 54-II, 55-III, 56-IV кв.)

Сроки сдачи нулевой декларации НДС

I кв. — до 20.04, II кв. — до 20.07, III кв. — до 20.10, IV кв. — до 20.01

Штрафы за предоставление нулевой декларации, нулевого отчета по НДС не предусмотрены. За предоставление не в срок — 1000 руб.

В какой срок её нужно сдать в налоговую?

Сроки подачи упрощённой декларации — такие же, что и в случае с обычной документацией того же плана. ОСНО или другие системы налогообложения влияют на то, каким будет конечное время. Стандартный период — максимум 20 суток после того, как заканчивается соответствующий период. Его рассчитывают за квартал или месяц, год, заполнять бумаги будут соответственно.

Иногда подача отчётности нужна только на протяжении года. Пример — если используется система УСН, либо декларация подаётся с опорой на годовой доход.

Если бумаги подают ежеквартально, законы устанавливают такое время, для КНД, в том числе:

- 1 квартал — до 20 апреля. Заполняться он будет отдельно.

- 2 квартал — до 20 июля.

- 3 квартал — не позднее 20 октября подаётся любая отчётность.

- 4 квартал — до 20 января.

Обратите внимание! Если срок совпадает с выходным или праздничным днём — то сдачу передвигают на ближайший рабочий день, который следует за этим моментом. Потом отчётность всё равно отправляют

Образец заполнения нулевой ЕУНД

При составлении должны в обязательном порядке соблюдаться следующие требования:

- бланк составляется на компьютере и печатается на бумаге формата А4;

- если письменно, то предусматривается использование ручки черного или синего цвета;

- допускается внесение только печатных символов;

- некорректные значения исправляются путем зачеркивания – рядом записываются верные данные с учетом заверения подписью;

- замазывание внесенной информации не разрешается.

Бланк:

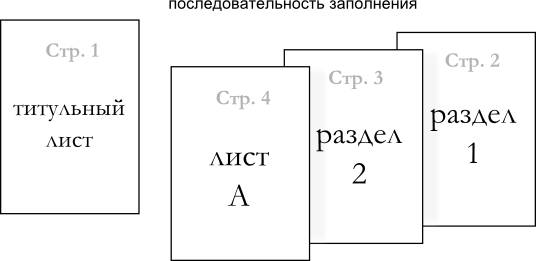

Классическая имеет два листа:

| Первый | Подлежит заполнению всеми субъектами.

Он включает в себя:

|

| Второй лист | Предназначается для отражения дополнительных сведений о физическом лице. Правило не распространяется на индивидуальных предпринимателей. |

Декларация не может быть не нулевой. Для сборов, уплачиваемых в связи с использованием УСН, применяется бланк КНД 1152017.

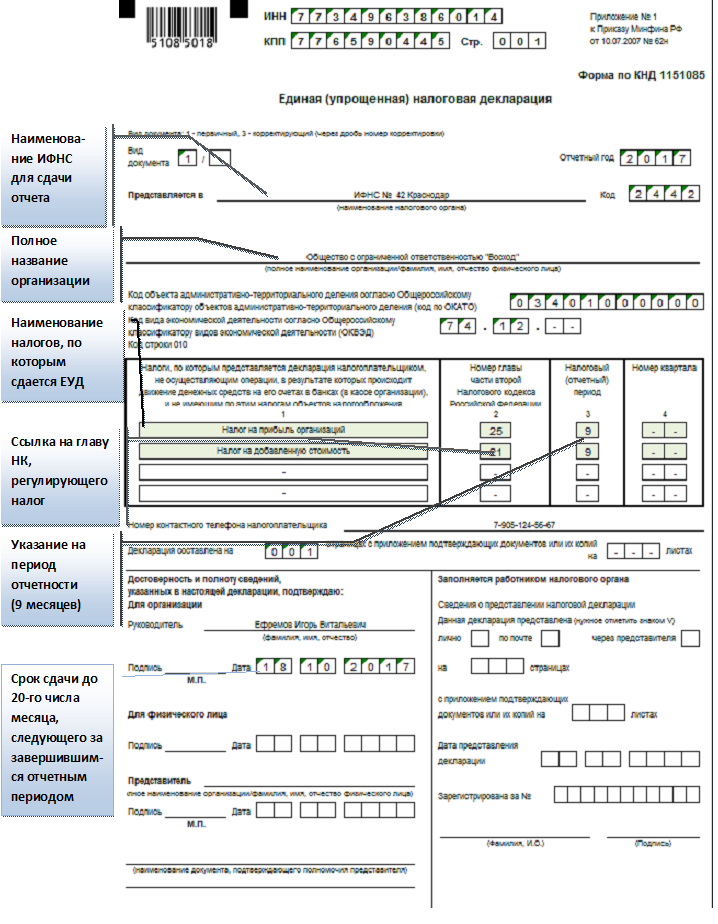

Заполнение единой упрощенной налоговой декларации образец

Второй лист

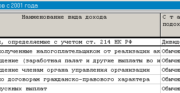

ЕУД, согласно порядку формирования (утвержден приказом Минфина от 10.07.2007 № 62н), может подаваться вместо расчетов и деклараций, по которым отчетным периодом являются год или квартал. Нельзя подавать ЕУД по тем налогам, отчетность по которым является ежемесячной.

При этом ЕУД не надо подавать по тем налогам, по которым тот, кто отчитывается, не является налогоплательщиком. Алгоритм принятия решения о подаче ЕУД разберем на примере.

ИП зарегистрирован в этом качестве 16.01.2018. Специальный налоговый режим не установлен, то есть ИП на ОСНО. Допустим, что по состоянию на 31.03.2018 ИП соответствовал всем условиям, при которых сдается ЕУД. За 1 квартал 2018 года ИП нужно отчитаться в ФНС по НДС. По всем прочим квартальным налогам отчитываться нет необходимости.

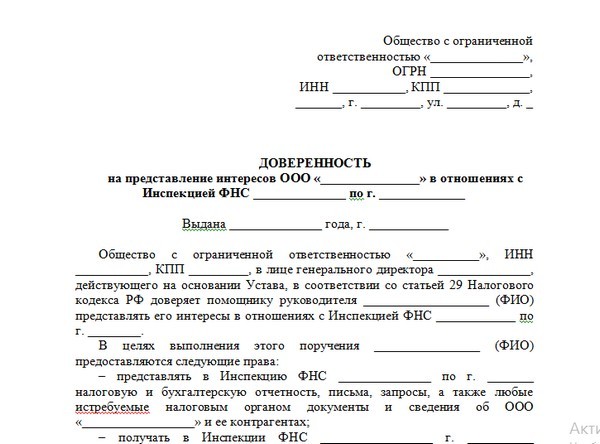

То есть ИП может решать — подавать нулевку по НДС или подавать ЕУД. НДС подается только электронно, то есть ИП понадобится либо оформлять сертификат электронной подписи на себя, либо воспользоваться услугами кого-то, кто по доверенности отправит отчетность за него. При этом ЕУД можно сдать в бумажном виде как лично, так и по почте. Наш ИП принял решение сформировать ЕУД и направить почтой в ФНС.

ВАЖНО! Для упрощенной налоговой декларации нулевой сроки сдачи — до 20-го числа месяца, следующего за завершившимся отчетным периодом. То есть срок сдачи ЕУД может расходиться со сроком сдачи того налога (налогов), который в нее включен

Еще о том, вместо каких деклараций и расчетов можно сдавать ЕУД, смотрите в статье«Что заменяет единая упрощенная налоговая декларация?».

Обратите внимание, что хотя отчётным периодом по НДФЛ является год, сдача ЕУНД не допустима. Объясняется это тем, что ИП обязан представлять отчётность по подоходному налогу вне зависимости от наличия объекта по нему (дохода в отчётном периоде)

Что касается ЕНВД, то на этом режиме в принципе не может быть нулевых деклараций. Даже если реальную деятельность вы не ведёте, но физический показатель (кв.м., количество транспорта или работников) все равно есть. Чтобы не платить вменённый налог при отсутствии деятельности, надо просто сняться с учёта, как плательщик ЕНВД. Упрощенцы же могут выбирать, какую декларацию им подавать – единую упрощённую или нулевую по УСН.

Пример № 1

Сергеев В.В. зарегистрирован в качестве ИП в декабре 2016 года. По незнанию Сергеев не подал заявление на применение УСН и был переведён на общий режим. В связи с этим по окончании года, он должен отчитаться по двум налогам: НДФЛ и НДС. В декабре Сергеев деятельность не вел и объектов обложения НДС, в том числе и операций, не имел.

Пример № 2

Сроки сдачи декларации в 2020 году

Декларацию за 2019 год необходимо подавать не позднее 20 января 2020 года по форме КНД 1151085. Единую упрощенную декларацию нужно подавать не позже 20 числа месяца, следующего за истекшим кварталом, а также полугодием, 9 месяцами или календарным годом.

Единую упрощенную декларацию можно сдавать только по следующим видам налогов: НДС, налог на прибыль, УСН, ЕСХН.

Подача единой упрощенной декларации по вышеперечисленным налогам — это право, а не обязанность. ИП или ООО вправе выбирать, подать им упрощенку или нулевые декларации по данным видам налогов.

Сроки сдачи единой упрощённой декларации в 2020 году по НДС и налогу на прибыль следующие:

- за I квартал – до 20 апреля 2020 г.;

- за II квартал – до 20 июля 2020 г.;

- за III квартал – до 20 октября 2020 г.;

- за IV квартал – до 20 января 2021 г.

По налогам, отчетным периодом которых является месяц, ЕУНД сдавать нельзя. К таким налогам относятся акцизы, налог на добычу полезных ископаемых и налог на игорный бизнес.

Относительно декларации по ЕНВД, то этот режим в принципе не предусматривает подачу нулевых деклараций. Даже если Вы не осуществляете фактическую деятельность, но зарегистрированы в качестве плательщика ЕНВД, то физический показатель (кв.м., количество транспорта или работников) все равно есть. Поэтому необходимо сдавать декларацию по ЕНВД и ежеквартально оплачивать вмененный налог. Чтобы не платить вмененный налог при отсутствии деятельности, надо просто сняться с учета, как плательщик ЕНВД. Предприниматели на УСН могут выбирать, какую декларацию им подавать – единую упрощенную или нулевую по УСН.

Несмотря на то, что отчетным периодом по НДФЛ является год, сдача единой упрощенной декларации по НДФЛ не допускается. Это объясняется тем, что ИП обязан представлять отчетность по подоходному налогу вне зависимости от наличия дохода в отчетном периоде.

Например:

Обратите внимание, что если подача декларации предусмотрена за календарный год, то в этом случае подавать каждый квартал нет необходимости. Образец заполнения единой упрощенной налоговой декларации размещен в нижней части этой страницы

Для заполнения этого документа предприниматели и организации часто используют специальные онлайн-сервисы и программы

Образец заполнения единой упрощенной налоговой декларации размещен в нижней части этой страницы. Для заполнения этого документа предприниматели и организации часто используют специальные онлайн-сервисы и программы.

«Единая (упрощенная) налоговая декларация»: срок сдачи в 2019 году

Декларация при соблюдении всех указанных в НК РФ условий подается в подразделение ИФНС с привязкой к месту регистрации частного коммерсанта или к адресу компании-налогоплательщика. На ее подачу субъектам хозяйствования дается 20 календарных дней, отсчитываемых с момента завершения отчетного периода. Документ может содержать в себе сведения по налогам, за которые надо отчитываться раз в квартал, в полугодие или однократно за год, ежемесячная отчетность в этом бланке не показывается.

Сроки сдачи упрощенной декларации за 2018-2019 годы приходятся на следующие даты:

-

21 января 2019 – единая декларация за 2018 год (с учетом переноса крайнего срока на понедельник);

-

22 апреля (с учетом переноса пограничной даты с нерабочей субботы на ближайший понедельник) – к этому числу должна быть сдана единая упрощенная декларация за 1 кв. 2019;

-

22 июля (пограничная дата переносится в связи с ее выпадением на выходной) – до этого числа надо сдать налоговую отчетность за полугодие;

-

21 октября – пограничная дата для представления единой нулевой декларации с итогами 9 месяцев;

-

20 января 2020 года, если речь идет о подведении итогов за год.

«Единая упрощенная декларация» может быть сдана в электронном виде или на бумажных носителях. В первом случае налогоплательщику надо иметь ЭЦП, чтобы удостоверить правильность отраженных в документе сведений, и доступ к интернету. При подаче отчета на бумаге его можно передать инспектору лично при визите в ФНС или отправить по почте, дополнительная возможность – оформление доверенности на третье лицо для делегирования ему полномочий по представлению декларации.

Кто сдает

Сдавать ЕУД вправе юридические лица любой организационной формы и индивидуальные предприниматели. Однако право подачи льготной декларации есть не на всех формах налогообложения. Так, лица, являющиеся плательщиками ЕНВД, лишены данной привилегии. Связано это с тем, что на едином налоге не может не быть объекта. Аналогичная ситуация с гражданами на общей системе, потому что за налоги на доходы физических лиц ИП отчитываются независимо от наличия объекта.

Еще одним ограничением является отчетный период, ЕУД не подается, если срок месяц. А вот в отношении налогов, отчетность за которые подается ежеквартально или раз в год возможен вариант с нулевой отчетностью.

Еще одним ограничением является отчетный период, ЕУД не подается, если срок месяц. А вот в отношении налогов, отчетность за которые подается ежеквартально или раз в год возможен вариант с нулевой отчетностью.

Понятие упрощённой налоговой отчётности

В настоящий момент российское законодательство предоставляет малому бизнесу возможность сдачи одного отчёта, а именно единой налоговой декларации. Она позволяет предпринимателю заменить несколько отчётностей по налогам одной унифицированной формой.

Налоговый кодекс — настольная книга предпринимателя

Как показывает практика, бизнесмены в начале своей деятельности нередко сдают нулевую отчётность по каждому виду налога. Чтобы избежать такого вороха «нулёвок», используют единую декларацию.

Однако следует заметить, что такая возможность предоставляется далеко не всем предпринимателям. Воспользоваться ей могут только бизнесмены, которые не успели провести какие-либо операции перед периодом уплаты сборов.

Налоговая система в России и как она работает

Налоговую систему многие представляют себе как обязательный государственный сбора в казну государства, который высчитывают из доходов предприятия или любой другой организации. Он имеет определенный процент и является обязательным к оплате.

Если человек зарегистрирован как предприниматель, но при этом «продаж» у него нет, то он все равно должен составлять данную декларацию и уплачивать налоги.

Важно! Стоит обратить внимание на тот момент, что таможенные сборы и общий порядок налогообложения не взаимосвязаны. Таможенные сборы принадлежат только сфере таможенного регулирования

Все налоги и сборы в РФ условно разделяются на три вида:

- Федеральные. Эти налоги устанавливаются на общем федеральном уровне и обязательны к оплате. К федеральным налогам относятся НДС, НДФЛ, УСН, то есть все те, которые одинаковы по размеру абсолютно для всех граждан, независимо от того, где он проживает.

- Региональные. Аналогичны федеральным, но разница лишь в том, что в каждом регионе или области, размер регионального налога или сбора определяется в индивидуальном порядке. Сюда относятся такие налоги и сборы как имущественный налог, транспортный и т.д.

- Местные. К местным сборам относятся такие, как налог на имущество физ. лиц, земельные, торговые. Такие сборы больше относятся к сельским местностям, городам, районам небольших масштабов.

Исходя из этого, можно понять, что схема налоговой системы РФ простая. Вначале идет сама Налоговая система РФ (начиная с 2015 года, последняя редакция), которая включает в себя три подвида — федеральная, региональная и местная. Уже в зависимости от последних и местности, устанавливается размер сбора, конкретный ее вид и т. д.

Способы подачи

В текущем году подать декларацию можно несколькими способами (см. таблицу 1).

|

Способ |

Описание |

|

Лично посетив территориальное отделение налоговой службы |

Непосредственно в ведомстве необходимо получить талон и в соответствии с электронной очередью подойти к окошку с заполненной декларацией. |

|

Отправив пакет по почте |

Получателем письма выступает ФНС по месту регистрации. Такой вариант хорошо подойдет для тех, что живет далеко от места регистрации бизнеса. |

|

Электронная подача |

Сравнительно новый вариант, доступный для тех, кто оформил электронную подпись. Заполнить форму возможно как на сайте налоговой службы, так и посредством некоторых банков. Например, Тинькофф предлагает услугу заполнения декларации своим клиентам бесплатно. |

На основании этого сделаем вывод, что отправка отчетности не вызывает больших сложностей в первую очередь благодаря широкому спектру способов. Больше вопросов вызывает заполнение документа, а также случаи, когда к нему допустимо прибегнуть.

Все по теме на видео:

https://youtube.com/watch?v=ejOQ4EwF6e4

Порядок действий, если единая упрощенная декларация сдана по ошибке

Право отчитываться упрощенно возникает лишь при одновременном выполнении следующих условий (п. 2 ст. 80 НК РФ):

- не было оборотов по банковским счетам и кассе;

- нет объекта налогообложения по соответствующим налогам.

Таким образом, единую декларацию чаще всего сдают начинающие предприниматели, у которых пока нет сделок. Также подача упрощенной декларации вероятна в период простоя или приостановки деятельности компании.

ЕУД — это форма отчетности, предназначенная для того, чтобы максимально упростить процесс отчета в ФНС для тех налогоплательщиков, кто не вел деятельность в отчетном периоде. Суть ЕУД в том, что она сдается вместо нулевок по комплексу налогов, по которым налогоплательщик должен отчитаться в рамках применяемого им режима налогообложения.

Сдавать ЕУД могут как предприятия, так и физлица. Для того чтобы заменить нулевки по нескольким налогам на ЕУД, требуется обязательное выполнение таких условий (ст. 80 НК РФ):

- в течение периода, за который формируется ЕУД, должны отсутствовать движения денежных средств у отчитывающегося налогоплательщика — как по банковским счетам, так и по кассе;

- по налогам, которые налогоплательщик уплачивает на применяемом налоговом режиме, должны отсутствовать объекты налогообложения.

Необходимо подать уточненные декларации по отраженным в единой декларации налогам, номер корректировки при этом будет 1, т.к. первичным отчетом будет считаться единая декларация. По единой декларации уточненный отчет не сдается. На основании письма Минфина №03-02-07/2-154 от 12.11.2012, и письма №03-02-07/1-243 от 08.10.2012, а также на основании мнения судов (по постановлению ФАС Московского округа №КА-А41/7687-11 от 29.07.2011).

Право отчитываться упрощенно возникает лишь при одновременном выполнении следующих условий (п. 2 ст. 80 НК РФ):

- не было оборотов по банковским счетам и кассе;

- нет объекта налогообложения по соответствующим налогам.

Таким образом, единую декларацию чаще всего сдают начинающие предприниматели, у которых пока нет сделок. Также подача упрощенной декларации вероятна в период простоя или приостановки деятельности компании.

Сдавать единую декларацию имеет смысл компаниям на ОСНО. Организации на УСН сдают декларацию по УСН, при необходимости она нулевая. Например, при отсутствии доходов ТСЖ на упрощенке сдает нулевую декларацию по УСН.

Сроки сдачи единой упрощённой декларации в 2017 году по НДС следующие:

- за I квартал – до 20 апреля;

- за II квартал – до 20 июля;

- за III квартал – до 20 октября;

- за IV квартал – до 22 января 2018г.

В каких случаях сдается и кем

Такая отчетность предоставляется для обработки в ИФНС предприятиями или ИП, которым нечего отражать в ведомости за определенный промежуток времени. На практика ситуация возникает по причине прекращения коммерческой деятельности на временной основе.

Документ может подаваться не только при отсутствии доходности, но и в следующих специфичных случаях:

- отсутствие любых кассовых операций;

- составление актов, подтверждающих выполнение работ;

- формирование накладных.

Если предприниматель или руководитель компании не располагает информацией о совершении операций по расчетным счетам за налоговый период, то он должен в обязательном порядке связаться с банком и запросить соответствующую выписку.

Форма 85 ЕУНД регламентируется законодательными нормами.

В течение отчетного периода должны отсутствовать все движения денежных средств у ответственных плательщиков. По всем сборам, уплачиваемым в рамках используемого режима, не могу быть установлены объекты налогообложения.

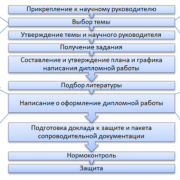

Процедура подачи налоговой декларации

Штраф за несвоевременную сдачу

5% от общей суммы налога за месяц, в котором возникла просрочка — минимальный размер наказаний для тех, кто пропускает время оформления деклараций и уплаты самих сборов государственному бюджету. Максимальная планка для подобных санкций установлена на уровне 30%. Заполняться документы будут и в зависимости от этого фактора.

При этом начисленная сумма в любом случае не может быть меньше 1000 рублей. Онлайн штрафы оплатить легко при необходимости, заполняться будут соответствующие формы.

О сроке давности в случае с налоговыми нарушениями

3 года — максимальное время после нарушения, за которое налогоплательщика можно привлечь к ответственности в связи с тем или иным нарушением. Но многие граждане путаются в том, с какой именно даты ведётся отсчёт. И как будет заполняться отчёт в той или иной ситуации.

Обратите внимание. Отправная точка — налоговый период, следующий за тем, когда надо было уплатить налог

Уменьшение штрафов за непредоставление отчётности

После того, как инспектор обнаружил факт нарушения — гражданину высылают соответствующее официальное уведомление. В нём назначают дату встречи с представителями контролирующих органов. В результате таких мероприятий оформляют Акт налоговой проверки. В нём и пишут о том, что нарушения выявлены, подробно описывают произошедшее. Предприниматель может возразить на такие решения протестом или претензией.

Но часто акты связаны с так называемыми «смягчающими» обстоятельствами, из-за которых размер наказания может уменьшаться. Форма документов всё равно остаётся стандартной.

Под смягчающими законодательство понимает следующие обстоятельства и ситуации:

- Проблемы финансового характера, с которыми столкнулся предприниматель.

- Наличие факта угрозы, либо принуждения при оформлении документов.

- Тяжёлые личные обстоятельства, в том числе — семейные. Из-за этого форма заполнялась с ошибками.

Кто сдает

Право отчитываться упрощенно возникает лишь при одновременном выполнении следующих условий (п. 2 ст. 80 НК РФ):

- не было оборотов по банковским счетам и кассе;

- нет объекта налогообложения по соответствующим налогам.

Таким образом, единую декларацию чаще всего сдают начинающие предприниматели, у которых пока нет сделок. Также подача упрощенной декларации вероятна в период простоя или приостановки деятельности компании.

Сдавать единую декларацию имеет смысл компаниям на ОСНО. Организации на УСН сдают декларацию по УСН, при необходимости она нулевая. Например, при отсутствии доходов ТСЖ на упрощенке сдает нулевую декларацию по УСН.

Штрафы за непредоставление

Несвоевременная передача или полный отказ от предоставления влечет за собой назначение объективных санкций:

| Нарушение | Санкция |

| Вообще не сданы | Стандартный штраф за отсутствие ведомости для ИП составляет 1 000 рублей. Дополнительно оплачивается 200 рублей за передачу неподписанной формы и 500 рублей, если нарушение допускает ответственное должностное лицо. |

| С опозданием | 5% от суммы, которая должна была быть перечислена в конкретный уровень бюджета (статья № 119 НК РФ), но не менее 1 000 рублей. Для индивидуальных предпринимателей сумма снижается до 200 рублей, без учета количества сборов, прописанных в документе. |

Злостное уклонение от отчетных обязательств может повлечь за собой возникновение дополнительных штрафов в формате пени.