Личное страхование

Содержание:

- Обязательное страхование имущества

- Как расторгнуть договор страхования жизни

- Кому стоит оформлять

- Страхование ответственности производителей товаров

- Пример 2. Добровольное страхование от несчастных случаев

- Скачать Образец. Страховой полис для страхования жизни

- Что это такое

- Система государственного страхования: особенности социально-страховой защиты

- Стоимость страхования имущества

- Как выбрать полис

- Понятие и основные положения

- Определение финансового ущерба

- Основные положения

- Органы государственного страхования: контроль деятельности субъектов рынка

- Пример 5

- Налоговый вычет по НДФЛ

- Условия страхования жизни и здоровья

Обязательное страхование имущества

Обязательное страхование имущества предусмотрено законодательством РФ для юридических лиц. Оно предусматривает правовую защиту государственного, личного, лизингового, залогового, арендного имущества. Возмещение ущерба предусматривается для всего имущественного комплекса или отдельных его частей. Договор страхования включает в себя типовой список рисков, который в некоторых случаях может быть дополнен. Условия страхования имущества установлены в Правилах страхования, зарегистрированных в государственных органах. Договор всегда должен освещать вопросы:

- страховая ответственность;

- страховая оценка и суммы;

- правила и порядок возмещения ущерба.

Как расторгнуть договор страхования жизни

Гражданин имеет право до окончания действия полиса отказаться от услуг конкретной компании. Об этом говорит 958 статья Гражданского Кодекса. Досрочное расторжение договора страхования жизни возможно при изменении условий труда, если они значительно влияют на размер итоговой премии или сопровождаются увеличением сопутствующего риска. Процедура проводится следующим образом:

- Физическое лицо приходит в отделении организации с заполненным заявлением на расторжение контракта.

- Заявление рассматривают в течение 10 дней, а затем действие полиса прекращается.

- Если контрактом это предусмотрено, гражданину возвращают часть взносов.

Причины расторжения

В 70% случаев инициатором прекращения страховых отношений является застрахованное лицо. Гражданин может не указывать причину расторжения контракта. Если страхователь предоставил клиенту ложные сведения, то страховщик может исключить его из базы клиентов без возврата выкупной суммы. Расторжение договора страхования жизни по кредиту имеет следующие особенности:

- При оформлении ипотеки заемщик обязательно должен застраховать свою жизнь на первый год действия кредитного договора, а по прошествии указанного времени он может отказаться от этой услуги.

- При отказе от страхования стоимость кредитного продукта увеличивается на 1%.

- При досрочном погашении займа действие страхового договора автоматически заканчивается. Денежные средства за оставшийся период действия полиса компенсируются в трехнедельный период.

Выкупная сумма

Получить денежную компенсацию за досрочное прекращение действия договора можно, если инициатором процесса является страховщик. При обращении страхователя или застрахованного лица выкупная сумма не выплачивается, если соглашения не предусматривает иного. Денежная компенсация может предоставляться физическому лицу в случае, если жизнь была застрахована на время выполнения какого-либо конкретного обязательства. После его реализации человек может возвратить часть денег после перерасчета.

Кому стоит оформлять

Формально полис рискового страхования можно купить, начиная с 18 лет. Евгений Косоруков утверждает, что такие полисы подходят абсолютно всем: как тем, кто заботится о будущем своей семьи при возникновении непредвиденных событий, так и одиноким людям, желающим сохранить финансовую стабильность при наступлении неблагоприятных событий, связанных со здоровьем.

Однако более важно страхование жизни всё-таки для кормильцев. «Определённый возраст назвать нельзя, всё зависит от ситуации, — считает руководитель управления по розничным видам страхования САО “ВСК” Оксана Крупеня

—Скорее этосредний возраст — 30 лет: когда появляется семья, а родители становятся пожилыми, когда возникают такие обязательства, как ипотека, а также появляется возможность путешествовать и заниматься, например, экстремальными видами спорта».

Финансовый консультант Сергей Наумов также считает, чтоо рисковой страховке жизни и здоровья в первую очередь можно задуматься основному кормильцу семьи, от которого зависит львиная доля семейного дохода. Если у человека нет семьи или людей, которые финансово от него зависят, подобная страховка ему не нужна», — считает эксперт.

Рисковое страхование стоит иметь до максимально возможного возраста, считает независимый финансовый советник Наталья Смирнова, так как чем человек старше, тем выше вероятность возникновения болезней и того, что придётся их лечить. Конечно, чем человек моложе и здоровее, тем дешевле страховка, так что идеально её покупать максимально рано и на максимальный срок, — рассуждает она. — Но даже если человеку 50 или 60 лет — всё равно советую иметь как минимум онкостраховку, чтобы знать, что при печальном диагнозе крупные расходы на лечение не выбьют из колеи».

Страхование ответственности производителей товаров

Страхование ответственности производителей товаров – считается новшеством на рынке страховых продуктов РФ. Ответственность перед потребителями и другими третьими лицами несут не только изготовители, но и продавцы. Страховым случаем считается вред, причиненный здоровью, жизни, а также имуществу в процессе использования товара, реализованного с браком или другими недостатками. Ответственность предусмотрена также за неисполнение обязанностей, возложенных на потребителей и производителей товара законодательством РФ. В упрощенном варианте этот вид страхования известен как ответственность за качество.

Пример 2. Добровольное страхование от несчастных случаев

28.07.2011 года в страховую организацию поступило заявление на выплату страхового обеспечения по договору страхования от несчастных случаев на имя Иванова А.А. от его супруги Ивановой С.С.

Иванова С.С. предоставила свидетельство о смерти Иванова А.А., в котором была указана причина смерти «закрытие дыхательных путей водой при утоплении».

Страховая компания для уточнения причин и обстоятельств смерти направила запрос в ОВД, на который, в установленные сроки, был получен ответ, содержащий следующие сведения:

Иванов А.А., после распития спиртных напитков с друзьями, предложил поехать всем на озеро. На озере Иванов А.А. поплыл на другой берег, и на обратном пути начал тонуть. Очевидцы немедленно вызвали спасателей. Спустя два часа Иванова А.А. нашли примерно в 15 метрах от того места, где он ушел под воду. По заключению судебно-химической экспертизы в крови и моче от трупа Иванова А.А. обнаружен этиловый спирт в количестве 2,9 и 3,7 промилле соответственно.

В выплате страхового обеспечения была отказано на основании п.2.6.3. Правил страхования от несчастных случаев, где говорится, что не являются страховыми случаями события, предусмотренные п.2.4. Правил, если они произошли в результате нахождения Застрахованного лица в момент несчастного случая в состоянии алкогольного, наркотического или токсического опьянения.

Скачать Образец. Страховой полис для страхования жизни

Скачать в .doc/.pdfСохраните этот документ у себя в удобном формате. Это бесплатно.

____________________________________________

____________________________________________

____________________________________________

(наименование, адрес и банковские реквизиты

страховой организации)

серия ________ Nо. ________

СТРАХОВОЙ ПОЛИС

Выдан ___________________________________________________________

(Ф. И. О., адрес, телефон)

На условиях Правил страхования жизни Nо. ______ от _____________,

прилагаемых к настоящему полису, заключен договор страхования жизни.

Страхователь ____________________________________________________

(ф. и. о. или наименование, адрес)

Страховая сумма _________________________________________________

(прописью и цифрами)

Страховая премия ________________________________________________

(прописью и цифрами)

Порядок внесения страховой премии: ___________________ не позднее

__________________ равными взносами по _______________________________

или

----------------------------------------------------------------------

Nо. п/п ¦ Размер страхового взноса ¦ Срок внесения

---------+------------------------------------+-----------------------

¦ ¦

¦ ¦

¦ ¦

¦ ¦

¦ ¦

¦ ¦

¦ ¦

¦ ¦

¦ ¦

----------------------------------------------------------------------

Страховые случаи: _______________________________________________

______________________________________________________________________

______________________________________________________________________

______________________________________________________________________

Срок действия договора: ________________________________________.

Настоящий договор может быть изменен или прекращен в порядке, ус-

танавливаемом законом и Правилами страхования.

Подписи сторон:

Страховщик ________________________

Страхователь ________________________

Правила страхования мне вручены: ________________________________

Скачать в .doc/.pdfСохраните этот документ сейчас. Пригодится.

Вы нашли то что искали?

* Нажимая на одну из этих кнопок, Вы помогаете формировать рейтинг полезности документов. Спасибо Вам!

Смежные документы

- Договор страхования: образцы (Полный перечень документов)

- Поиск по фразе «Договор страхования» по всему сайту

- «Образец. Страховой полис для страхования жизни».pdf

Документы, которые также Вас могут заинтересовать:

-

Образец. Страховой полис (именной) для страхования предпринимательского

риска

- Образец. Соглашение о взаимозачетах (приказ ФФОМС от 29.03.96 № 23)

-

Образец. Соглашение к договору

страхования лекарственного обеспечения (распоряжение правительства москвы от 23.02.96 №

160-рзп)

-

Образец. Сведения о партии товара

(к договору страхования партии товара)

-

Образец. Правила страхования

жизни с условием выплаты страховой ренты

-

Образец. Образец согласия застрахованного на замену застрахованного

(к договору смешанного страхования жизни)

-

Образец. Образец согласия застрахованного на

замену выгодоприобретателя (к договору смешанного страхования

жизни)

-

Образец. Образец согласия застрахованного на заключение договора

смешанного страхования жизни

- Образец. Договор страхования лекарственного обеспечения (распоряжение правительства Москвы от 23.02.96 № 160-рзп)

-

Образец. Договор страхования имущества (страхователь — физическое или

юридическое лицо, в пользу выгодоприобретателя — физического или юридического лица,

имеющего основанный на законе, ином правовом акте или договоре интерес в сохранении

застра

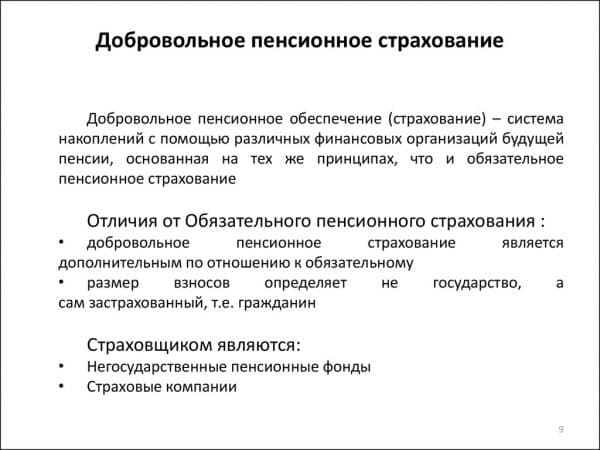

Что это такое

Программа добровольного пенсионного страхования служит дополнением к обязательному виду. Страхователь имеет возможность заключить договор с компанией-страховщиком либо негосударственным пенсионным фондом. Именно туда осуществляются регулярные взносы, из которых в будущем будет сформирована сумма страховой выплаты.

Юридические лица не имеют права становиться выгодоприобретателем при такой форме страхования. Они могут лишь платить взносы, и заключать договор в пользу физических лиц. Страховщик обязан следить за полнотой и неукоснительностью выполнения взятых им обязательств. При наступлении страхового случая он должен начать выплату дополнительной пенсии.

Инвестиционное

Инвестиционная форма пенсионного страхования предоставляет страхователю возможность подобрать оптимальную форму финансовой защиты. Договор заключается на срок от 5 до 20 лет и более. Инвестиционный пакет страхования состоит из 2 частей:

- накопительная (создаёт итоговую сумму выплат);

- инвестиционная (вкладывается в инвестиционные фонды).

Важным преимуществом инвестиционного страхования является получение гарантированного дохода при наступлении страхового случая. Страховая сумма будет выплачена выгодоприобретателю в любом случае.

Также активно развивается открытие индивидуальных инвестиционных счетов.

Накопительное

Наиболее распространенным является накопительное страхование. Принцип его действия максимально прост: он состоит из регулярных взносов, из которых формируется итоговая сумма выплат. После наступления определенного возраста и прекращения трудовой деятельности ему гарантированно выплачивается оговоренная в договоре сумма. Периодичность выплат также оговаривается в условиях договора.

Фиксированная сумма взносов может вносится ежемесячно, раз в 6 месяцев или ежегодно. При необходимости, страхователь имеет возможность досрочно расторгнуть договор. Компания-страховщик обязана выплатить оговоренную в договоре сумму выкупного.

Система государственного страхования: особенности социально-страховой защиты

Приоритетная задача управленческих органов – социальная защита граждан. Система государственного страхования обеспечивает возможность эффективного регулирования социальной сферы.

Основные организации:

- Пенсионный фонд, осуществляющий контроль начисления, реализации пенсионных выплат;

- Фонд социального страхования, аккумулирующий страховые средства, поступающие от работодателей, и контролирующий их распределение;

- Фонд обязательного медицинского страхования, выплаты которого направлены на оплату затрат на медобслуживание.

Трехкомпонентная система гарантирует эффективную реализацию государственной политики соцзащиты граждан.

Стоимость страхования имущества

Стоимость страхования имущества определяется договором, заключаемым между страховщиком и страхователем. Она зависит от нескольких факторов: оценочной стоимости материальных ценностей, степени их износа перечня рисков, размера суммы возмещения, величины франшизы. Приблизительный размер стоимости можно определить с помощью онлайн калькуляторов. Точная величина определяется при обращении физических и юридических лиц в страховую компанию для заключения договора. Страховщики предлагают разные условия, разнообразные типы страховых полисов, из которых граждане или компании могут выбрать оптимальные, соответствующие их целям.

Как выбрать полис

По словам Натальи Смирновой, прежде всего нужно смотреть на саму страховую компанию и выбирать среди наиболее надёжных — переживших 1998 год, имеющих высокий рейтинг надёжности (по шкале национальных рейтинговых агентств: РА Эксперт, НРА, АКРА), перестраховывающих риски в крупнейших перестраховочных компаниях (Munich Re, Swiss Re) и не находящихся в стадии поглощения, слияния, санации или реструктуризации. А вот уже в этих страховых можно выбирать программы страхования.

Приобретая полис страхования жизни, важно понимать, что это не панацея от всех бед. Однако это продукт, который можно «настроить» в соответствии с потребностями и возможностями бюджета, и важно разумно подойти к его конфигурации

Алгоритм действий такой:

Ознакомиться с перечнем рисков, которые он покрывает. Прежде всего, нужно определиться, какие риски включать в полис, чтобы не покупать программы, где по умолчанию включены излишние позиции, причём, как правило, довольно дорогие, советует Наталья Смирнова — например, риск травмы достаточно дорогостоящий для застрахованного, а выплата по нему может быть ничтожной, так как производится по таблице травм, и мелкие травмы предполагают соответствующую компенсацию. «Риск госпитализации предполагает выплату за каждый день пребывания в клинике, но порою проще под такой риск использовать классическую “заначку” на депозите, а не доплачивать дополнительную сумму в качестве страхового взноса, — рассуждает Смирнова. — Моё мнение: страховка должна покрывать самые значимые, крупные риски: инвалидность, первичное диагностирование критического заболевания — такие, где возникает потребность в крупных суммах на лечение и восстановление. А мелкие траты на травмы, которые не ведут к инвалидности, проще покрывать из “заначки”».

Наиболее распространённые риски — это инвалидность 1 и 2 группы и уход из жизни по любой причине или в результате несчастного случая. В договоре «несчастный случай» и «любая причина» могут покрываться как совместно, так и по отдельности. «Если два риска застрахованы отдельно, то в результате несчастного случая страховая сумма удваивается, — рассказывает Евгений Косоруков. При этом нужно понимать, что выплату человек сможет получить только по включённым в полис рискам, даже если произошло другое трагическое событие. «Допустим, если травму страховка не покрывает, а покрывает только нерабочую группу инвалидности, то даже в очень сложной жизненной ситуации клиента выплаты не будет», — приводит пример Косоруков.

Посмотреть параметры выплат по рискам. Допустим, человек застраховался на 1 миллион ₽ по рискам «уход из жизни», «инвалидность» и «травма». 1 миллион ₽ — это страховая сумма по главному риску — уход из жизни. «В случае травмы выплата производится в % от страховой суммы, это прописано в таблице выплат, — объясняет Евгений Косоруков. — Поэтому в случае, скажем, перелома ноги клиент не получит 1 миллион ₽, он получит определённую долю от 1 миллиона ₽».

Наталия Богородская советует оценить, сколько времени потребуется застрахованному или его семье, чтобы восстановить приемлемый уровень жизни в случае возникновения неблагоприятных ситуаций. Как минимум, страховая сумма по рискам ухода из жизни должна составлять не менее 5 годовых окладов.

Изучить порядок уплаты страховой премии. Рисковое страхование жизни обычно долгосрочное, и порядок уплаты взносов может быть периодическим (раз в год, раз в полгода, ежеквартально и т. д.). В случае просрочки платежа на определённое количество дней договор может быть расторгнут в одностороннем порядке (это прописано в договоре), и так можно остаться без страховой защиты, предупреждает Евгений Косоруков.

Ознакомиться со списком исключений по полису

Важно понимать, когда выплата не производится. Например, по болезням часто требуется период ожидания — обычно это несколько месяцев

Если у человека диагностируют болезнь и он умирает до окончания периода ожидания, то выплаты не будет, — объясняет Наталья Смирнова. — Это сделано, чтобы исключить риск, что человек, у которого уже есть на момент страхования болезнь, будет злоупотреблять страховкой.

И Смирнова, и Косоруков советуют при оформлении полиса максимально честно отвечать на вопросы анкеты или декларации о здоровье. Это может повлиять на страховую выплату при наступлении страхового события.

При этом важно понимать, что рисковое страхование помогает пережить возникшие трудности лишь временно, — напоминает финансовый консультант Сергей Наумов. — Условно говоря, оно может обеспечить средствами на срок от месяца до года

Однако далее придётся снова полагаться на собственные накопления и доход или на накопления и доход оставшихся членов семьи».

Понятие и основные положения

Под личным страхованием понимают обеспечение определенной формой финансовой защиты человека на случай возникновения рисков, связанных с угрозой жизни, благополучию, здоровью.

В зависимости от направления, в котором осуществляется страхование, различают следующие объекты защиты:

- жизнь;

- несчастный случай;

- болезнь;

- достижение пенсионного возраста;

- наступление определенного события.

Личное страхование и его основные виды регулируются положениями федерального закона «О страховом деле», предоставляя возможность оформления страховки с преследованием имущественных интересов граждан (при достижении установленного возраста, истечении срока, смерти, болезни), оказанием требуемых медицинских услуг при появлении в жизни установленных полисом обстоятельств.

Закон предусматривает две формы программ: обязательную и добровольную. Если по добровольной страховке необходимо волеизъявление страхователя, то обязательная форма подразумевает обязанность каждого участвовать в определенной программе.

В ГК содержатся правовые нормы, которые должно соблюсти личное страхование (ст. 934). Компания берет на себя обязательство произвести определенную договором выплату (или премию) в интересах страхователя при наступлении условий, указанных в договоре.

К таким случаям относятся нанесение вреда здоровью, жизни, наступление определенного возраста или события. Таким образом, под данный вид страхования могут быть отнесены страховые выплаты по болезни, смерти, достижении пенсионного возраста, совершеннолетия, свадьбы и т. д.

Следует отличать личное страхование от имущественного, при котором затрагивается ущерб той или иной собственности страхователя.

Приобретение полиса личного страхования означает охват страховым покрытием интереса, связанного с личностью конкретного человека (застрахованного лица).

По продолжительности страхового обеспечения личное страхование может быть долгосрочным либо заключается на короткий промежуток времени. К долгосрочным страховкам относят договора, действующие не менее 1 года. Для краткосрочного варианта закон предусматривает длительность действия от 1 дня.

Определение финансового ущерба

Стоимостное выражение ущерба определяется на основе страховой оценки или стоимости. Оно определяется не только на основе конкретной ситуации, но и в соответствии с условиями договора. В зависимости от типа страховки финансовый ущерб может быть полным или частичным. Акт на основе страхового случая должен быть заполнен в течение 3 рабочих дней, а для подтверждения факта необходимо предоставить максимально полную информацию о случившимся, а также все справки и заключения компетентных органов. Поскольку в страховании ГО всегда принимает участие третья сторона, то она принимает активное участие в подтверждении и оценке ущерба.

Основные положения

Страховые компании предлагают разные виды программ, которые отличаются между собой тарифами и страховыми рисками. Одним из отличительных признаков считаются объекты страхования.

Виды имущественного страхования граждан описаны в данной статье.

Объекты страхования

Имущество может страховаться физическими и юридическими лицами.

Имущество, подлежащее страхованию:

| физическими лицами | юридическими лицами |

| дача, загородный участок | производственный цех |

| хозяйственные постройки | гараж, ангар |

| жилое помещение (квартира, дом) | складское помещение |

| нежилое здание (гараж, сарай) | лаборатория |

| техника (компьютерная, бытовая, электронная) | административный или промышленный корпус |

| дорогостоящие гаджеты | оборудование |

| антиквариат, предметы роскоши | транспорт |

| картины | сырьё |

| мебель | готовая продукция |

| инвентарь (спортивный, охотничий) | мебель |

| стройматериалы и пр. | витрины |

Список страховых случаев для гражданских и юридических лиц не отличается. Программы для той и другой категории клиентов в целом одинаковы.

Отдельным видом страхования является страхование имущества при ипотеке.

Ранее в СССР страхование дома или квартиры было обязательным. Современное законодательство не обязывает владельцев домов или дач страховать недвижимость. Тем не менее, именно такие полисы до сих пор пользуются популярностью. Объясняется их актуальность тем, что страхование жилья позволяет в случае форс-мажора минимизировать материальные потери.

Выбирая страховые случаи, клиент может сократить список объектов до минимального количества, уменьшая таким образом расходы на выплату страховки.

Что предусматривает

Имущественное страхование предусматривает 4 базовых аспекта:

- объект страхования;

- страховые случаи (события, приведшие к утрате либо порче имущества);

- размер страховой суммы;

- сроки договора страхования.

Существует ряд причин, из-за которых страховщик может отказать в возмещении ущерба (к примеру, изъятие имущества). Это обязательно оговаривается в страховом соглашении.

В юридическом страховании отдельное место занимает страхование от строительных рисков в случае проведения строительно-монтажных работ.

Органы государственного страхования: контроль деятельности субъектов рынка

Органы государственного страхования – учреждения, организации, реализующие контроль деятельности страховых компаний. Центральный Банк, фискальные органы производят государственный страховой надзор.

Деятельность ЦБ включает пункты:

- выдача, приостановление, продление, отзыв лицензий;

- контроль взаимоотношений субъектов страхового рынка;

- финансовый аудит;

- формирование предписаний.

Фискальные инстанции осуществляют проверку корректности расчета налогов, своевременности их уплаты в полном размере и пр.

Жесткий контроль государственных страховых органов – гарантия надежности работы лицензированных компаний, осуществляющих страховую деятельность.

Пример 5

По окончании очередного рабочего дня владельцы припаркованных у края проезжей части автомобилей обнаружили их поврежденными. Повреждения в виде разбитых боковых стекол и поврежденного лакокрасочного покрытия элементов кузова находились с левой стороны транспортных средств.

На место дорожно-транспортного происшествия, прибыли сотрудники государственной автомобильной инспекции, которые установили, что вред транспортным средствам был причинен в результате проводимых работ по обработке дороги песчано-солевой смесью. Было установлено транспортное средство, проводившее профилактические работы и предприятие, которому принадлежало данное транспортное средство. Владельцам поврежденных автомобилей сотрудниками ГАИ были выданы справки с места ДТП.

За возмещением ущерба владельцы поврежденных автомобилей обратились в страховую компанию, однако, страховщиком в выплате страхового возмещения по договору обязательного страхования гражданской ответственности владельцев транспортных средств было отказано. Отказ страховщика подкреплялся пунктом 125 действующего Положения «О страховой деятельности», который в том числе говорит о том, что страховым случаем не является факт причинения вреда владельцу транспортного средства упавшим с транспортного средства грузом, выброшенным из-под колеса предметом либо смонтированным на транспортном средстве механизмом при его функционировании (работа подъемного автокрана, разбрасывателя песка и другое).

В подобных случаях потерпевшим за возмещением причиненного ущерба необходимо обращаться в суд с иском к предприятию, причинившему вред. Во избежание судебных исков предприятие заблаговременно может застраховать свою гражданскую ответственность, в таком случае страховое возмещение будет производить страховщик.

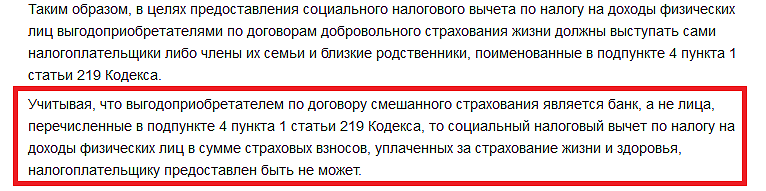

Налоговый вычет по НДФЛ

Получить денежную компенсацию от государства смогут застрахованные граждане, заключившие договор на 5 и более лет. Эту поправку внесли в 219 статью Налогового кодекса РФ 1 января 2015 года. До этого времени воспользоваться правом получения вычета могли все люди, заключившие договора пенсионного страхования. Компенсацию может получить гражданин, делающий страховые взносы или бенефициар при наступлении страхового случая. Порядок возмещения налогов зависит от того, как вносились деньги на счет страховщика. Компенсацию выплачивают, если застрахована жизнь:

- физического лица;

- его детей;

- родителей/опекунов;

- супруга.

Условия получения

Если гражданин делал взносы через работодателя в пенсионный фонд и страховую компанию, то возвращать налоги придется через бухгалтерию предприятия. При самостоятельном внесении ежемесячного платежа на счет страховщика физическому лицу придется самостоятельно обращаться в налоговую инспекцию по месту жительства. Официально существует три условия для получения вычета по НДФЛ:

- Срок действия контракта должен составлять не менее 5 лет.

- Страховые взносы гражданин обязан выплачивать из собственных финансовых средств.

- Человек должен иметь официальный доход, облагаемый 13% налогом, и быть резидентом РФ.

Сумма вычета

База для расчета компенсации не может превышать 120 000 рублей. Сумма вычета всегда меньше размера подоходного налога, который физическое лицо перечислило в бюджет. 13% возвращают от денег, которые гражданин платил весь год страховщику. Например, если на полис было перечислено 60000 р, то вернуть получится 7800 р. Гражданин сможет уменьшить сумму налога максимум на 15600 рублей в год.

Условия страхования жизни и здоровья

Страхование жизни эффективно помогает предусмотреть случайные риски, которые могут повлиять на финансовое благополучие. В случае возникновения непредвиденных ситуаций финансовая защита, предоставляемая им, может оказаться решающей. Но даже и без этого страховые программы способны помочь в создании капитала.

Интересно: Что такое накопительное страхование жизни?

Застраховать жизнь можно на совершенно разные суммы в зависимости от возможностей и потребностей. Обычно они варьируются от нескольких сотен тысяч до нескольких миллионов долларов.

Цели могут быть разными. Например, страхование жизни используется для финансовой защиты семьи, особенно в случаях, когда только один из супругов обеспечивает домочадцев. В этом случае выбирается такая страховая сумма, пассивный доход от которой позволит семье жить и не нуждаться в деньгах.