Многоликий полис: о чём нужно помнить, оформляя нсж

Содержание:

- Договор страхования имущества (документ голованова н.м.)

- Недостатки НСЖ

- Сущность и значение страхового договора

- Расторжение договора страхования

- Советы

- Договор страхования имущества заполненный образец

- Договор страхования имущества заполненный пример

- Виды программ страхования жизни

- Преимущества НСЖ

- Примерная форма договора страхования жизни и трудоспособности заемщика

- Как работает НСЖ

- Скачать образец документа

- Страхование жизни и здоровья

- Права и обязанности сторон

Договор страхования имущества (документ голованова н.м.)

Страховое возмещение не выплачивается вследствие умышленных действий сотрудников Страхователя, направленных на наступление страховых случаев. 5. Порядок расчетов 5.1. Основные сведения об имуществе указаны в таблице — Приложение N 2 к настоящему Договору. 5.2. Стоимость имущества составляет рублей. 5.3. Общая страховая сумма по Договору составляет рублей. 5.4. Страховой тариф по настоящему Договору составляет % от страховой суммы. 5.5. Общая страховая премия по договору составляет рублей. 5.6. Страхователь уплачивает страховую премию посредством безналичного расчета до года. 6. Срок действия договора 6.1. Страховая ответственность по настоящему Договору наступает с даты уплаты страховой премии или первой ее части и действует в течение . 6.2.

В случае, если компетентные органы располагают материалами, дающими основание Страховщику отказать в выплате страхового возмещения, Страховщик имеет право отсрочить выплату до выяснения всех обстоятельств; — произвести выплату страхового возмещения или обоснованно отказать в ней.

Недостатки НСЖ

1. Есть риск потерять уплаченные страховые взносы.

Договоры НСЖ, предусматривающие периодическую уплату страхового взноса, прекращаются в случае пропуска очередного платежа. Обычно в первые 2 года действия договора выкупная сумма не выплачивается страхователю. Досрочное расторжение (особенно в первые годы) также приносит убытки.

Как рассказал Сравни.ру представитель пресс-службы ЦБ, зачастую потребитель узнаёт о необходимости уплаты по договору НСЖ очередного страхового взноса только по истечении первого года действия договора при наступлении срока второго платежа.

Всегов марте текущего года в Банк России поступило около 50 обращений по НСЖ. «Из поступающих обращений следует, что основными причинами неудовлетворённости данным страховым продуктом являются введение в заблуждение со стороны страховщика относительно основных условий договора страхования, а также пренебрежение детальным ознакомлением со стороны страхователя со всеми положениями договора», — рассказал представитель Центробанка.

2. Взносы не застрахованы в АСВ.

Полисы накопительного страхования жизни распространяются страховыми компаниями как через собственные агентские сети, так и через банковский канал продаж. И в том, и в другом случае необходимо знать, что все обязательства перед клиентом несёт именно страховая компания, а не банк, в котором проходило заключение договора. «Полисы страхования жизни не являются аналогом депозита и тем более самим депозитом, не страхуются в АСВ, поэтому вся ответственность по выплате во всех случаях, перечисленных в договоре, лежит на страховой компании», — предупреждает директор по рейтингам страховых и инвестиционных компаний агентства «Эксперт РА» Ольга Скуратова.

3. Гарантированный доход может быть небольшим, а инвестиционного может вообще не быть.

По словам Натальи Смирновой, страховые компании либо указывают в договоре гарантированную доходность, либо прописывают конкретную гарантированную сумму к возврату по дожитию. «Не будучи андеррайтером, сложно высчитать, заложена там доходность или нет, — рассказывает она. — Ведь взносы, которые человек платит, состоят из двух частей: первая — рисковая, вторая идёт на накопление».

Даже если вы исправно перечисляли деньги по графику, вы можете как получить инвестиционный доход, так и не получить его вовсе. «Всё зависит от выбранной стратегии инвестирования, а также конъюнктуры рынка инструментов инвестирования (облигации, акции, паи фондов и прочее)», — отмечает Ольга Скуратова. При этом клиент не имеет возможности влиять на стратегию инвестирования средств в рамках этой программы.

4.Если у человека есть проблемы со здоровьем, страховка будет дорогой или вовсе невозможной (для отдельных заболеваний).

«Поэтому здесь важно посчитать её целесообразность: возможно, проще просто накопить себе сумму в размере годового дохода на депозите, чем подписываться под дорогую страховку с не самым высоким покрытием», — резюмирует Наталья Смирнова

Сущность и значение страхового договора

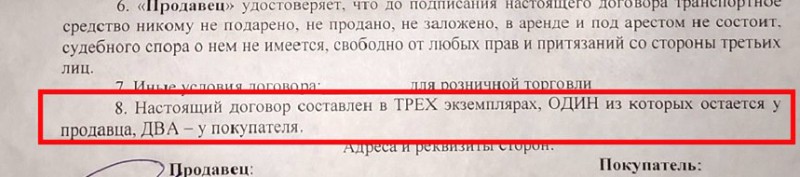

Глава 48 ГК РФ расширяет познания застрахованного в сфере личного, имущественного страхования. Основным предметом к рассмотрению является договор страхования, поэтому с него и начнем. Согласно главе 48 гражданского кодекса РФ, он должен быть в письменной форме и обязательно в двух экземплярах. Если же договор оформлен в другом виде, то является недействительным, его действие можно легко оспорить в суде.

Фактом заключения соглашения между страхователем и страховщиком является передача страхового полиса, подписанного последним. Существует и другая, допустимая по ГК РФ, форма. Это подписанный обеими сторонами электронный документ.

Помимо формы договора, глава 48 ГК РФ содержит другую, не менее важную, информацию. Содержание закона выглядит так:

- описание договора имущественного, личного и других видов страхования;

- условия соглашения;

- права и обязанности сторон, ответственность в случае невыполнения условий;

- субъекты и объекты;

- сумма денежной компенсации;

- прекращение действия договора;

- исковая давность и другое.

Расторжение договора страхования

Чтобы расторгнуть договор страхования, требуется подать заявление установленного содержания на имя администрации страховщика. Обязательные пункты, которые включаются в заявление:

- наименование организации страховщика;

- реквизиты договора и паспортные данные застрахованного лица;

- просьба о возврате страховой премии (в полном объеме или частично) и расторжении договора.

Право на возврат страховой премии предусмотрено абзацем 2 в части 3 статьи 958 ГК РФ.

После принятия соответствующего заявления между заявителем и страховщиком заключается письменное соглашение, в котором фиксируется факт расторжения договора (статья 452 ГК РФ).

Советы

По словам Натальи Смирновой, покупая полис НСЖ, в договоре следует обратить внимание на:

-

Исключения, не покрываемые страховкой, а также условия выплаты по рискам, покрываемым страховкой. Чтобы понимать, когда можно претендовать на выплату по инвалидности, когда — по диагностированию опасного заболевания, как скоро после события будет выплата, в каком размере и т. д.

-

Условия досрочного расторжения (график выкупных сумм), условия изменения размера взносов, чтобы понимать последствия в случае, если вы захотите расторгнуть полис раньше времени.

«Если включить в программу опцию освобождения от уплаты взносов, то у вас будет гарантия, что если вы лишитесь трудоспособности, то страховая компания будет делать взносы по программе вместо вас, так что вы всё равно накопите нужную сумму в конце», — напоминает Смирнова.

Ольга Скуратова также отмечает, чтонеобходимо быть уверенным в высокой надёжности страховой компании. Для анализа можно использовать рейтинги финансовой надёжности компаний, которые присваивают и публикуют в открытом доступе кредитные рейтинговые агентства

«Кроме того, клиентам при покупке любых полисов страхования жизни крайне важно внимательно изучить текст договора страхования и разобраться во всех особенностях предлагаемого продукта, включая риски инвестирования», — говорит Скуратова

По мнению Натальи Смирновой, этот инструмент может подойти тем, кто не дружит с дисциплиной, так как взнос нужно делать до определённой даты каждый год, а досрочное расторжение (особенно в первые годы действия договора) приносит убытки.

Для людей в возрасте Смирнова считает более актуальной не НСЖ, а рентную страховку жизни. Она предполагает привязку к пенсионному возрасту и регулярные выплаты из полиса с определённого возраста в течение пожизненного или выбранного периода времени. «Это хорошее решение проблем пассивного дохода на пенсии, так как не нужно самому управлять накоплениями: страховая вам будет делать выплаты с заданной периодичностью, исходя из ваших взносов в программу, а также будет управлять накоплениями в консервативной манере, — говорит эксперт. —Но я всё равно бы не советовала делать эту программу единственным решением на пенсии, так как из неё нельзя досрочно без потерь забрать деньги или корректировать инвестстратегию».

Представитель пресс-службы ЦБ РФ рассказал Сравни.ру, что, согласно требованиям законодательства, страховщики и их агенты обязаны разъяснять страхователям и лицам, имеющим намерение заключить договор страхования, все условия договора, предоставлять полную и достоверную информацию. В частности:

-

сведения о страховой организации, с которой заключается договор страхования;

-

порядок определения страховой выплаты и размера страховой суммы по каждому страховому риску;

-

информацию о сумме денежных средств страховой премии и периодичности её уплаты;

-

информацию обо всех платежах, связанных с заключением и исполнением договора страхования;

-

порядок расчёта дохода выгодоприобретателя по договору добровольного страхования;

-

сведения о наличии или отсутствии гарантированного дохода выгодоприобретателя по договору добровольного страхования;

-

информацию о том, что доходность, полученная в прошлом, не гарантирует доход выгодоприобретателя по договору добровольного страхования;

-

порядок расчёта выкупной суммы;

-

информацию об обязанности страховой организации удержать налог при расчёте страховой выплаты (выкупной суммы) и о размере такого удержания.

Также важным является обязанность предоставлять страхователям информацию о том, что договор добровольного страхования не является договором банковского вклада в кредитной организации и переданные по такому договору денежные средства не подлежат страхованию в соответствии с Федеральным законом «О страховании вкладов физических лиц в банках Российской Федерации».

Договор страхования имущества заполненный образец

Предметом данного договора могут быть:

- сооружения (агрегаты, мачты, башни и другие производственно-технологические помещения);

- здания (административные, общественного использования, социально-культурного назначения и другое);

- производственно-технологическое оборудование или инженерное (передаточные или силовые приспособления и механизмы, коммуникации, различные аппараты);

- отдельные помещения (офисы, кабинеты, цехи, лаборатории);

- хозяйственные постройки (склады, ограждения, гаражи, хранилища, площадки и т.д.);

- предметы интерьера;

- товарные или материальные ценности и т.п.

Договор страхования имущества заполненный пример

Страховыми случаями по настоящему договору признаются следующие события:

- пожар (случайное возникновение и распространение огня по предмету, внутри предмета или с предмета на предмет), удар молнии, взрыв газа;

- обвал, оползень, буря, вихрь, ураган, град, ливень, паводок, цунами, сель;

- падение летательных объектов или их обломков и иных предметов;

- взрыв котлов, топливохранилищ и топливопроводов, машин, аппаратов;

- аварии водопроводных, отопительных и канализационных систем;

- столкновение, наезд, удар, падение, опрокидывание;

- необычные для данной местности выход подпочвенных вод, оседание и просадка грунта, продолжительность дождей и обильный снегопад;

- проникновение воды из соседних чужих помещений;

- непреднамеренный бой стекол;

- кража со взломом, грабеж, разбой.

Виды программ страхования жизни

В страховой системе Российской Федерации получили распространение некоторые виды договоров страхования жизни:

Все варианты относятся к долгосрочным видам и могут оформляться на срок до 10 и более лет. Договор о смешанном страховании жизни может заключаться только с физическими лицами с учетом следующих факторов:

- гражданства страхователя;

- возраста страхователя/застрахованного лица;

- наличия хронических заболеваний и общего состояния его здоровья на момент заключения сделки.

В качестве страховых ситуаций рассматривается наличие нескольких рисков:

- достижение страхователем срока окончания договора;

- потеря здоровья из-за несчастного случая, произошедшего во время действия соглашения;

- кончина застрахованного лица.

В ходе всего периода накопления на сумму оплаченных средств производится начисление дохода.

Соглашение может оформляться на срок от 12 месяцев до достижения клиентом определенного возрастного периода или до наступления предусмотренной договором ситуации. Страховая премия может быть внесена единовременно или по частям, количество и сроки внесения которых устанавливаются договором.

По желанию страхователя сумма страхования может увеличиваться за счет заключения нового соглашения. Количество заключаемых сделок и размер страховых сумм законодательно не ограничено.

Договор о накопительном страховании допускает страхование жизни самого страхователя или жизнь другого гражданина, к примеру, ребенка.

К основным рискам по данному варианту договора относятся:

- достижение страхователем оговоренного возраста;

- кончина страхователя, в том числе в результате несчастного случая;

- получение страхователем травм и увечий, включая инвалидность.

По накопительному страхованию застрахованное лицо имеет возможность получить определенную сумму к установленному времени. К накопительному страхованию относят и пенсионное накопительное страхование. При оговоренном в тексте документа страховом событии оплата возмещения может производиться в виде единовременной выплаты или в виде финансовой ренты (пожизненного аннуитета). К преимуществам данного варианта страхования можно отнести возможность указания в соглашении выгодоприобретателя, что позволяет избежать процедуры наследования при наступлении страховой ситуации.

Привлекаемые денежные средства направляются страховыми организациями в ценные бумаги и иные инвестиционные продукты, что позволяет страхователю получить к концу срока договора сумму, значительно превышающую размер внесенных страховых взносов. Инвестиционный доход не подлежит налогообложению, если получен по ставке меньшей или равной величине ставки рефинансирования ЦБ.

Рисковое страхование жизни выделяется содержанием лишь рисковой составляющей, оговоренной договором, без дополнительных опций и возможностей. По договору о рисковом страховании жизни подразумевается оплата компенсации при наступлении предусмотренных событий (несчастного случая, кончины, назначения группы инвалидности).

Страховые платежи не предусмотрены при умышленном нанесении застрахованным лицом вреда собственному жизни/здоровью, получении ущерба в состоянии любого вида опьянения, включая токсическое, наркотическое.

В крупных организациях распространено рисковое страхование жизни сотрудников от травм и ущерба жизни и/или здоровью, возникновение которых возможно при исполнении ими служебных обязанностей. Действие подобных программ не круглосуточно, а ограничено рабочим временем.

Преимущества НСЖ

1. Сочетает в себе две функции: страховую защиту и формирование личного капитала.

Если ничего не произойдёт, то это будет накопление примерно как на вкладе или в самых надёжных облигациях (по доходности), — рассуждает Наталья Смирнова. — С другой стороны, если реализуются риски, то страховая компания сделает вам выплату, а потом, когда вы доживёте до конца программы, получите ещё одну выплату, по дожитию».

Андрей Дроздов объясняет, чтоесть два вида продуктов: по одним выплаты идут деньгами, по другим — в виде услуги (то есть лечения). Если наступило критическое заболевание, обычно страховая компания направляет человека на «второе мнение» (это входит в большинство продуктов), чтобы получить независимое заключение о том, что это за диагноз. Затем проводится детальная оценка суммы к выплате либо начинается лечение. Еслив полисе клиент подключил дополнительный риск — освобождение от уплаты взносов, он в этот момент прекращает платить ежегодные взносы.

«В случае наступления страхового события страховщиком выплачивается страховая сумма по сработанному риску, — объясняет Дроздов. — На момент наступления страхового случая клиенту компенсируется лечение и выплачивается уже накопленная сумма. Есть и второй вариант: он предполагает, что человек получает лечение, перестаёт платить взносы, но накопленную сумму ему отдают по истечении срока страхования». Всё зависит от условий конкретного договора.

Наталья Смирнова уточняет, как устроена опция по освобождению от уплаты взносов при возникновении инвалидности. «Застрахованного освобождают от ежегодных взносов в полис, пока инвалидность не снимут, — говорит Смирнова. — И даже если инвалидность никогда не снимется, то когда он доживёт до конца программы, ему выплатят сумму в соответствии с риском дожития, указанную в полисе, плюс инвестдоход, который будет фактически заработан страховой компанией. Если опции освобождения от уплаты взносов в полисе нет, то если по инвалидности предусмотрена выплата, человек её получает, но обязанность платить взносы с него никто не снимает».

2. Капитал в рамках страховки не делится при разводе.

Кроме того, на него не обращается взыскание.

3. Выплаты по страховке имеют льготное налогообложение.

4. Можно получить социальный налоговый вычет.

Если программа оформлена в пользу себя и близких родственников и на срок от 5 лет, россиянин имеет право получить налоговый вычет в размере 13% от стоимости полиса (по размеру налога на доходы физических лиц). Однако вычет можно получить с суммы не более 120 тысяч ₽, то есть вернуть можно не более 15 600 ₽.

Примерная форма договора страхования жизни и трудоспособности заемщика

Обязательства по договору прекращаются досрочно в случае смерти Страхователя (если Страхователь — физическое лицо), ликвидации Страхователя (если Страхователь – юридическое лицо) до наступления страхового случая, за исключением случая, предусмотренного в п.5.3 договора. 7.4. Обязательства по договору прекращаются досрочно в случае реорганизации Страхователя — юридического лица, если Страховщик не дал согласия на переход прав и обязанностей Страхователя по настоящему договору к его правопреемнику. 7.5. Обязательства по настоящему договору прекращаются в случае принудительного изъятия застрахованного имущества, когда возможность такого изъятия предусмотрена в законе, либо в случае отказа Страхователя от права собственности на застрахованное имущество. 7.6.

Как работает НСЖ

Полис Накопительного страхования жизни (НСЖ) во многом похож на инвестиционное страхование жизни (ИСЖ). Однако по нему нужно делать отчисления каждый год. Он напоминает «копилку», которую вы периодически пополняете. При этом НСЖ — это долгосрочное страхование (на 5–25 лет).

В течение нескольких лет (или десятков лет) вы вносите регулярные платежи, которые нельзя пропускать. По окончании срока полиса, если вы живы и здоровы, вы должны получить обратно внесённую сумму и инвестиционный доход. «Если произойдёт страховой случай (к примеру, инвалидность — ред.), то клиент получит всю страховую сумму, даже если он заплатил только первый регулярный взнос, — объясняет генеральный директор Ренессанс Жизнь Олег Киселёв. — Если клиент уйдёт из жизни раньше, чем закончится срок договора, страховая компания выплатит выгодоприобретателю (наследнику) сумму, которую клиент накопил бы за всё время действия полиса».

Важно понимать, что доходность полисов накопительного страхования жизни — это способ защиты накоплений, а не инструмент заработка. По оценкам Олега Киселёва, доходность НСЖ позволяет к концу срока страхования скомпенсировать инфляцию

«Я бы говорила про ожидаемую доходность, она будет на уровне депозитов, — говорит независимый финансовый советник Наталья Смирнова. —В хорошие годы, возможно, на пару процентов выше».

Генеральный директор «БКС Страхование жизни» Андрей Дроздов рассказывает, чтопо валютным НСЖ гарантированную норму доходности обычно никто не даёт, кроме крупнейших мировых холдингов. Здесь стоит ориентироваться скорее на доходность за последние 3 года, советует он. «По рублёвым НСЖ гарантированная доходность сейчас составляет 3–3,5% в среднем по рынку», — говорит Дроздов.

При страховой сумме более 10 миллионов ₽ (это порядка 300 тысяч ₽ взносов за год) застрахованному, вероятнее всего, придётся пройти медобследование. «Если человек болен и не знает об этом, то ему лучше сразу об этом узнать, даже если мы не сможем его застраховать, — говорит Дроздов. — Обычно в обследование входят 1–2 анализа и пара осмотров врачей. У нас доля клиентов, которым нужно пройти медкомиссию, составляет менее 10%».

В любом случае, прежде чем вкладывать свои средства в этот продукт, стоит оценить его преимущества и недостатки.

Скачать образец документа

Скачать в .doc/.pdfСохраните этот документ у себя в удобном формате. Это бесплатно.

ЗАЯВЛЕНИЕ

застрахованного лица на заключение договора

смешанного страхования жизни

г. _____________ "__"________ ____ г.

Я, ___________________________________, являющ___ застрахованным лицом,

(Ф.И.О.)

согласен/согласна на заключение договора смешанного страхования моей жизни

между ___________________________________, являющего(ей)ся Страхователем, и

________________________________________, являющейся Страховщиком, в пользу

(наименование организации)

Выгодоприобретателя - _______________________________________, на условиях,

(Ф.И.О.)

предусмотренных Правилами страхования ____________________________________.

______________________________

(подпись застрахованного лица)

Скачать в .doc/.pdfСохраните этот документ сейчас. Пригодится.

Вы нашли то что искали?

* Нажимая на одну из этих кнопок, Вы помогаете формировать рейтинг полезности документов. Спасибо Вам!

Смежные документы

- Заявление: образцы (Полный перечень документов)

- Поиск по фразе «Заявление» по всему сайту

- «Заявление застрахованного лица о согласии на заключение договора смешанного страхования жизни в пользу выгодоприобретателя».doc

Документы, которые также Вас могут заинтересовать:

- Заявление застрахованного лица о выплате страховой суммы в случае установления застрахованному лицу инвалидности в период прохождения службы, военных сборов (для сотрудников органов внутренних дел, военнослужащих, граждан, призванных на военные сборы, в системе МВД России)

- Заявление застрахованного лица о выплате страховой суммы по обязательному государственному страхованию в случае установления инвалидности в период прохождения военной службы

- Заявление застрахованного лица об уточнении адреса места жительства, содержащегося в индивидуальном лицевом счете

- Заявление застрахованного о выплате страховой суммы в случае установления инвалидности в период прохождения военной службы (военных сборов); досрочного увольнения военнослужащего, признанного военно-врачебной комиссией негодным или ограниченно годным к военной службе вследствие увечья (ранения, травмы, контузии) или заболевания, полученных в период прохождения военной службы (военных сборов)

- Заявление застрахованного о выплате страховой суммы по обязательному государственному страхованию жизни и здоровья военнослужащих федеральных органов государственной охраны и граждан, призванных на военные сборы

- Заявление застрахованного лица о выплате страховой суммы в связи с установлением ему инвалидности в период прохождения службы

- Заявление застрахованного лица о переходе из одного негосударственного пенсионного фонда в другой негосударственный пенсионный фонд

- Заявление застрахованного лица о распределении средств пенсионных накоплений, учтенных на его пенсионном счете накопительной части трудовой пенсии

- Заявление застрахованного лица о распределении средств пенсионных накоплений, учтенных в специальной части его индивидуального лицевого счета

- Заявление застрахованного лица о направлении сведений, содержащихся в индивидуальном лицевом счете, в электронной форме (образец)

Страхование жизни и здоровья

Страхование жизни и здоровья предполагает страхование продолжительности жизни человека. То есть в данном случае риском будет являться не сама смерть, а время ее наступления. Другими словами, можно застраховать:

- риск умереть до срока, который установлен в качестве средней продолжительности жизни по региону, стране;

- риск дожить до возраста, который превышает среднюю продолжительность жизни. В этом случае необходимы регулярные доходы без необходимости продолжать трудовую деятельность;

- риск выжить или умереть в течение определенного периода времени.

Таким образом страхование жизни и здоровья позволяет преодолеть непродуманность системы государственного социального обеспечения, способствуя повышению уровня личных доходов населения.

Права и обязанности сторон

Согласно гражданскому кодексу РФ страховщик, как и застрахованный, вправе требовать друг от друга выполнение своих обязательств. От застрахованного требуется следующее:

- сообщать обо всех изменениях, которые приводят к увеличению рисков;

- уведомить о СС;

- предпринять меры по уменьшению финансовых убытков.

Страховщик обязан предоставить информационную поддержку, выплатить компенсацию, а также соблюдать другие условия, прописанные в документе. В то же время, он имеет право до подписания соглашения оценить страховой риск, осмотрев имущество. Если речь идет о личном страховании, то страховщик может назначить обследование, чтобы знать о состоянии здоровья человека.

В гражданском кодексе также указано, что СК имеет право на суброгацию. После выплаты материального ущерба страхователю, она может потребовать возмещение компенсации с виновника. Страхователь обязан передать все документы, фото и видео, которые касаются СС.

Также в течение 2 лет после выплаты денег по имущественному договору или 3 лет – по договору рисков ответственности, СК может подать иск в суд для возврата компенсации. Но это возможно лишь в случае наличия доказательств невыполнения условий застрахованным или предоставления им недействительной информации. Эти факторы могут также стать причиной для освобождения СК от выплаты денег или прекращения действия договора.

Помните, незнание законов не избавляет от ответственности. Если вы хотите оформить страховку, то обязательно прочитайте 48 главу гражданского кодекса России. Информация, представленная в ней, точно не будет лишней.