Договор страхования

Содержание:

- Содержание договора страхования

- Договор страхования кредитов

- Исковая давность по договору имущественного страхования

- Существенные условия договора страхования имущества

- Страховой случай

- Начало срока действия договора

- Виды страхования жизни

- Страхование от несчастных случаев

- 2.3 Порядок заключения, изменения и прекращения договора имущественного страхования

- 2.2 Виды договора имущественного страхования

- Объект личного страхования

- Суть страхового соглашения

- Страхование жизни — что это такое

- Правила страхования жизни

- Расторжение соглашения досрочно

Содержание договора страхования

Договор страхования является соглашением между страхователем и страховщиком, в силу которого страховщик обязуется при страховом случае произвести страховую выплату страхователю или иному лицу, в пользу которого заключен договор страхования, а страхователь обязуется уплачивать страховые взносы в установленные сроки. Содержание договора страхования составляют взаимные права и обязанности сторон.

Страховщик обязан: 1) ознакомить страхователя с правилами страхования; 2) в случае проведения страхователем мероприятий, уменьшающих риск наступления страхового случая и размер возможного ущерба застрахованному имуществу, либо в случае увеличения его действительной стоимости перезаключить по заявлению страхователя договор страхования с учетом этих обстоятельств; 3) при страховом случае произвести страховую выплату. Договором страхования могут быть предусмотрены другие обязанности страховщика.

В обязанности страхователя входит: 1) своевременная уплата страховых взносов в срок, указанный в страховом свидетельстве (неисполнение надлежащим образом этой обязанности влечет неблагоприятные последствия для страхователя — невступление договора страхования в силу и лишение права получить страховое возмещение); 2) сообщение страховщику об известных страхователю обстоятельствах, имеющих существенное значение для определения вероятности наступления страхового случая, размера возможных убытков от его наступления, а также обо всех заключенных или заключаемых договорах страхования в отношении данного объекта страхования; 3) принятие мер в целях предотвращения и уменьшения ущерба застрахованному имуществу при страховом случае; 4) сообщение страховщику о наступлении страхового случая в сроки, указанные в договоре страхования; 5) следование указаниям (рекомендациям) страховщика при наступлении страхового случая. Например, при наступлении страхового случая с транспортным средством (ущерб в результате дорожно-транспортного происшествия) договором страхования, может быть, предусмотрена обязанность страхователя обратиться к независимому указанному страховщиком эксперту для проведения технико-экономической экспертизы и составления калькуляции, а также могут предусматриваться негативные последствия неисполнения указанной обязанности страхователем. В договор могут быть внесены и иные условия об обязанностях страхователя.

Договор страхования кредитов

Страхование кредитов – отдельный вид страхования, при котором страховая компания получает компенсацию при условии невыполнения должником обязательств по возврату задолженности в виде тела кредита или процентной части на основании условий, сформулированных в договоре.

Страхование кредитов используется для минимизации кредитных рисков или полного их устранения в рамках защиты интересов компаний, которые предоставляют кредитные продукты. Страхование выступает в качестве формы обеспечения займа на случай неплатежеспособности должника или невозврата средств по другим причинам.

Исковая давность по договору имущественного страхования

На сегодняшний день, срок исковой давности для имущественного страхования составляет два года, а в отдельных случаях – три года. Именно поэтому, исковое заявления считается действительным в случаях, когда его предъявляют в течение следующих двух лет, с момента возникновения спорных вопросов.

Важно отметить, что в случае несоблюдения данного пункта, назначается судебное производство. Для того чтобы поданный документ имел юридическую силу, вам нужно будет предъявить ряд соответствующих документов, которые непосредственно связаны с темой поданного иска.. Поэтому, вам рекомендуется в течение времени действия документа сохранять каждую отдельную квитанцию о выплате или взносе

Благодаря сохранению квитанций, вы сможете доказать свою правоту и уверить в том, что документ вступил в силу на определенную дату

Поэтому, вам рекомендуется в течение времени действия документа сохранять каждую отдельную квитанцию о выплате или взносе. Благодаря сохранению квитанций, вы сможете доказать свою правоту и уверить в том, что документ вступил в силу на определенную дату.

Также, рекомендуется сохранять всю необходимую корреспонденцию не только в бумажном, но и в электронном формате, в том случае, если между сторонами велась деловая переписка

Важно обратить внимание даже на такие мелочи как конверты или почтовые квитанции о взносе денежных средств. Отметим, что все необходимые документы могут понадобиться вам в любой момент, до истечения срока исковой давности

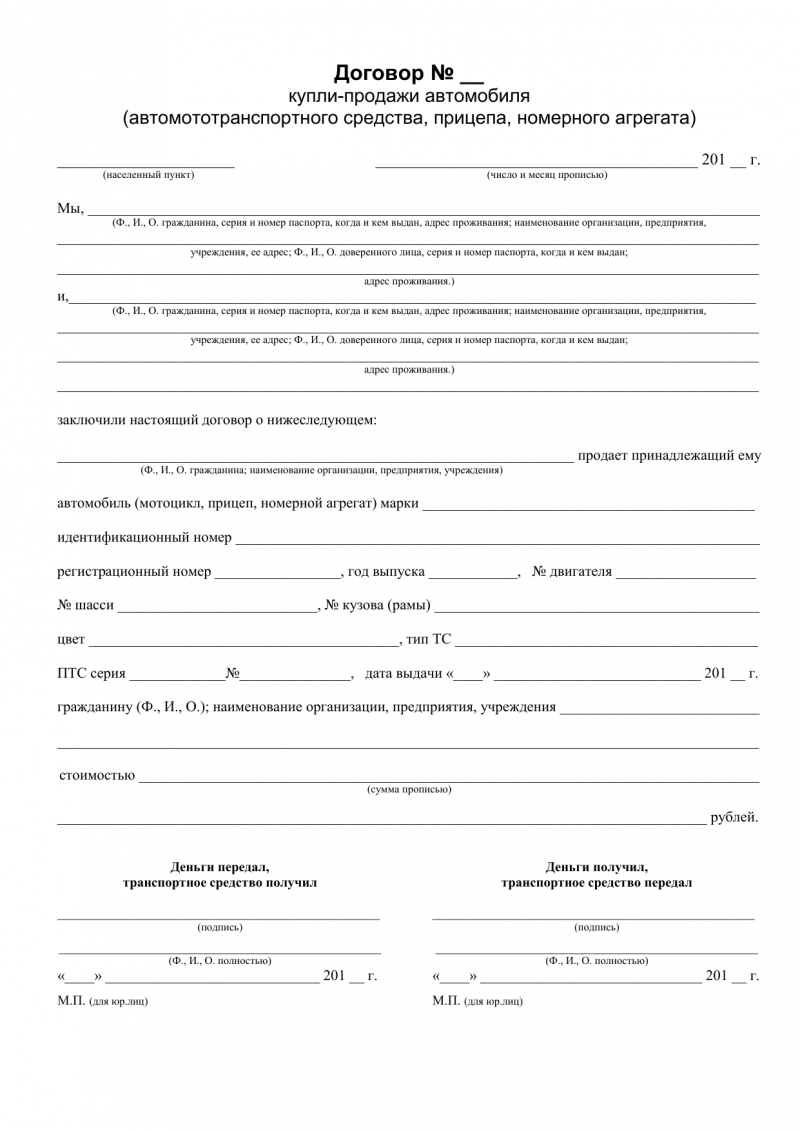

Существенные условия договора страхования имущества

1. Предмет. В договоре страхования имущества необходимо описать объект страхования, его индивидуализирующие и другие характеристики. К примеру, для земельного участка ими могут быть адрес, кадастровый номер, назначение, площадь земельного участка и другие характеристики.

2. Срок заключения договора.

3. Размер страховой премии.

4. Другие условия, в отношении которых по заявлению какой-либо стороны необходимо достичь соглашения. (пункт 1 статьи 432 Гражданского Кодекса РФ)

Образец договора страхования имущества контролируется главой 48 Гражданского Кодекса РФ, Законом РФ “Об организации страхового дела в РФ” от 27.11.1992 г. № 4015-I и другими нормативно-правовыми актами.

Договор страхования имущества необходимо заключить в письменной форме. Невыполнение письменной формы влечет за собой недействительность договора.

Договор страхования имущества можно заключить при помощи составления единого документа или вручения страховщиком страхователю на основе его устного или письменного заявления документа, который подтверждает сделку- страхового полиса (квитанции, сертификата, свидетельства), который подписан страховщиком.

Главные классификаций договоров страхования:

- зависимо от объекта страхования: квартиры, земельного участка, драгоценностей, дома и так далее;

- зависимо от страхового случая: договор страхования от стихийных бедствий, пожара, механических повреждений, противоправных действий третьих лиц и других событий;

- зависимо от того, кто является выгодоприобретателем, то есть, кому выплачивает страховщик страховую выплату: в пользу третьего лица, в пользу лица, предъявившего документ, который подтверждает страхование имущества, в пользу страхователя.

Стороны по договору страхования имущества — страхователь и страховщик.

Страхователь – любые физические дееспособные лица, индивидуальные предприниматели или юридические лица.

Страховщик – только юридическое лицо, которое имеет лицензию на осуществление страхования имущества. Лицензию выдают лишь на определенный тип страховой деятельности.

Лицензирование деятельности субъектов страхового дела производится на основе их документов и заявлений, которые представлены соответственно с Законом РФ “Об организации страхового дела в РФ”.

Образец договора страхования имущества имеет такие приложения:

- Описание объекта страхования;

- Правила страхования.

Приведенный пример договора страхования имущества имеет такие сопутствующие документы:

- Отчет о независимой оценке (копия);

- Акт оценки объекта страхования (копия);

- Протокол разногласий;

- Дополнительное соглашение;

- Протокол согласования разногласий.

Страховой случай

Под этим термином подразумевают неблагоприятную ситуацию, в которую попало физическое лицо. Она присутствует в подписанном со страховой компанией соглашении. Если гражданин в результате какого-либо неблагоприятного события остался жив, то полис продолжает действовать дальше. Отличительной чертой страховых случаев является то, что они происходят не по вине застрахованного лица.

Признание события

Не всякий случай компания признает страховым. Если человек причинил себе вред самостоятельно, компенсацию получить он не сможет. Самоубийство могут признать страховым случаем, если соглашение действовало не менее 2 лет на момент ухода человека из жизни. Во всех ситуациях застрахованному лицу или бенефициару придется представить пакет документов, подтверждающих факт наступления события.

Страховой тариф

За этим показателем скрывается ставка страхового взноса, т.е. стоимость услуг, предоставляемых страховщиком. Верхняя граница тарифа определяется спросом и размером банковского процента по вкладам. Структура страхового портфеля и управленческие расходы влияют на размер этого показателя. При расчете тарифа организация учитывает следующие факторы:

- статистику страховых случаев, т.е. вероятность наступления конкретного неблагоприятного события (чем она выше, тем больше тариф);

- расходы страховщика на реализацию условий полиса;

- инвестиционные доходы;

- необходимость создания запасных резервов для выплат компенсации.

Выплаты по страхованию жизни

Порядок предоставления финансовой помощи определяется видом соглашения. При инвестиционном полисе предусматривается выплата раз в 2-3 месяца дивидендов от вложения средств в ценные бумаги. Страхователь может получить эти деньги или внести в договор пункт о том, чтобы они автоматически перечислялись на счет. Страховое обеспечение по стандартному полису выгодоприобретатель может получить после того, как событие было признано страховщиком. Единовременную премию выплачивают в течение трех недель после выполнения основного условия контракта.

Начало срока действия договора

Правила определения даты, с которой стартует действие соглашения, изложены в Гражданском Кодексе. Согласно положениям ст. 957, обязательства страхователя наступают:

- со дня получения первого транша от клиента;

- с иной даты, обозначенной в договоре.

По общему правилу выплаты, обозначенные в контракте, предусмотрены в случаях, наступивших после его подписания и внесения денежных средств. Однако закон не запрещает сторонам предусмотреть в соглашении иные условия.

Моменты подписания соглашения и уплаты первого взноса на практике могут не совпадать. Согласно положениям ГК РФ, обязательства страховщика перед клиентом возникают не с даты, когда договор был завизирован, а со дня, когда денежные средства поступили ему на счет.

Стороны при заключении договора вправе предусмотреть, что его действие распространяется не на все страховые случаи, а исключительно на те, которые произошли после установленной даты. Пример этой ситуации — страхование от критических заболеваний. Клиент, оформивший полис на случай инфаркта, не получит выплат от страховщика, если недуг диагностируют в течение первых полугода после подписания соглашения.

Ст. 959 ГК РФ обязывает страхователя уведомлять страховщика обо всех изменениях, способных привести к росту страхового риска. Компания, получившая соответствующую информацию, имеет право повысить цену полиса и потребовать от клиента доплаты разницы.

Виды страхования жизни

Существует несколько форм страховых полисов, которые могут оформить граждане. Они отличаются сроком действиям, порядком получения страховых взносов и другими характеристиками. Четкого разделения между долгосрочными и краткосрочными полисами нет. Ко второй группе относят договора, срок действия которых составляет 1 год. Некоторые организации считают краткосрочным страхование жизни сроком до 5 лет. Все зависит от устава компании. Страховые полисы различают:

- По времени действия:

- пожизненные;

- на определенный период времени.

- По объекту страхования:

- в отношении собственной жизни (страхователь и застрахованный – один и тот же человек);

- в отношении другого лица (страхователь и застрахованный – разные люди);

- совместное (страхователь один, а застрахованных – несколько, действует принцип первой или второй смерти).

- По предмету страхования:

- на случай дожития до определенного возраста;

- на случай смерти.

- По порядку уплаты страховых взносов:

- единовременная выплата;

- периодические выплаты на протяжении срока договора.

- По виду страховых выплат:

- с единовременной премией;

- с выплатой пенсии;

- с финансовой рентой.

Страхование от несчастных случаев

Договора личного страхования от несчастных случаев относятся к рисковым соглашениям. Страховым событием в этой категории полисов подразумевают непредвиденный случай, который фактически наступил и нанес урон состоянию здоровья страхователя или застрахованного лица. Такие договора заключаются и физическими лицами, и за счет организаций, компаний, частных фирм, профсоюзных организаций. Размер взносов по договорам добровольного личного страхования от несчастных случаев зависит от величины страховой суммы и рода занятия.

Страховое соглашение заключается, как правило, на год. Однако срок страхования может быть и меньше. Так, спортсмены подписывают такие договоры на период соревнований, а пассажиры считаются застрахованными на период нахождения их в пути.

Уплачивать страховые платежи могут как физические лица, так и страхователи — юридические лица. Также работники предприятия могут написать заявление на удержание из заработной платы страхового взноса и его дальнейшее перечисление страховщику.

В договоре личного страхования застрахованное лицо одновременно является страхователем. В то же время при оформлении договора на ребенка или супруга страхователем выступает один из супругов или другой член семьи. В таких случаях получить страховую выплату имеет право любой из указанных в договоре участников. Единственное условие для ребенка – достижение совершеннолетия.

Таким образом, для оформления договора личного страхования следует обращаться в профильную компанию, которая зарекомендовала себя на этом рынке значительным опытом и отсутствием задержек в страховых выплатах. Наличие такой страховой защиты позволяет руководителям компаний обеспечить своим сотрудникам больший уровень социальной защиты, в сравнении с предприятиями, где отсутствует такая страховая обеспеченность. Физические лица — клиенты страховых компаний могут быть уверены, что при внезапном наступлении страхового события страховщик выплатит компенсационные суммы на восстановление состояния здоровья.

2.3 Порядок заключения, изменения и прекращения договора имущественного страхования

Договор страхования совершается в результате взаимного согласия сторон. При этом соглашение должно быть достигнуто по всем существенным условиям договора и выражено в требуемой законодателем форме. ГК устанавливает требования относительно формы договора страхования, предусматривая обязательность письменной формы его заключения (п.1 ст.940), несоблюдение которой влечет признание договора недействительным.

Ст.958 ГК РФ определяет условия прекращения договора имущественного страхования. Согласно ст.958 ГК РФ страховой договор прекращается до наступления срока, на который он был заключен, если после его вступления в силу возможность наступления страхового случая отпала, и существование страхового риска прекратилось по обстоятельствам иным, чем страховой случай. К таким обстоятельствам, в частности, относятся:

гибель застрахованного имущества по причинам иным, чем наступление страхового случая;

прекращение в установленном порядке предпринимательской деятельности лицом, застраховавшим предпринимательский риск или риск гражданской ответственности, связанной с этой деятельностью.

Договор имущественного страхования, как и любая сделка, может быть признан недействительным, если, согласно действующему законодательству Российской Федерации, имеются основания признать его таковым:

договор страхования не соответствует закону или иным правовым актам;

договор заключён с целью, заведомо противной основам правопорядка и нравственности;

договор заключён недееспособным (либо ограниченно дееспособным) гражданином либо под влиянием заблуждения, обмана, насилия, угрозы и т.п. (ст.166-181 ГК РФ).

В зависимости от оснований признания сделки недействительной могут наступить следующие последствия:

стороны должны вернуть друг другу всё полученное по сделке (ч.2 ст.167 ГК РФ);

всё полученное сторонами (либо одной стороной) по сделке взыскивается в доход Российской Федерации (ч.2 ст.169 ГК РФ);

одна из сторон возвращает другой стороне всё полученное ею по сделке. Имущество, полученное другой стороной от первой стороны (а также причитавшееся ей), обращается в доход Российской Федерации (ч.3 ст.169 ГК РФ);

в случае если договор страхования заключён с недееспособным в силу возраста или вследствие психического расстройства страхователем (либо со страхователем, ограниченным судом в дееспособности), каждая из сторон возвращает другой стороне всё полученное по сделке, а страховая компания, кроме того, возмещает страхователю нанесённый последнему реальный ущерб (если таковой обнаружится) (ч.1 ст.171 ГК РФ).

Также страховой договор прекращается в следующих случаях:

истечения срока действия;

исполнения страховщиком обязательств перед страхователем по договору в полном объёме (прекращение обязательства исполнением);

неуплаты страхователем страховых взносов в установленные договором сроки;

ликвидации страхователя, являющегося юридическим лицом, или смерти страхователя, являющегося физическим лицом (кроме случаев, когда права страхователя переходят к иным лицам);

ликвидации страховщика;

принятия судом решения о признании договора страхования недействительным;

в других случаях, предусмотренных законодательными актами Российской Федерации.

,

2.2 Виды договора имущественного страхования

Гражданский Кодекс регулирует три вида имущественного страхования, объединенных общей конструкцией договора имущественного страхования. К имущественному страхованию согласно п.2 ст.929 ГК относятся:

страхование риска утраты (гибели), недостачи или повреждения определенного имущества (ст.930 ГК);

страхование риска ответственности по обязательствам, возникающим вследствие причинения вреда жизни, здоровью или имуществу других лиц, а в случаях, предусмотренных законом, также ответственности по договорам — риск гражданской ответственности (ст.931 и 932 ГК);

страхование предпринимательского риска, т.е. риска убытков от предпринимательской деятельности из-за нарушения обязательств контрагентами предпринимателя или изменения условий этой деятельности по не зависящим от предпринимателя обстоятельствам, в том числе риска неполучения ожидаемых доходов (ст.933 ГК).

Аналогичный перечень видов имущественного страхования содержится и в ст.4 Закона об организации страхового дела.

По договору страхования имущества может быть застрахован интерес, основанный только на федеральном законе, Указе Президента РФ, Постановлении Правительства РФ или договоре. Интерес в сохранении имущества, основанный на иных правовых актах, может существовать только в отношении имущества, не имеющего собственника.

Интерес, который страхуется по договору страхования имущества, должен существовать у заинтересованного лица в момент заключения договора страхования. Однако если в момент заключения договора страхования интерес существовал, но затем перестал существовать, то это не влияет на действительность договора. В зависимости от причин, по которым у заинтересованного лица перестал существовать интерес, имевшийся при заключении договора, договор либо прекращается досрочно, либо остается в силе притом, что права на имущество переходят к другому лицу (п.1 ст.958 ГК РФ либо ст.960 ГК РФ).

Договор страхования имущества может быть заключен без указания имени или наименования выгодоприобретателя (страхование «за счет кого следует»). При этом страхователю выдается страховой полис на предъявителя. Полис в данном случае необходим для того, чтобы страхователь мог передать его третьему лицу для предъявления страховщику требования о выплате (ст.930 ГК).

Важным отличительным свойством страхования ответственности за причинение вреда жизни или здоровью является то, что умышленное причинение вреда себе самому, т.е. возникновение ответственности за умышленное причинение вреда жизни или здоровью гражданина, признается страховым случаем и не освобождает страховщика от выплаты

(п.2 ст.963 ГК РФ).

Эта норма не отменяет правила о случайном характере события, на случай наступления которого производится страхование. Если страхователь заранее, до заключения договора страхования, задумал причинить вред, договор недействителен по основанию ст.168 ГК РФ, как не соответствующий п.1 ст.9 Закона об организации страхового дела. Если же до заключения договора страхователь и страховщик находились в добросовестном неведении относительно возможного причинения вреда (хотя бы и умышленного), то договор действует.

Страхование предпринимательского риска производится либо на случай нарушения обязательств контрагентом предпринимателя, либо на случай изменения условий деятельности предпринимателя (п.2 ст.929 ГК РФ) по независящим от него причинам.

Объект личного страхования

Понятие объекта личного страхования в общественной сфере подразумевает защиту человека от определенных видов событий. Речь идет о случаях, способных повлечь серьезные последствия для социального, материального или финансового состояния конкретного физического лица, или организации.

Чтобы обеспечить гражданам максимально полную компенсацию ущерба при наиболее распространенных угрозах, многие государства применяют комплексный подход к развитию личного страхования как отдельного сегмента экономической деятельности. В зависимости от вида подписанного договора объектом страхования выступает здоровье и жизнь людей. При этом используются различные переплетения, комбинации и формулировки.

Суть страхового соглашения

Предметом договора личного страхования выступает договоренность между страховой компанией и ее клиентом, по которому организация-страховщик гарантирует провести выплату страховой компенсации при утрате трудоспособности по страховому риску или дожитии до определенного в договоре страхового события. Взамен на получение страховой выплаты клиент-страхователь обещает внести плату за страховые услуги, размер которой определен в договоре.

Исходя из этого, сутью договора личного страхования является страховая защита, которая в этой сфере является товаром для клиентов страховщика. Страхователь заинтересован в приобретении полиса, чтобы обезопасить себя от будущих дополнительных материальных трат. Страховщик заинтересован в заключении договоров личного страхования и получении за это страховых премий.

Страхование жизни — что это такое

Опасности поджидают человека повсюду. Переходя дорогу на светофоре или управляя автомобилем, гражданин сталкивается с определенным риском. Добровольное неимущественное страхование в пользу другого человека или себя позволяет защитить имущественные интересы физического лица при столкновении с опасностью. Объектом договора выступает жизнь человека. Цели, которые преследует этот вид страховой деятельности:

- защита семьи при потере кормильца;

- обеспечение пенсии в старости при дожитии застрахованным до определенного возраста;

- накопление финансовых средств для поддержки детей;

- защита интересов партнеров в случае смерти застрахованного лица;

- увеличение личных доходов за счет страховых выплат;

- защита наследства путем отчисления налогов из страховой премии.

Основным риском при страховании жизни является смерть либо дожитие до определенного возраста. Их учитывают первыми при оформлении полиса. К дополнительным рискам относят появление критических заболеваний у клиента после заключения договора, приобретение определенной группы инвалидности, участие в происшествии. Во всех перечисленных случаях страховщик будет выплачивать застрахованному лицу компенсацию на медицинскую помощь.

Накопительное

Договор заключается на длительное время. Обязанностью страховщика является не только выплата определенной денежной суммы после смерти гражданина, но и вложение финансовых средств клиента в надежные инвестиционные активы. В итоге после достижения определенного возраста физическое лицо сможет получать дополнительный доход. Пенсионеры могут направить деньги на формирование пенсии или использовать их для оплаты учебы внуков в вузе.

Основная цель таких полисов заключается в компенсации недостатков существующей системы социального обеспечения. Граждане получают возможность приумножить свои личные доходы. При наличии полиса накопительного страхования некоторые банки выдают ипотеку под более низкий процент, что является значительным плюсом для молодых семей, т.к. кредитная нагрузку уменьшается.

Рисковое

Денежную помощь семья гражданина получит, если наступит смерть застрахованного лица или определенное событие, которое приведет к изменению его трудоспособности. Гражданин может заключить договор срочного страхования, если столкнулся с каким-либо критическим заболеванием. Если до момента окончания действия полиса с физическим лицом ничего не случилось, деньги страховщик не возвращает. При возникновении страхового случая компания осуществляет выплату, которой хватит на возмещение расходов, связанных с потерей здоровья или смертью человека.

Правила страхования жизни

В соответствии с 945 статьей Гражданского Кодекса РФ, страховщик имеет право осуществить оценку рисков. В конкретном случае речь идет о страховании жизни, поэтому физическое лицо направят на медицинское обследование. По законодательству РФ компания должна заключить официальный контракт с физическим лицом по установленной Гражданским Кодексом форме, а при наступлении страховой ситуации полностью компенсировать его расходы.

Термины и действующие стороны договора

Любое физическое лицо, решившее заключить страховой договор, обращается к страховщику. Под ним подразумевают компанию, предоставляющую услуги по страховке. После заключения договора гражданину, чья жизнь подлежит страхованию, присваивают статус застрахованного лица. Страхователем является организация или человек, подписывающий соглашение со страховщиком и покупающий страховой полис, а выгодоприобретателем – тот, кто получит деньги после наступления конкретного случая

При заполнении договора надо обратить внимание на следующие пункты:

- Размер страховой суммы. Это максимальная величина страхового возмещения, которое будет выплачено по полису. Данная сумма определяет размер ежемесячных взносов, единовременной премии и выплат по конкретным видам рисков.

- Страховой взнос. Это сумма, которую придется вносить клиенту каждый месяц. Рассчитывается она для каждого гражданина индивидуально. Играет роль возраст физического лица, состояние здоровья, срок действия соглашения, профессия и иные дополнительные условия, предусмотренные полисом.

Требования к составлению договора страхования жизни физического лица

На бланке надо указать реквизиты обеих сторон и сроки действия соглашения. В отдельной графе перечисляются все риски, предусматривающие денежные выплаты. Максимальный размер страховой суммы, которую компания может выплатить при наступлении страхового случая, тоже указывают на бланке. Соглашение подтверждается оформлением полиса. После завершения процедуры страхователь может сделать первый платеж.

Расторжение соглашения досрочно

Согласно нормам Гражданского Кодекса, полис может прекратить действие досрочно по причинам двух видов:

- объективным — определяемым внешними факторами, а не желаниями сторон;

- субъективным — отказом страхователя продолжать сотрудничество со страховщиком.

К числу объективных причин относятся следующие ситуации, обозначенные в ст. 958 ГК РФ:

- утрата застрахованных ценностей по причинам, которые нельзя квалифицировать как страховой случай;

- закрытие бизнеса, ликвидация ИП, если коммерсант застраховал ответственность перед партнерами.

Если договор прекращен по объективным основаниям, страховщик вправе получить от клиента часть премии, соответствующую временному интервалу, когда соглашение действовало. Если клиент добровольно отказался от полиса, ранее уплаченные им средства не возвращаются.