Главные литературные премии мира и россии

Содержание:

- Трудовые и нетрудовые виды премий работникам

- Как разработать и внедрить

- Какие бывают виды премий и вознаграждений работникам?

- Порядок начисления и выплаты премий

- Виды премий и вознаграждений работникам

- Учет премии в средней заработной плате

- Возможна ли отмена либо снижение премии, предусмотренной положением о премировании?

- Виды премий работникам

- Когда нужно стимулирование

- Отражение в бухгалтерии произошедшей выплаты

- Понятие

- Виды премий и вознаграждений работникам

- Какие бывают премии и как еще может выражаться поощрение работника

- Можно ли снизить размер налога?

- Общие сведения

- Виды поощрений

- Заключение

Трудовые и нетрудовые виды премий работникам

Премия – это часть заработной платы. На нее распространяются все обязательные требования – к месту выплаты, соблюдению установленного локальными актами порядка и сроков. Начисление премии, конечно, имеет свои особенности. Но всегда такие выплаты облагаются и НДФЛ, и страховыми взносами.

Трудовые премии – меры стимулирующего характера, которые связаны с трудовой деятельностью. То есть за определенный результат работник получит премию. Это может быть регулярная (от периода работы, например за квартал, ежегодная). Или за достижение каких-то определенных результатов – нормы, заключение контракта и т.п.

Нетрудовая премия связана с личностью работника – премия к профессиональному празднику, к рождению ребенка, юбилею и т.п.

Независимо от того, как в организации называется стимулирующая выплата – бонус, благодарность, поощрение и т.п., – это все равно премия в понимании трудового законодательства РФ.

Как разработать и внедрить

Чтобы введенные выплаты положительно отразились на работе предприятия, требуется выполнить алгоритм подготовительных действий. Его можно разбить на шесть этапов.

- Изучение законодательных актов, требований. Мониторинг рынка труда, нововведений в стратегии управления коллективом.

- Постановка задач — расписать цель разработки системы конкретно, измеримо, ограничено по срокам.

- Дифференцирование участников по категориям (например, по иерархии от руководителей до служащих или по форме оплаты труда) для распределения условий выдачи премий, подбора критериев, которые будут стимулировать работника на повышение производительности.

- Выбрать критерии, влияющие на производительность (3-5 штук), которые должны быть сформулированы в положительном ключе (без указания слов, содержащих «не»), быть понятными, актуальными для каждого периода работы.

- Установить периодичность, исходя из сферы деятельности организации. Например, для мелкой коммерции или серийного производства актуальны короткие сроки, так как информация собирается каждый день. Если показатели подсчитываются реже, лучше использовать более редкие выплаты.

- Составить бюджет расходов по каждой категории персонала, с учетом уровня зарплат, методики начисления (в фиксированных суммах или процентах от оклада). Размер поощрений зависит от целей компании. Если необходимо создать жесткую конкуренцию между исполнителями (например, в отделе продаж), уместно установить высокий размер премиальных отчислений. Для формирования спокойной работы коллектива, основу заработка должен составлять оклад.

На этапе внедрения подготавливаются необходимые документы, вносятся изменения в трудовые договоры или контракты. Предложения должны согласовываться с руководством, сотрудниками. Также осуществляется обучение руководителей групп.

Важно, чтобы премирование совпадало с планами и целями предприятия, ситуацией на рынке труда и вело к достижению положительного результата. Чтобы понять, насколько оказалась полезной внедренная система, следует регулярно проводить мониторинг показателей.

Какие бывают виды премий и вознаграждений работникам?

В случае соответствия рабочего места нормам условий труда, установленным законодательством, начисление надбавок и выплат не допустимо – незаконное расходование бюджетных средств. В районах Крайнего Севера применяются районные коэффициенты и северные надбавки. Районный коэффициент начисляется всем работающим в соответствующих районах независимо от стажа работы с первого дня работы.

Северные надбавки начисляются в зависимости от стажа работы. Стимулирующие выплаты в рамках зарплаты должны отражать показатели труда, которые не учтены основным тарифным заработком. ТК РФ не предусматривает специальных правил, регулирующих стимулирующие выплаты и надбавки. В соответствии со ст. 129 ТК РФ стимулирование труда работника осуществляется при помощи и с использованием премирования работника, вознаграждения за работу за год, за выслугу лет, надбавки и доплаты стимулирующего характера и иные выплаты.

Справка! А вот на этом месте, читатель просто обязан схватить меня, как автора статьи, за рукав и спросить: «А в чем же стимулирование труда, если премия и так сидит в оплате труда»? На первый взгляд да. Работник получает месячную оплату труда 30 000 рублей, из которых 20 000 заработная плата, а 10 000 – поощрение за месяц. Но стимул здесь есть, просто он немного хитрый. С разовым поощрением проще.

Эти положения, бесспорно, распространяются на стимулирующие премии в системе оплаты труда, но как быть с разовыми поощрительными выплатами вне системы оплаты труда? Разовые поощрительные премии и налог на прибыль Относительно разовых премий имеющих отношение к трудовой функции работника есть мнение Минфина России, высказанное в письме от 10.07.2009 № 03-03-06/1/457. При выплате разовой негарантированной премии за производственные результаты, предусмотренной трудовым договором, организация также вправе учесть эти суммы при расчете налога на прибыль. Таким образом, включение разовых поощрительных премий в Положение о премировании или трудовой (коллективный) договор выглядит целесообразным, как уже было упомянуто в выше в данной статье.

В других своих письмах финансовое ведомство обращает внимание и на выплаты, не имеющие отношения к трудовой функции работника

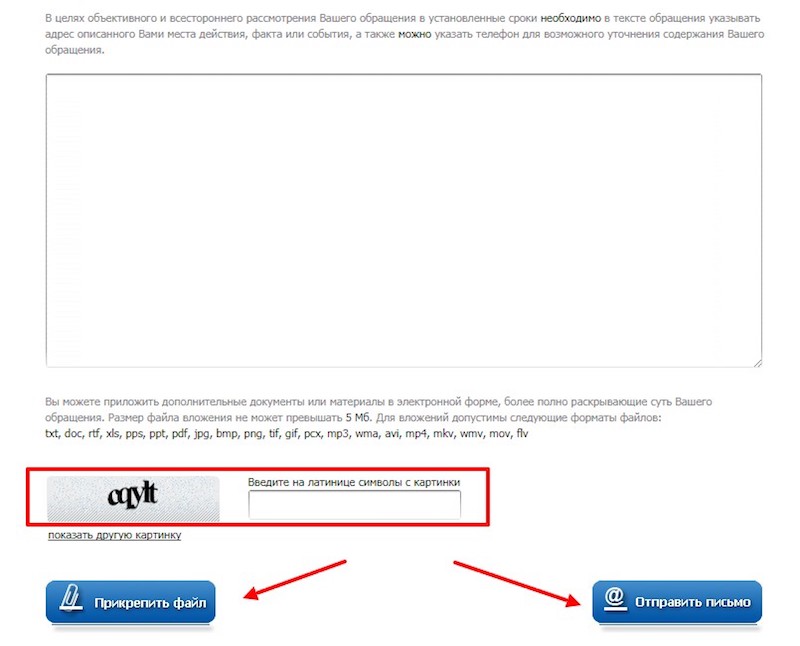

Порядок начисления и выплаты премий

Порядок назначения премий необходим, чтобы упорядочить документооборот при начислении вознаграждений.

В положении о премировании следует предусмотреть, какие документы в какой срок должны подаваться руководителю организации для назначения премий, а также назначить ответственных за составление этих документов.

На практике целесообразно сделать ответственными руководителей отделов и подразделений, чьи работники подлежат премированию.

Также в положении следует указать срок, в течение которого руководитель должен вынести свое решение о назначении премии. На основании полученных документов с визой директора бухгалтерия будет рассчитывать премиальные, готовить приказы о начислении вознаграждений и производить необходимые начисления.

В положении можно указать фиксированный размер премии. Например, такой вариант подходит для премии за выполнение срочного задания или за соблюдение трудовой дисциплины.

Для текущих премий за трудовые показатели, как правило, устанавливают порядок расчета.

В частности, процент и базу для начисления.

Кроме того, процент премии может отличаться в зависимости от установленных показателей.

Например, используются такие формулировки. “За выполнение плана по продажам полагается премия в размере 50% от суммы должностного оклада работника.

https://www.youtube.com/watch?v=https:www.googleadservices.compageadaclk

Кроме этого, при перевыполнении плана продаж на 10 – 20% устанавливается дополнительная премия, равная 20% от величины оклада.

При перевыполнении плана продаж больше чем на 20% дополнительная премия составит 30% от должностного оклада”.

В отдельных случаях указывают не конкретный процент, а диапазон. Тогда процент премии для каждого работника будет устанавливаться по решению непосредственного руководителя отдела.

Разовые премии можно установить как в фиксированном размере, так и в процентах от оклада или прочих выплат. Например, за выслугу лет сумма премии определяется в размере трех должностных окладов.

Кроме размеров премий, в положение о премировании можно ввести повышающие коэффициенты.

Например, работникам, которые трудятся в компании больше пяти лет, назначаются премии с учетом повышающего коэффициента 1,5.

Если же стаж работы достигает десяти лет, повышающий коэффициент увеличивается до 2.

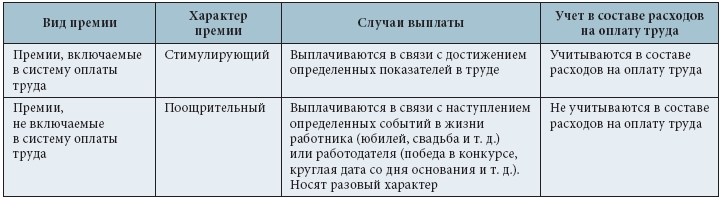

Виды премий и вознаграждений работникам

Какие бывают? Классификация

Есть три классификации видов премий:

- по типу заслуг;

- по периодичности;

- по источникам выплаты.

Классификация по заслугам представлена в таблице.

По периодичности выделяют такие премии:

- Разовые. Их выплачивают один раз;

- Ежемесячные и ежеквартальные. Их получают в указанные интервалы времени;

- Ежегодные. Назначаются по итогам года.

По источникам выделяют такие типы:

- Финансируемые из обычных затрат. Их включают в стандартные затраты на традиционную деятельность организации.

- Записываемые в счет других расходов.

- Начисляемые из прибыли.

Отметим, что есть несколько видов разовых премий.

Их начисляют либо за высокие результаты трудовой деятельности, либо при наступлении определенных событий, праздников и др.

Разовые премии часто рассматриваются как синоним единовременных. Поэтому разные виды единовременных премий считаются выплатами, привязанными к определенным событиям, высоким результатам или обстоятельствам.

Общий порядок начисления и оформления

Общий принцип начисления обозначен в . В ней предусмотрено право работодателя на создание системы премирования, которая фиксируется в коллективных договорах, соглашениях, нормативных актах местного уровня в соответствии с законодательством.

Премиальные выплаты работникам федеральных бюджетных учреждений определяются специальными методическими указаниями. В других организациях разрабатываются коллективные договоры, закрепляющие общие положения. А сам порядок, индикаторы, обстоятельства, а также размеры и иные аспекты премирования описываются в положении о нем или части общего положения об оплате труда.

Упомянутые документы считаются местными актами. Также они могут быть указаны в трудовых договорах.

Конкретная выплата премий регламентируется приказом по организации, издаваемым на основе принятой системы премирования, которая состоит из следующего:

- количественных или качественных индикаторов премирования;

- необходимых требований;

- сумм;

- обозначения отдельных людей или групп получателей;

- временных интервалов назначения;

- оснований.

Показатели премирования определяются особенностями работы организации и сотрудника.

Например, соблюдение техники безопасности.

Суммы могут быть любыми. Их определяют в виде фиксированной суммы или в процентах от основного денежного вознаграждения.

Время зависит от организации труда. Основанием считается приказ или иное распоряжение о выплате премий.

В каких документах организации должны быть отражены?

Все эти документы уже упоминались выше.

Напомним о них в перечне:

- методические инструкции для бюджетных организаций;

- коллективные договоры;

- трудовые договоры;

- приказы;

- положения о премировании;

- соглашения;

- другие бумаги.

Как отразить в положении о премировании?

Положение о премировании может быть общим для всех организации или отдельным для подразделения, цеха, департамента.

Оно должно содержать такие пункты:

- показатели назначения;

- условия;

- суммы;

- периодичность;

- методика расчета;

- нарушения, снижающие их размер;

- различные выплаты, на которые не распространяется начисление премий.

- общие принципы;

- виды и индикаторы премирования;

- процедура расчета;

- заключение.

К статье прилагается образец положения о премировании, принятого одной из российский организаций. В нем очень детально расписаны соответствующие нормы.

И работник будет знать, что и сегодня и в обозримом будущем предприятие поощряет такие-то результаты труда или иной деятельности.

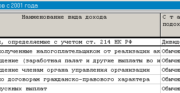

Налогообложение

Согласно налоговому законодательству выплата премиальных рассматривается как часть затрат на прибыль.

В ст. 25 НК РФ дается перечень целей применения премиальных средств. А 225-я статья данного кодекса регламентирует уменьшение налогооблагаемой базы на величину премиальных.

Затраты на премирование включаются в расходы на оплату труда в таких случаях:

- исключительное начисление премий за результаты профессиональной деятельности;

- четкое обозначение условий получения данного вознаграждения в коллективном или трудовом договоре.

В противном случае документ относится к статье 270 и рассматривается как вознаграждение за деятельность, не предусмотренную трудовыми обязанностями.

Средства на такие премии берут из спецфондов или из чистой прибыли.

Учет премии в средней заработной плате

Премирование работников, как и ежемесячная оплата труда, является доходом работников, с которых также производится удержание налогов и отчислений в размере, установленном законодательством Республики Казахстан.

Начисленные премии, носящие постоянный характер и предусмотренные системой оплаты труда работодателя учитываются при расчете средней заработной платы в соответствии с

Единых правил исчисления средней заработной платы, утвержденных приказом Министра здравоохранения и социального развития Республики Казахстан 30 ноября 2015 года № 908.

Квартальные, полугодовые премии по итогам работы, предусмотренные актами работодателя, учитываются соответственно в размере 1/3, 1/6 за каждый месяц расчетного периода; месячные премии — не более одной за каждый месяц расчетного периода.

Годовые премии и вознаграждения, выплачиваемые по итогам работы за прошлый год учитываются в размере 1/12 за каждый месяц, предшествующий месяцу фактической выплаты вознаграждения.

Эффективность системы премирования на предприятии может периодически анализироваться. Анализ системы премирования позволяет изменять при необходимости имеющуюся систему в следствии смены условий деятельности предприятия, финансовой составляющей или по другим причинам.

Возможна ли отмена либо снижение премии, предусмотренной положением о премировании?

Премия входит в состав оплаты труда, и если в положении о премировании предусмотрена выплата премии, например по итогам года, следовательно, эта премия является частью трудовых отношений между работодателем и работниками.

Сотрудники со своей стороны выполнили обозначенные в положении о премировании обязательства (например, в течение года не допускали производственных упущений, при которых премия не назначается). Следовательно, работодатель также обязан исполнить свои обязательства — выплатить премию по итогам года. Таким образом, премию за прошедший год, предусмотренную положением о премировании, работодатель не вправе отменить в одностороннем порядке.

Даже если финансовое положение предприятия не позволяет выдать премию, работодатель все равно должен ее начислить. Если работодатель выплачивает премию с опозданием, он должен будет уплатить работнику проценты (денежную компенсацию) за задержку. При этом работодатель обязан выдать компенсацию независимо от того, виноват он в просрочке выплаты премии или нет.

Отмена будущей премии возможна путем изменения условий трудового договора. В трудовом договоре обязательно указываются условия оплаты труда либо делается ссылка на локальный нормативный акт, в котором конкретизируются условия оплаты труда на предприятии. Трудовое законодательство допускает возможность изменения условий трудового договора по инициативе работодателя. Об этом говорится в ст. 74 Трудового кодекса РФ.

Корректировка условий трудового договора, в том числе в части оплаты труда, должна быть связана с изменением организационных или технологических условий труда, то есть отмену премии нужно обосновать. Например, спад производства, уменьшение объемов продаж могут быть основаниями для изменения организационных условий труда.

Отметим, что о предстоящих изменениях условий трудового договора, а также о причинах, вызвавших необходимость таких изменений, работодатель обязан уведомить работника в письменной форме не позднее чем за два месяца.

Если положением о премировании установлен определенный процент премирования, работодатель не может уменьшить размер премии по своему усмотрению. Это возможно только в том случае, если работник допустил производственное упущение, за которое снижается размер премий.

Законодательством не предусмотрен порядок лишения работников премии полностью или частично. Чтобы избежать трудового спора, необходимо предусмотреть запись о том, что если работник нарушил трудовую дисциплину, то ему премия не начисляется либо начисляется не полностью. Снижение размера премии производится в том расчетном периоде, в котором допущено упущение в работе.

Виды премий работникам

Желание работодателя стимулировать своих сотрудников к более производительному труду, привело к разрастанию различного вида поощрений и премий. Поэтому, для большего понимания необходимости применения разного вида премий их можно классифицировать по нескольким блокам:

-

Периодичность

. Это систематические и разовые. -

Тип заслуг

. Сюда входят премии за различные варианты трудовых достижений и другие поощрительные выплаты, не связанные напрямую с показателями, например, за безупречную выслугу. -

Источник для выплаты

. Это , такие как премии по трудовым достижениям. И из прибыли. Это премии непроизводственного значения.

Более подробно остановимся ниже.

Систематические

Премии, всегда отраженные в местном локальном акте, например, в дополнительном соглашении к ТД. Они выплачиваются регулярно в течение всего текущего года. Повод может быть:

- Трудовые показатели в количестве или качестве работы.

- Определенный стаж работы в компании (иначе ).

Периодичность может быть:

- Месяц.

- Квартал.

Помесячные и могут быть:

-

Производственными

. Это главным образом месячная премия, которую многие считают своим обязательным доходом. Она формируется на основании общеизвестных, закрепленных в ТД показателях. Реже это премия по производственным показателям за квартал. -

Непроизводственными

. Это поощрительные выплаты, напрямую не связанные с производством. Обычно такая премия бывает раз в квартал.

Годовые — подобный вид премий выдается по итогам работы компании за год и ее получают те, кто внес в достигнутый результат существенный вклад. Особенности:

- Основанием для них должен быть приказ руководителя, с поименным списком.

- Там же указывается источник получения средств для выплаты.

Единовременные и однократные

Данный вид премий может быть не прописан в нормативных документах фирмы. Они носят большей частью персонифицированный характер, и выплачиваются в качестве поощрений за конкретные личные достижения, или действия, произошедшие с участием премированных работников. Например:

- За участие во внеплановой работе.

- Выполнение срочного задания в короткий срок.

- Перевыполнение плановых показателей.

- Экономию материальных или иных ресурсов предприятия.

Еще поводом для единовременного премирования может быть событие не связанное с производством, такое как . Подобные выплаты могут иметь абсолютное значение, или процентное к зарплате.

К ним примыкают однократные премии. Они приурочиваются к каким либо событиям или особым случаям. Показанием к их получению может быть добросовестное исполнение обязанностей и отсутствие каких то порицаний. Такие премии начисляются к:

- Календарным праздничным датам.

- Профессиональным и отраслевым праздникам.

- К памятным датам внутри компании.

- Юбилеям.

За выслугу

Должно отражаться во внутренних документах фирмы с указанием:

- Группа лиц, которая может рассчитывать на данную выплату.

- Стаж необходимый для ее получения.

- Порядок их расчета, в зависимости от срока непрерывной работы в фирме. Обычно, минимальный стаж, с минимальным процентом премии – три года. Далее идет прогрессивная шкала, прямо зависимая от срока работы в компании.

По результатам выполненной работы

Показанием для подобного премирования является безусловное выполнение производственного задания и достижение определенных показателей в работе. Чаще всего – это , называемая иначе «тринадцатой зарплатой».

Когда нужно стимулирование

В коммерческих организациях практически все должности подразумевают зарплату, состоящую из оклада и премии. Этот подход к формированию фонда оплаты труда объясняется тем, что система премирования решает такие задачи на предприятии, как:

- увеличение прибыли за счет повышения производительности рабочих;

- поддержка заинтересованности работников в выполнении трудовых обязанностей на результат;

- стимулирование командной работы за счет увеличения скорости выполнения задач и коллективного интереса.

Формула расчета премиальных и их распределения разрабатывается каждой организацией «под себя»

Важно не только правильно установить размер и периодичность выплат, но и учесть все факторы согласно специфике деятельности.

Отражение в бухгалтерии произошедшей выплаты

После того, как поощрительные выплаты были произведены, начисление включается в документацию, отражающую расходы организации. Возможно отнесение его к одной из следующих категорий:

- расходы, предусмотренные уставом организации;

- издержки, несвязанные с производством;

- выплаты за счет нераспределенной прибыли организации.

Важно! Разовые премии, имеющие отношение к технологическому процессу, следует относить к расходам по обычным видам деятельности. Выплаты, привязанные к знаменательным событиям, считают внереализационными издержками

В проводке требуется указать такие данные:

- дебет 20 (08, 23, 25, 26, 29, 44) Кредит 70 – начислена премия за счет расходов по обычным видам деятельности (премия включена в стоимость основного средства).

- Дебет 91-2 Кредит 70 – начислена премия за счет прочих расходов.

- Дебет 84 Кредит 70 – начислена премия за счет чистой прибыли.

Трудовой кодекс РФ не вменяет разовые премии в прямые обязанности руководства компании. Работодатель решает вопрос о необходимости премирования сотрудников по своему усмотрению. Сам факт распространение подобной практики служит лучшим подтверждением эффективности системы поощрения работников для личной заинтересованности в успешности компании.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Советы практиков, которые помогут избавить премии от подозрений налоговиков.

В соответствии со ст. 129 ТК РФ заработная плата — вознаграждение за труд в зависимости от квалификации работника, сложности, количества, качества и условий выполняемой работы. Но помимо оклада многие работодатели хотят дополнительно простимулировать своих работников, выплачивая им премии.

Зачастую руководитель не задумывается о структуре и характере данных выплат, что может привести к неблагоприятным последствиям.

Самое главное в определении данной выплаты то, что она начисляется сверх оклада работника.

В соответствии с п. 2 ст. 255 НК РФ премии за производственные результаты, которые выплачиваются сотрудникам, организация вправе отнести к расходам на оплату труда для целей налогообложения прибыли. Однако налоговые последствия некоторых аспектов премий могут стать очень обременительными для компании.

Понятие

Мера поощрения как инструмент трудовой политики предприятия представляет собой официально задокументированное признание заслуг работника.

Виды поощрений работников бывают материальные, правовые и моральные способы.

Например, вынесение благодарности, назначение премии, представление к званию лучшего по профессии, выдача почетных грамот.

Например, вынесение благодарности, назначение премии, представление к званию лучшего по профессии, выдача почетных грамот.

Причиной стимулирования чаще всего является выполнение и перевыполнение трудовых норм, повышение эффективности деятельности предприятия и т.д.

Способ поощрения и методы его достижения всегда должны быть конкретно описаны. За основу возможно взять перечень из статьи 191 ТК РФ, также список можно дополнить информацией из коллективных трудовых договоров, правил внутреннего распорядка и иных нормативных документов.

Меры, не отмеченные в документах, правовой силы не имеют. Поощрение отображается в приказе или распоряжении работодателя.

Вследствие того что внедрение и исполнение стимулирования персонала – задача работодателя, сотрудник не имеет права требовать поощрения.

Жалобы в данной сфере не являются трудовыми спорами. Меры поощрения являются дополнительными нормами и правами, а не обязанностями работодателя.

Виды премий и вознаграждений работникам

По этому основанию премии разделяются на такие, которые выплачиваются один раз за:

- месяц;

- квартал;

- полгода;

- год.

Как говорилось выше, такое поощрение выплачивается при условии достижения по результатам труда показателей, которые были заранее оговорены.

Для тружеников каждой специальности может выбираться своя периодичность. Она может быть основана на плане производства.

Например, слесарей может быть принято решение правильно поощрять ежемесячно, а токарей всего лишь ежеквартально. А бухгалтера достаточно поощрить раз в год по результатам сдачи годовой отчетности.

Остановимся подробнее на некоторых из них.

При этом учитываются добросовестность по отношению к своим обязанностям, инициативность, творческий подход в реализации поставленным руководством задач, применение современных технологий и методов.

Поощрение выдается одновременно с заработной платой, а в дальнейшем учитывается при расчете оплаты ежегодного тарифного отпуска.

За итоги квартала

Оно выдается один раз в пределах квартала, если каждый труженик выполнил свою работу с высоким показателем объема, срока и качества выполнения поставленной задачи.

https://www.youtube.com/watch?v=upload

Выплата происходит, в основном, в пределах последнего месяца текущего квартала.

Исчисляется исходя из размера штатного оклада и надбавки к нему, если таковая установлена. Максимальный лимит такого поощрения не установлен.

Размер выплаты каждому труженику устанавливается исходя из фактически отработанных часов в рамках квартала.

К окончанию года

Опять же важным моментом является выполнение работу с высоким показателем объема, срока и качества выполнения поставленной задачи.

Подробнее о требованиях законодательства к системе оплаты труда читайте в материале .

У одного и того же работодателя может быть несколько видов начисляемых премий. И к каждому из этих видов может применяться свой способ расчета конкретной величины премиальных выплат. Например, возможно установление размера премии:

- в фиксированной сумме, которая полагается к выплате работнику вне зависимости от результатов его труда и фактически отработанного за период премирования времени;

- в процентах от фактически начисленной за период заработной платы;

- расчетным путем по описанному в правилах начисления алгоритму, учитывающему данные оценки нескольких показателей премирования с привязкой этих показателей к баллам и стоимостному выражению баллов.

Наиболее эффективным, как и наиболее трудоемким, будет последний из перечисленных способов. Он позволяет наиболее полно и достаточно реально связать результаты труда работника за период с размером стимулирующей доплаты, на которую он вправе претендовать.

О том, что должно быть отражено в положении о премировании, базирующемся на системе показателей оценки, читайте в статье .

Какие бывают премии и как еще может выражаться поощрение работника

Поощрения, служащие цели стимулирования работников, делятся на 2 основных вида:

- материальные (денежные или в натуральной форме), представляющие собой различные виды доплат;

- нематериальные, которые могут выражаться в объявлении благодарности, помещении на доску почета, присвоении почетного звания, награждении грамотой, медалью или памятным знаком.

Среди материальных поощрений ведущая роль отводится премиям. Но могут иметь место и иные виды денежных выплат, выраженные, например:

- в надбавках к окладу или тарифной ставке, устанавливаемых на какой-то определенный период;

- доплатах за выслугу лет.

Среди премий по отношению к регулярности их выплаты выделяются 2 основные группы:

- Регулярные (систематические), начисляемые и выплачиваемые с определенной периодичностью (месяц, квартал, год). Все вопросы, связанные с такими премиями, регулирует внутренний нормативный акт работодателя, посвященный выплатам стимулирующего назначения. Специальные указания (решения) для начисления подобных премий не нужны. При выполнении условий, предусмотренных внутренним нормативным актом о премировании, они должны начисляться в обязательном порядке.

- Нерегулярные (разовые), которые могут быть поименованы во внутреннем нормативном акте о премировании как входящие в систему оплаты труда, но для их начисления требуется возникновение дополнительной информации по показателям, существенным для премирования. Поэтому по таким премиям необходимо оформление отдельного документа, обосновывающего право работника на премирование, и принятие отдельного решения по этому документу руководителем организации.

По источникам, за счет которых начисляют премии, их можно разделить:

- на учитываемые в расходах, уменьшающих базу по налогу на прибыль, — сюда попадут премии, связанные с трудовыми достижениями работника, как включенные в систему оплаты труда, так и не поименованные в этой системе;

- относимые за счет чистой прибыли — такое отнесение касается премий непроизводственного назначения, выплачиваемых не за трудовые достижения (письмо Минфина России от 24.04.2013 № 03-03-06/1/14283).

О том, какие премии попадают в расчет среднего заработка, читайте в материале «Учитывается ли премия при расчете отпускных?».

Можно ли снизить размер налога?

В НК отсутствуют какие-либо сведения, за счет которых можно снизить размер налогов или страховых взносов, начисляемых на доходы официально трудоустроенных граждан. Но сами работодатели могут пользоваться некоторыми хитростями.

Если назначается выплата к какому-либо знаменательному событию, то она может оформляться в виде подарка, с которого не требуется уплачивать НДФЛ. Но стоимость такого подарка не может превышать 4 тыс. руб.

Чтобы не перечислялись с подарков страховые взносы, отношения между фирмой и работниками следует оформлять с помощью заключения договора гражданско-правового характера. Такие особенности налогообложения обусловлены тем, что, по ст. 420 НК, доходы, полученные гражданином на основании соглашения ГПХ, по которым переходит право собственности на какое-либо имущество, не облагаются страховыми взносами. Поэтому работодатель с сотрудниками просто заключает грамотно договор дарения в письменном виде, для чего учитываются требования ст. 574 ГК.

Общие сведения

Разберемся в понятии и выясним, в каких нормативных актах стоит искать ответы.

Что это такое?

Премирование – выплаты в денежном выражении работнику предприятия сверх основной заработной платы. Это поощрение за достижения определенного результата, за выполнение обязанностей и т. п.

Является также методом стимулирования роста достигнутых показателей. Систему премирования разрабатывают представители отдела труда и зарплаты, либо служба развития сотрудников, а затем ее утверждает руководство компании.

Начислять и выплачивать премии, что предусмотрены в договоре, руководство обязано. Чаще всего получают премии такие лица:

Виды премирования работникам

Система премирования должна связывать несколько элементов. Она может быть реализована благодаря:

- показателям премирования;

- условиям;

- размерам;

- определению круга работником, кому полагается премия;

- периодичности выплат.

Какие виды выплат премий стимулирующего характера при премировании работников могут быть? Выделяют:

Форма выплаты может быть:

- денежной;

- товарной (подарок в виде бытовой техники, именных часов, сертификата в салон красоты и т. д.).

В соответствии с оценкой показателей результатов работы выделяют:

По способам начисления премии делят на:

Периоды выплат премий зависят от:

- особенностей работы компании, всего подразделения или отдельного сотрудника;

- характера показателя премирования;

- ведения учета результата работы за конкретные периоды.

Бывают:

Если рассматривать целевое назначение премирования, то можно выделить такие группы систем:

Действующая нормативная база

Первичная документация фирмы, что предназначена для учета с целью обложения налогом прибыли затрат на оплату труда в виде премии, это:

, что подтвердит перечисление премии работнику.

Особенности премирования рассматриваются:

- в коллективных договорах;

- во внутренних трудовых распорядках;

- в другой руководящей документации

Виды поощрений

Они могут выплачиваться работодателями на разных основаниях. Выражаться такие поощрения могут не только в денежной форме, но и в натуральной. Особенно это актуально для организаций, специализирующихся на производстве каких-либо значимых для населения товаров.

Премии работникам могут выплачиваться за разные промежутки времени, на основании чего выделяются следующие их разновидности:

- ежемесячные поощрения выплачиваются в строго назначенные дни, причем выплаты обычно являются одинаковыми по размеру;

- ежеквартальные рассчитываются на основании показателей деятельности предприятия за три месяца, а также учитывается производительность работы каждого специалиста компании;

- годовые перечисляются в конце года, причем нередко они являются настолько значительными по размеру, что их называют тринадцатой зарплатой.

Дополнительно следует выделить одноразовые стимулирующие выплаты. Такие премии назначаются работникам предприятия, которые отличились на работе. Обычно они представлены поощрениями за высокие показатели работы или достигнутые достижения. Нередко компании выплачивают такие премии к каким-либо значимым праздникам.

Облагаются ли премии налогом? Все вышеперечисленные виды выплат являются частью зарплаты граждан, поэтому они в общем порядке облагаются НДФЛ на основании ст. 209 НК.

Заключение

Премии разрабатываются, чтобы мотивировать сотрудников на любых этапах работы. Главное – чтобы специалист действительно был заинтересован в этом. Значит, размер вознаграждений должен быть существенным, как и наказания за нарушения. Выплаты нерегулярные, они связаны с выполнением тех или иных видов работы.

Последнее слово как раз за этим руководителем. Хотите стимулировать свой коллектив для повышения качества продукции, сроков ее производства и ускорения ее продаж, а также увеличения оборота вашей компании? Вам – зеленый свет!