Открыта форма:

Содержание:

- По закону кто подписывает справку 2-НДФЛ?

- Требуется ли печать на 2-НДФЛ

- Как правильно поставить печать на новой форме

- Является ли справка 2 ндфл официальным документом судебная практика

- Как составить заявление на справку о доходах

- Где ставится печать в справке 2-НДФЛ

- 2 ндфл для военнослужащего, как заказать справку 2-ндфл через личный кабинет ерц мо рф – Предприятие Инфо

- Зачем нужна справка 2-НДФЛ

- Кто подписывает 2-НДФЛ в 2017 году?

- Нужна ли печать в новой справке 2-НДФЛ

- Подпись в справке 2 ндфл

- Вход в личный кабинет

- Подробнее о термине/понятии

По закону кто подписывает справку 2-НДФЛ?

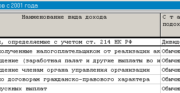

Справка формы 2-НДФЛ требуется для предоставления работодателем сведений о суммах начисленного вознаграждения (дохода) по каждому сотруднику. Дополнительно приводятся данные об удержанных налогах и вычетах, если они положены по глав. 23 НК РФ. Отчетным периодом признается календарный год (полный или нет при увольнении в течение года). Правильно составленный бланк обеспечивает достоверность расчетов с бюджетом, предотвращает применение к предприятию штрафных санкций.

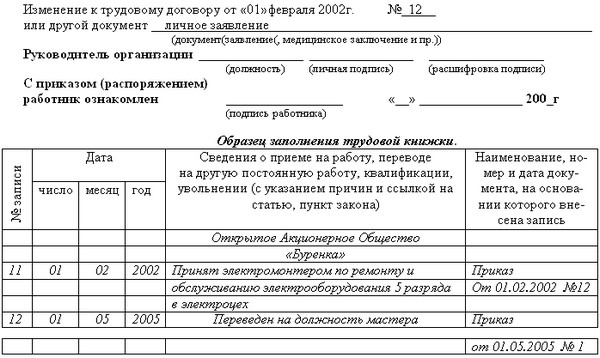

В помощь при заполнении документа ФНС разработаны исчерпывающие Рекомендации (утверждены Приказом под № ММВ-7-11/485@ от 30 окт. 2015 г.). Согласно правилам формирования бланка, начиная с периодов за 2015 г. и далее, утверждает достоверность сведений о начисленных доходах налоговый агент или же уполномоченный представитель. Первый вправе действовать без доверенности, второй обязан указать реквизиты документа (обычно доверенности), дающего право подписывать форму. В любом случае требуется привести расшифровку ФИО и должность.

Требуется ли печать на 2-НДФЛ

Если ваша компания оформляет отчётность в электронном формате, то вопрос с печатью отпадает. В этом случае она не используется.

Организации, в которых доход за отчётный период получили не более 25 человек, наделены правом предоставлять данные в бумажном виде. Ранее снизу справки 2-НДФЛ были указаны буквы «М. П.», которые предназначались для проставления оттиска работодателя. Образцы отчётности 2019 года данных обозначений не имеют, а значит, и печать ставить не требуется.

Приказ ФНС № ММВ-7-11/566@ от 02.10.2018г. о новом виде справки 2-НДФЛ не информирует о необходимости проставлении печати. Нет этих сведений и в статьях Налогового Кодекса. Раз информация не указана в нормативных актах, то и представители налоговой службы не могут отказать в принятии справки 2-НДФЛ без печати.

В 2019 году продолжают действовать нормы, разрешающие ООО и АО не использовать печать вообще. Если ваша организация отказалась изначально проставлять оттиск на документах, то и на самой справке 2-НДФЛ он не нужен.

В тех случаях, когда компания имеет собственную печать, последняя обязательна к использованию только в указанных законом ситуациях.

Так нужна ли печать на 2-НДФЛ? Отсутствие в законодательных нормах сведений о печати не принуждает отказываться от неё. По своему желанию, вы можете её поставить. Такой документ не потеряет своей силы.

Как правильно поставить печать на новой форме

По собственному желанию можно дополнить документ круглой печатью. Если организация использует оттиск в своей деятельности, то его необходимо применять в отчётности согласно установленным стандартам.

Так как место для оттиска на справке 2-НДФЛ в обновлённом формате отсутствует, то ставится печать по-разному.

Правильным будет считаться её использование в следующих местах документа:

- На подписи ответственного лица;

- Нижеуказанных подписей.

Проставление оттиска таким образом является негласной общепринятой нормой. Она используется по аналогии с предыдущим образцом справки, в которой буквы «М. П.» указывали на место печати.

Является ли справка 2 ндфл официальным документом судебная практика

Кредитный бум охватил страну. На заемные средства покупают все: от квартиры и машин, до туристических путевок и шуб. Но банки не могут давать деньги бесконечно всем и каждому, кроме того, они хотят иметь некоторые гарантии возвратности размещенных средств.

Хорошая гарантия – достоверное знание, что физическое лицо–заемщик имеет доход, который может послужить источником возврата кредита.

И для проверки таких данных как нельзя лучше подходит справка 2-НДФЛ, имеющая сама по себе несколько иную функцию — функцию справки о доходах физического лица, используемой в налоговом учете (для информирования налоговых органов, для передачи сведений о полученных доходах при смене налогового агента и т.п.). Такой официальный статус документа, регламентированность его составления и выдачи, нравятся кредитным организациям, поскольку повышается вероятность того, что это не «липа», изготовленная «на коленке».

Чем грозит подделка справки 2-ндфл (последствия)

Внимание Объективная сторона преступления выражается в использовании поддельного документа. 18

Использование — предъявление подложного документа государственным, муниципальным органам, должностным лицам, гражданам с целью получения прав или освобождения от обязанностей.

Преступление окончено с момента предъявления подложного документа. 19. Субъективная сторона характеризуется прямым умыслом. 20. Субъект преступления — лицо, достигшее возраста 16 лет, которое не изготавливало документ лично.

Использование заведомо подложного документа лицом, совершившим его подделку, как отмечено в определении Судебной коллегии по уголовным делам Верховного Суда РФ по делу Т., охватывается ч. 1 ст. 327 и дополнительной квалификации по ч. 3 этой статьи не требует (БВС РФ. 1999. N 10. С. 9). 21.

Использование подложного документа при мошенничестве охватывается признаками преступления, предусмотренного ст.

Можно ли привлечь к ответственности за подделку 2 ндфл и что за это грозит

К оформлению недостоверных справок 2-НДФЛ обращаются в двух случаях:

- При желании получить заем в размере, превышающем максимально допустимый при получаемой прибыли;

- Когда фактически получаемые средства, превышают официально зарегистрированный размер зарплаты.

Если гражданин трудоустроен официально и получает «белую» зарплату, то шанс, что работодатель согласиться оформить ему справку с завышенной суммой заработка – минимален. Другое дело, если он работает по «серой» схеме. В таком случае работодатель может согласиться оформить необходимый документ с указанием реально получаемого заработка, а не официального.

Справка 2-НДФЛ имеет унифицированную форму, и представляет собой специальный бланк, в который вносятся данные о величине доходов физлица за отчетный период. Такой отчет оформляется один раз в год и передается работодателем в налоговый орган.

Юридический блог

Важно Также суд приговорил её к 6 месяцам лишения свободы, но в качестве смягчающего обстоятельства выступил ребенок. И данный срок сделали условным

Нередко случается, что государственные контролирующие органы осуществляют показательные «казни».

Нижнекамский городской суд 13.03.06 осудил гражданина Ф. за внесение в бланк справки по форме 2-НДФЛ заведомо ложных данных с последующей подачей в банк с целью получения кредитного займа. Что подпадает под действие ст. №327 ч.1 УК РФ.

Но в течение процесса было принято решение следующего рода: освободить гражданина Ф. от ответственности в связи с отсутствием в его действиях состава преступления.

Основанием для данного решения суда явилось доказательство адвоката следующего характера – справка о имеющемся доходе не является официальным документом.

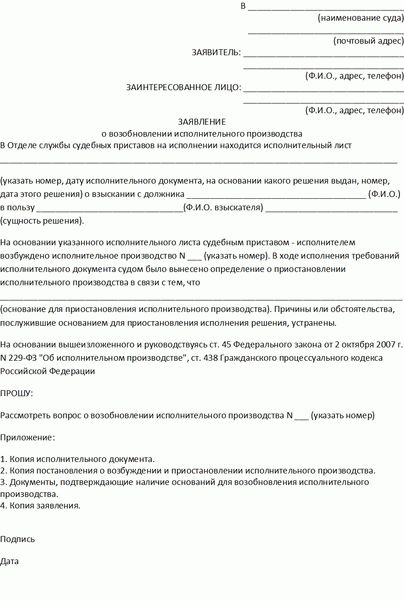

Как составить заявление на справку о доходах

Если в большинстве организаций достаточной устной просьбы или электронного письма по внутренней почте для заказа 2-НДФЛ, то военные со своим работодателем могут общаться исключительно в строго официальном унифицированном формате.

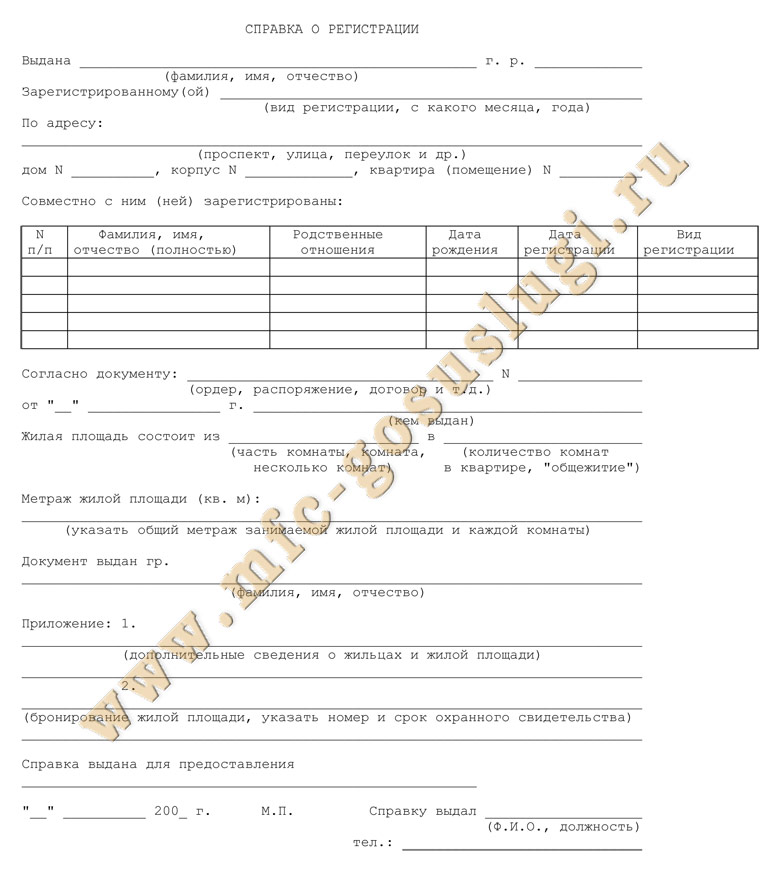

В заявлении указывается:

- Ф. И. О. того, кто запрашивает документ, с расшифровкой инициалов;

- личный номер, присваиваемый военному;

- название части или военного учебного заведения (или иной организации, в которой числится гражданин);

- серия, номер, дата и место выдачи паспорта заявителя;

- адрес, где прописан военнослужащий;

- ИНН;

- номер телефона и адрес электронной почты для обратной связи;

- фактический почтовый адрес;

- период, за который нужны сведения;

- количество экземпляров документа.;

- с 2017 года необходимо указывать причину запроса документа.

Заявление пишется на имя руководителя ЕРЦ Министерства обороны или, расположенного ближе УФО, в зависимости от того, куда планируется направлять заявку.

Где ставится печать в справке 2-НДФЛ

Порядок заполнения справки 2-НДФЛ предусматривает заверение документа только подписью налогового агента, либо его уполномоченного представителя. Для этого нужно проставить соответствующий код: 1- налоговый агент, 2- его представитель, а также указать документ, подтверждающий полномочия представителя. Указывается должность, фамилия и инициалы лица, подписывающего справку.

По своему собственному желанию организация, имеющая круглую печать, может заверить справку еще и ее оттиском.

В новой форме сведений о доходах места для печати нет, то есть строка «М.П.», отсутствует. Как быть в этом случае — где поставить печать на 2-НДФЛ?

Думаем, что можно провести аналогию со старой формой справки 2-НДФЛ, где место для печати было предусмотрено под строкой «Налоговый агент». В новой форме справки вполне допустимо поставить печать на той же строке, где стоит подпись руководителя или представителя налогового агента.

Напоминаем, что справки 2-НДФЛ по доходам физлиц за 2016 год налоговые агенты должны предоставить не позднее 3 апреля 2017 года, а справки по доходам физлиц, с которых не удалось удержать НДФЛ, нужно направить в налоговую и самому физлицу-налогоплательщику в срок до 1 марта 2017 года.

2 ндфл для военнослужащего, как заказать справку 2-ндфл через личный кабинет ерц мо рф – Предприятие Инфо

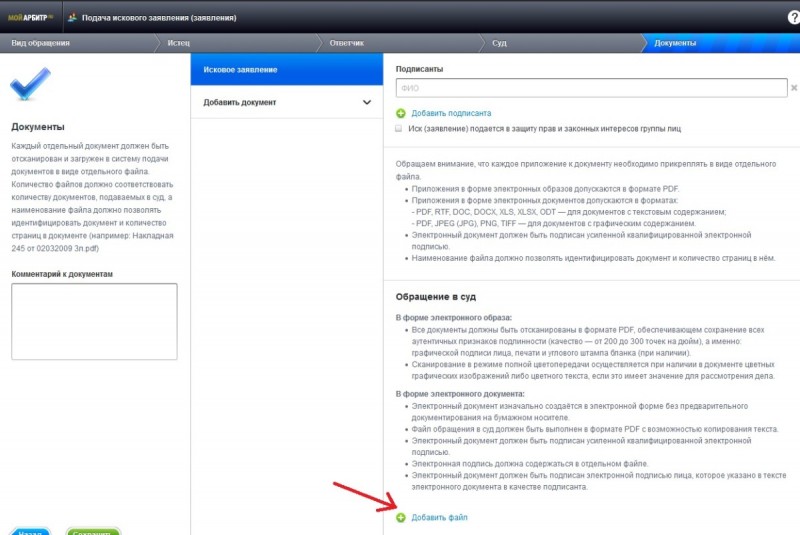

Для упрощения всей процедуры и сокращения сроков доставки документов до получателей сегодня есть возможность заказать справку о доходах в интернете через сайт ЕРЦ МО РФ дистанционно в личном кабинете военнослужащего cabinet.mil.ru.

Достаточно заполнить представленную форму и выбрать желаемый способ получения готового документа.

При необходимости – указать на какой электронный адрес прислать сведения о доходах до того, как станет доступным получение оригинала справки на руки.

Лица, проживающие вблизи Расчетного Центра, могут лично принести заявление с копией. На одной из них сотрудник расчетного центра расписывается и ставит дату для того, чтобы у обратившегося военнослужащего было доказательство принятия заявления.

С даты принятия заявления на справку 2-НДФЛ до её изготовления должно пройти не более 3 рабочих дней. Максимально надежны те варианты заказа, которые предполагают подтверждение получения запроса на справку.

Если в большинстве организаций достаточной устной просьбы или электронного письма по внутренней почте для заказа 2-НДФЛ, то военные со своим работодателем могут общаться исключительно в строго официальном унифицированном формате.

Для получения справки необходимо составить заявление в соответствии с установленной формой.

Предварительный просмотр Скачать образец (docx, 21 кб)

В нем указывается:

- Ф. И. О. того, кто запрашивает документ, с расшифровкой инициалов;

- личный номер, присваиваемый военному;

- название части или военного учебного заведения (или иной организации, в которой числится гражданин);

- серия, номер, дата и место выдачи паспорта заявителя;

- адрес, где прописан военнослужащий;

- ИНН;

- номер телефона и адрес электронной почты для обратной связи;

- фактический почтовый адрес;

- период, за который нужны сведения;

- количество экземпляров документа.;

- с 2017 года необходимо указывать причину запроса документа.

Заявление пишется на имя руководителя ЕРЦ Министерства обороны или, расположенного ближе УФО, в зависимости от того, куда планируется направлять заявку.

Работодателем военнослужащих является не какая-либо организация, воинская часть или управление, а непосредственно государство, в частности Министерство обороны Российской Федерации.

Поэтому оплата труда и расчет НДФЛ для военнослужащих осуществляется только централизованно. И только обратившись в Минобороны РФ возможно оформление справки.

Изначально данные о доходах можно было получить только через ЕРЦ: при возможности посетить московский адрес — лично подав заявление, в остальных случаях посредством почты.

Такая схема негативно сказывалась на сроках предоставления документа. С начала 2014 года теми же полномочиями были наделены территориальные управления финансового обеспечения (УФО) МО Центрального, Восточного и Западного военных округов, позже присоединился и Южный округ.

Для получения 2-НДФЛ есть возможность обратиться в местные управления в большинстве регионов страны. Контакты всех управлений по России можно найти на сайте МО РФ.

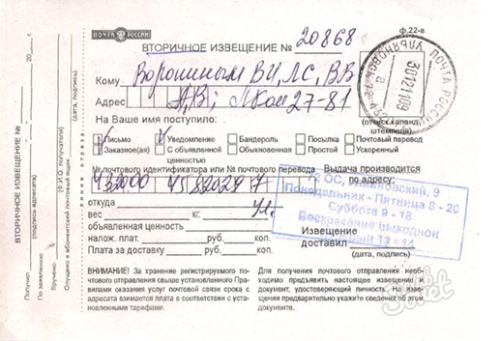

Процесс выдачи справки зависит от того, как делался запрос. Если заявка была отправлена по почте, или в самом заявлении в качестве предпочтительного варианта была выбрана доставка по месту проживания, справка придет почтой.

В этом случае при заказе нужно учитывать время, которое потребуется на пересылку, так как справки о доходах, где бы они ни требовались, нужны актуальные.

Если обращение с заявлением было личным непосредственно в ЕРЦ или в одно из региональных Управлений финансового обеспечения Минобороны, то по факту изготовления справки её необходимо забрать в том же учреждении.

Как получить справку 2 НДФЛ военнослужащему, как заказать ее через интернет

Справка 2-НДФЛ служит официальным подтверждением уплаты налога на доход.

В документе указывается личная информация о сотруднике, его место работы, сумма заработной платы, ставка подоходного налога, описание налоговых вычетов (имущественных, социальных, налоговых) и удержанных налогов.

Справку можно получить по месту работы через год после приема на службу. Если нет, то данный документ можно запросить самостоятельно.

Как заказать и получить справку 2-НДФЛ военнослужащему: рапорт, образец заявления

Граждане России, проходящие службу в рядах Российской армии также, как и обычные люди получают заработную плату. Им также может понадобиться справка 2-НДФЛ о полученных доходах. Такая справка бывает нужна для оформления разнообразных кредитов, получения налоговых вычетов, для расчетов при оформлении больничных листов и других финансовых нужд.

Зачем нужна справка 2-НДФЛ

Справка необходима не только для решения вопросов с налоговыми органами. Она требуется в различных сферах, в том числе для взаимодействия с банковскими учреждениями. Предоставить справку нужно для того, чтобы взять кредит на крупную сумму или оформить ипотеку. Например, для покупки машины без предъявления 2-НДФЛ не обойтись.

Как военному получить справку об уплате подоходного налога

Документ запрашивается при следующих обстоятельствах:

- подтверждение платежеспособности перед банковскими учреждениями, как упоминалось выше;

- расчет суммы налогообложения дохода;

- судебные разбирательства на почве трудовых вопросов и алиментных выплат;

- обращение в службы государственной занятости для выплат пособия;

- расчет суммы пенсионным фондом для выплат пенсии;

- подтверждение органами опеки наличия средств у родителей приемных детей или опекунов;

- расчет финансовой помощи для малообеспеченных семей;

- оформление на себя работником посольства документов для получения визы;

- переход на новое место работы.

Кто подписывает 2-НДФЛ в 2017 году?

С 2016 года введена в действие новая форма документа. Теперь заверить 2-НДФЛ с проставлением кода подтверждения могут:

- Налоговый агент – указывается код 1.

- Уполномоченный представитель – указывается код 2.

Нередки ситуации, когда составлением 2-НДФЛ занимается рядовой бухгалтер, не имеющий права подписи наравне с директором, главным бухгалтером или заместителями. Как поступить исполнителю в этом случае? Как обосновать законность формы для налогового документооборота предприятия?

Прежде всего, следует помнить, что справка не входит в перечень бухгалтерских документов. А значит Закон «О бухучете» под № 402-ФЗ на ее оформление не распространяется. Право подписи может быть передано руководителем организации любому ответственному сотруднику. Для этого необходимо издать приказ и назначить перечень уполномоченных должностных лиц. Кто именно включается в ответственный круг определяется работодателем самостоятельно в ЛНА.

Нужна ли печать в новой справке 2-НДФЛ

Новая форма справки утверждена приказом ФНС РФ от 30.10.2015 № ММВ-7-11/485. Этим же приказом утвержден Порядок заполнения справки 2-НДФЛ. Требований о проставлении печати не содержится ни в самой форме, ни в Порядке ее заполнения. Это вполне закономерно, поскольку с 07.04.2015 наличие печати у организаций, созданных в форме ООО и АО перестало быть обязательным, кроме случаев, когда это прямо предусмотрено законом. Такое изменение было внесено Федеральным законом от 06.04.2015 № 82-ФЗ.

Теперь организация вправе сама выбирать, будет ли у нее печать или нет, закрепив свое решение в уставе:

- если от печати отказались, то ее не ставят нигде;

- если печать решено оставить, то в обязательном порядке использовать ее следует только для ряда документов в случаях, установленных законом, например: для доверенности представителя в суде, для акта о несчастном случае на производстве, для документов при выпуске ценных бумаг и в некоторых иных ситуациях.

В свою очередь ФНС разъяснила в своем письме от 17.02.2016 № БС-4-11/2577, что печать на 2-НДФЛ ставить не требуется, сославшись на Закон № 82-ФЗ и Приказ ФНС от 30.10.2015 об утверждении новой формы справки 2-НДФЛ, где место для печати не предусмотрено.

Отсутствие требования о печати организации при заполнении 2-НДФЛ не означает, что печать в справке ставить нельзя. Запрета на этот счет ни один нормативный акт не содержит.

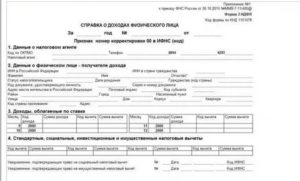

Подпись в справке 2 ндфл

Разберемся, кто подписывает справку 2 ндфл. Так как она является отчетом, представляемым в налоговое ведомство, то подписывать ее могут лишь определенные лица. К ним относятся генеральный директор или иное уполномоченное лицо (чаще всего главный бухгалтер).

Кто из них должен подписывать 2 ндфл? Закон 402-ФЗ прямо не указывает, кто именно обладает правом подписи в таких случаях. Поэтому в организации создается внутренний документ (приказ), в котором перечисляется список сотрудников, обладающих правом подписи данного отчетного документа.

Таким образом, поставить свою подпись может:

- руководитель;

- утвержденный сотрудник (главбух).

При этом в самой справке указывается признак лица, ставившего подпись. Если документ составляется для налогового ведомства, то дополнительно нужно указать наименование документа, подтверждающего полномочия представителя, подписавшего 2 ндфл. Также нужно приложить копию самого документа. Как правило, это доверенность или выписка из приказа о назначении данного лица ответственным исполнителем.

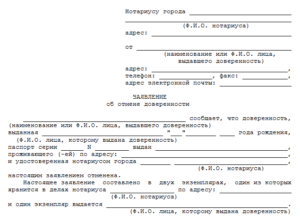

Доверенностью является документ, который подтверждает перенос полномочий руководителя на другое лицо. Как правило, она составляется при временном отсутствии директора в силу разнообразных причин (отпуск, больничный, командировка и т.д.).

Обратите внимание! Нотариального заверения данный документ не требует. Достаточно ее подписание генеральным директором и постановка печати при ее наличии

Главное условие — в доверенности на право подписи должны быть указаны следующие реквизиты:

- наименование документа;

- город и дата составления;

- наименование налогового агента;

- его основные реквизиты;

- фамилия, имя, отчество генерального директора;

- должность лица, которому передаются полномочия;

- фамилия, имя, отчество этого лица;

- паспортные данные сотрудника;

- его адрес регистрации;

- перечень документов, которые он имеет право подписывать;

- срок выдачи доверенности;

- подпись сотрудника, которому переданы полномочия;

- подпись генерального директора.

Образец доверенности на передачу права подписи основных документов

Важно! В отношении индивидуальных предпринимательств, у которых имеется штат сотрудников, действуют те же правила. Как подписать справку 2 ндфл? Для этого необходимо указать следующие данные:

Как подписать справку 2 ндфл? Для этого необходимо указать следующие данные:

- фамилия и инициалы;

- название должности;

- сама подпись.

Сама подпись ставится внизу справки. В правом углу от нее — фамилия и инициалы, в левом — должность.

Таким образом, круг физических лиц, кто может подписать справку по форме 2 ндфл для сотрудников, строго ограничен. При несоблюдении данных ограничений справка признается недействительной, а данный факт может быть отнесен к мошенничеству. Поэтому чтобы избежать дополнительных временных затрат на исправление неточностей либо предоставление дополнительных документов, или еще хуже, привлечение к налоговой ответственности, лучше заранее изучить вопросы налогообложения в тех или иных ситуациях либо проконсультироваться со специалистами.

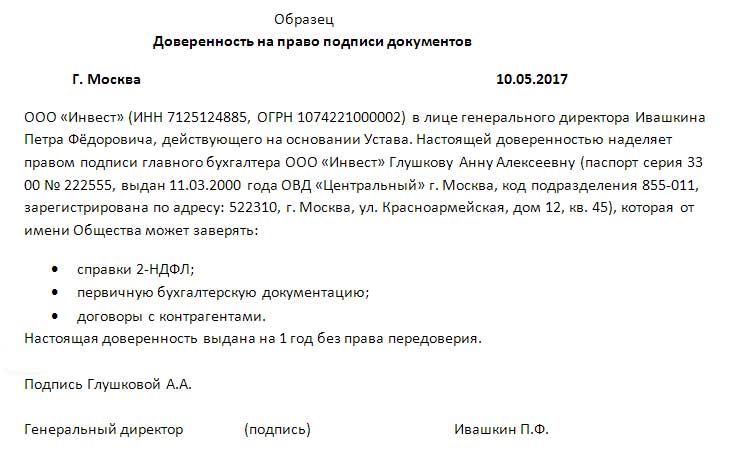

Вход в личный кабинет

Если был создан аккаунт, служащий имеет право войти в ЛК. Для этого перейдите на соответствующую страничку ресурса МИД РФ.

Введите пароль и логин в окне. Если пункт входа без регистрации отмечен галочкой, снимите ее. Выполните операцию авторизации. Ожидайте, пока выполнится транзакция.

Вход без регистрации

Воспользоваться ЛКВ ЕИРЦ имеют право незарегистрированные пользователи. Для этого обязательно потребуется следующая информация:

- военные могут войти по личному номеру или дате дня рождения;

- ГП для входа вводят идентификационный номер СНИЛС или также дату рождения.

Чтобы войти без регистрации, потребуется выполнить такие действия:

- Выбрать соответствующий флажок в регистрационном окне.

- Выбрать один из параметров на выбор – военный офицер или служащий запаса.

- В зависимости от выбранной категории пользователя вводится идентификационный номер служащего или его СНИЛС.

- Указывается день рождения.

- Вводятся данные с картинки для подтверждения процедуры.

- Введенная информация сопоставляется с записями базы данных. Если такой человек найден, ему предоставляется доступ. В противном случае выводится сообщение об ошибки. Воспользуйтесь службой технической поддержки или попробуйте заново ввести данные.

Подробнее о термине/понятии

3-НДФЛ – это установленная форма налоговой декларации, которую заполняет налогоплательщик, когда ему нужно отчитаться о доходе или получить налоговый вычет (аббревиатура «НДФЛ» означает «налог на доходы физических лиц»).

Примеры того, когда у гражданина возникает обязанность задекларировать свой доход:

- Продажа ценных бумаг;

- Продажа имущества (транспорт, квартира и др.), которым владели менее минимального срока владения;

- Сдача квартиры или имущества в аренду;

- Получение ценного подарка от физических лиц, не являющихся близкими родственниками;

- Получение дохода от источников, находящихся за пределами Российской Федерации.

Стоит обратить внимание, что в отношении заработной платы работников НДФЛ платит работодатель, который является налоговым агентом. Поэтому в отношении таких доходов у налогоплательщиков нет обязанности подавать декларацию

Как правило, подать декларацию по форме 3-НДФЛ нужно с 1 января по 30 апреля года, следующего за отчетным периодом. (т.е. если доход получен в 2018 году, то задекларировать его нужно в срок с 1 января по 30 апреля 2019 года).

Если налогоплательщик хочет подать декларацию только для получения налоговых вычетов, то в этом случае налоговую декларацию по форме 3-НДФЛ можно представить в налоговый орган в любое время в течение всего года.

Налоговую декларацию по форме 3-НДФЛ можно подать в налоговый орган следующими способами:

- представить в налоговый орган по месту учета (регистрации) на бумажном носителе лично или через представителя;

- направить в бумажной форме в виде почтового отправления с описью вложения;

- передать в электронной форме через личный кабинет налогоплательщика для физических лиц на сайте www.nalog.ru;

- передать в электронной форме по телекоммуникационным каналам связи (ТКС).

Скачать данную форму, а также примеры и инструкцию по ее заполнению можно в разделе «Формы налоговых деклараций по налогу на доходы физических лиц» на сайте Федеральной налоговой службы www.nalog.ru.

КАЧЕСТВО РОЛИКА

0 б

133 Мб

0 б

Нормативные правовые акты

Пункт 7 статьи 80 Налогового кодекса Российской Федерации (часть первая);

Статья 228 Налогового кодекса Российской Федерации (часть вторая);

Приказ ФНС России от 03.10.2018 №ММВ-7-11/569@«Об утверждении формы налоговой декларации по налогу на доходы физических лиц (форма 3-НДФЛ), порядка ее заполнения, а также формата представления налоговой декларации по налогу на доходы физических лиц в электронной форме».