Займы онлайн на карту

Содержание:

- Образец

- Особенности составления

- Составление ежемесячного графика платежей

- Приложения

- Бухгалтерский учет

- Как оформить?

- Адреса и реквизиты сторон

- Условия для получения

- Что включает в себя договор займа

- Риски, налоги

- Последствия нарушения договора займа

- Составление договора

- Особенности займов на карту

- Какие условия в МФО

- Какой микрозайм выбрать

- Что нужно знать при получении срочного займа на карту

- Оформление договора займа между физическими лицами резидентом и нерезидентом

Образец

Договор №1

г. ТаунБаун, 11.12.2014 года

Г-н, Корюшкин Артем Маркович, (паспортные данные), далее «Заимодатель», с одной стороны, и Степанов Марк Николаевич, (паспортные данные), далее «Заемщик», с другой стороны, далее названные «Стороны», заключили данный договор о том, что:

1. Предмет договора

1.1 Заимодатель передаст Заемщику следующие финансовые средства, а Заемщик обязан вернуть Заимодателю финансовые средства в том же объеме, согласно срокам и порядка, прописанного в данном договоре.

1.2 Займ, оговоренный в данном договоре является беспроцентным.

1.3 Валюта в которой передан займ — российский рубль.

1.4 Сумма 14000 руб. (Четырнадцать тысяч 00 коп. рублей).

2. Условия и порядок получения и возврата займа.

2.1 Финансовые средства, прописанные в п. 1.4 данного договора будут переданы Заемщику единовременно. Фактом подтверждения данного факта является расписка, написанная собственноручно Заемщиком.

2.2 Заемщик обязан вернуть Заимодателю полученную им сумму не позднее 15.12.2015 года.

2.3 День погашения — день фактического возврата всей суммы.

2.4 Заемщик может досрочно вернуть долг, при условии составления Дополнительных условий.

3. Ответственность сторон.

3.1 Стороны несут равнозначную ответственность за полное исполнение обязательств согласно договору и Закона.

3.2 Ответственность снимается в случае действий неопределенной силы, неправильными банковскими реквизитами, указанными сторонами и других подобных обстоятельств.

3.3 Если Заёмщик не возвращает займ в оговоренный договором срок, он уплачивает штраф в размере 2% на остаток суммы, за каждый просроченный день.

4. Действие договора.

4.1 Договор считается действительным с момента его подписания и фактического передачи денег. Действует до полного выполнения Сторонами, взятых на себя обязательств.

4.2 Данный договор может быть расторгнут:

- по обоюдному согласию сторон, в письменном виде;

- в одностороннем порядке, если нарушения одной стороны носят неоднократный характер;

- в других случаях предусмотренных законодательством РФ.

5. Споры

5.1 Стороны приложат все усилия для решения споров по условиям исполнения данного договора обсуждениями и переговорами.

5.2 При неудачных переговорах спор передаются в арбитражный суд г. ТаунБаун.

6. Реквизиты и подписи Сторон.

Заемщик _________________________.

Заимодатель _____________________.

Особенности составления

Договор составляется сторонами в письменном виде с указанием их паспортных данных, суммы ссуды или вещи, периода займа, адреса и реквизитов оплаты. Соглашение содержит раздел о правах и обязанностях участников сделки.

Образец договора беспроцентной ссуды между физическими лицами можно скачать в конце статьи.

Типовой договор имеет структуру:

- В шапке указывается название и номер документа, дата и город его оформления.

- Основной текст договора содержит сведения о заимодавце и заемщике (паспортные данные, адреса, телефоны, другие сведения, которые стороны считают нужным прописать).

- Сумма беспроцентной ссуды не должна быть выше 50 МРОТ.

Затем прописываются условия предоставления денег:

- сумма ссуды, указанная числами и прописью;

- период предоставления ссуды (итоговый и промежуточные сроки возврата долга, если долг будет возвращаться по частям);

- способ погашения займа (на карту, расчетный счет, личной передачей средств под расписку);

- предписание, что проценты за использование займа не устанавливаются.

Отдельный пункт посвящен ответственности сторон. Хоть ссуда и является беспроцентной, за просрочку даты погашения долга заемщик может быть оштрафован.

Размер штрафа согласовывают стороны, но чаще всего ставится одна сотая доля ставки рефинансирования Банка России за один день просрочки задолженности. Санкции могут отсутствовать, при этом их не указывают в документе.

В конце договора ставится дата заключения и подписи участников с расшифровкой.

Составление ежемесячного графика платежей

Оформление заема между физлицами предполагает не только заключение основного договора, но и различных приложений.

Среди них выделяют основные дополнения:

- График возврата займа. В нем указывают, какой размер денежных средств должен вернуть заемщик, и в какой срок. В рамках документа можно указать важную для занимающей стороны информацию, какая сумма будет относиться к основному долгу, а какая к процентам. Эти условия определяются индивидуально в каждом конкретном случае.

- График возврата процентов. Здесь также указывают условия выплат, размер процентов. Такие приложения необходимы для того, чтобы заемщик имел документ, которым он руководствуется для исполнения своих обязательств.

Если подобные дополнения не были составлены, тогда заемщик может воспользоваться кредитным калькулятором. Данный сервис позволяет составить график платежей на любой временной отрезок.

Для этого необходимо ввести известные заемщику данные: сумму займа, процент за год, срок договора, количество платежей за год и дату, с которой соглашение вступило в силу. Калькулятор выполнит расчет и составит график платежей.

Обязательным дополнением к договору займа является график погашения платежей, который составляется на каждый месяц действия договора.

Столбцы должны содержать следующую информацию:

- порядковый номер строки;

- оставшаяся сумма основного долга (рассчитывается уменьшением начальной суммы на погашенную ранее);

- количество дней в текущем месяце;

- сумма, необходимая для погашения основного займа в текущем месяце (рассчитывается делением всей суммы на количество месяцев, в течение которых необходимо погасить задолженность);

- сумма процентной выплаты в текущем месяце (для расчета этой графы необходимо оставшуюся сумму основного долга из 2 столбца умножить на оговоренную процентную ставку, взятую в долях. Далее производное разделить на количество дней в году и умножить на количество дней в месяце);

- сумма, подлежащая уплате в месяц (исчисляется как сумма 2 и 5 столбца).Например, сумма, взятая в долг, 10 000 рублей, вернуть надо за первые четыре месяца года, процентная ставка – 20%.

| Номер по порядку | Сумма основного долга | Количество дней в месяце | Сумма погашения основного займа | Сумма процентов | Сумма ежемесячного платежа |

| 1 | 10000 | 31 | 2500 | 169,86 | 2669,86 |

| 2 | 7500 | 28 | 2500 | 115,06 | 2615,06 |

| 3 | 5000 | 31 | 2500 | 84,93 | 2584,93 |

| 4 | 2500 | 30 | 2500 | 41,10 | 2541,10 |

Приложения

В данном пункте прикладывают графики погашения займа и график предоставления займа, если передача денег неоднократная, обоюдно подписанные сторонами.

Сопутствующие документы — это дополнительные соглашения, протоколы разногласий и их согласования.

Одалживая деньги будьте предельно внимательны к лицу, которому собираетесь выдать займ. Перед подписанием договора, узнайте его деловую репутацию, слухи и сплетни, посмотрите его место жительства, потребуйте подтверждение его платежеспособности и т.п. Ведь так вы себя дополнительно подстрахуете, ведь судебные тяжбы дело долгое, затратное и морально тяжелы.

Бухгалтерский учет

Бухучет – это обязательная практика при предоставлении займа.

Для этого нужно выполнить ряд действий:

- контролировать всю документацию о перечислении денег;

- осуществление анализа для оценки риска по заключаемой сделке;

- подсчеты и актуализация. То есть подсчет выгоды.

По возврату средств подсчет осуществляется по дебету по форме 73–1.

Оформить денежную ссуду от физического лица просто. Достаточно знать основные нюансы сделки.

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

-

Позвоните на горячую линию:

- Москва и Область — +7 (499) 110-43-85

- Санкт-Петербург и область — +7 (812) 317-60-09

- Регионы — 8 (800) 222-69-48

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Как оформить?

Любое физическое лицо вправе предоставить другому заем. Такие отношения принято скреплять договором. Он необходим, чтобы четко обозначить кредитные отношения двух сторон.

Документ должен содержать все условия, среди которых важные пункты – это проценты, сроки, правила возврата.

Для составления документа лучше обратиться к нотариусу или юристу.

Квалифицированный специалист сможет все пожелания грамотно указать в рамках договора. При подписании документа с собой необходимо иметь паспорт.

Следующий шаг после заключения сделки – это фактическая передача денежных средств или вещей. Данные действия следует зафиксировать распиской.

Если передача финансов осуществляется по безналу, тогда в качестве подтверждения этих действий могут выступить банковские выписки.

В рамках данной сделки деньги могут быть переданы наличными или по безналу. С момента зачисления финансов на счет заемщика соглашение считается вступившим в силу. Законом разрешено передавать в займ не только рубли, но и иностранную валюту.

Письменная форма договора обязательна, если заем не превышает в 10 раз минимальной суммы, установленной законом. В противном случае соглашение можно заключать устно.

В рамках сделки можно указать размер процентов, которые будут стягиваться с заемщика. Стороны могут самостоятельно определить, каким образом они будут начисляться: ежедневно, каждый месяц, квартал.

Если в соглашении не указаны условия, тогда процент снимается согласно ставки рефинансирования ЦБ.

Адреса и реквизиты сторон

Займодавец: Заемщик:

Примечания: Договор займа обязательно заключается в письменной форме между физическими лицами, если сумма займа в десять раз превышает установленный законом минимальный размер оплаты труда; В подтверждение договора займа и его условий может быть представлена расписка заемщика или иной документ, удостоверяющие передачу ему займодавцем определенной денежной суммы. При отказе кредитора выдать расписку в получении денежных средств, либо вернуть иной долговой документ или отметить в расписке факт его не возвращения, то заемщик имеет право задержать исполнение своего обязательства по возврату долга (части долга). В этих случаях займодавец считается просрочившим принятие долга по своей вине. В случае возврата досрочно суммы займа, предоставленного под проценты в соответствии с пунктом 2 статьи 810 ГК РФ, займодавец имеет право на получение с заемщика процентов по договору займа, начисленных включительно до дня возврата суммы займа полностью или ее части.

Условия для получения

Соответствуйте обычным требованиям и вы никогда не получите отказа в получении денег. Деятельность МФО на территории нашей страны соответствует требованиям ФЗ. К потенциальным заемщикам предъявляют следующие требования:

- Иметь гражданство РФ;

- Возраст от до 75 лет;

- Регистрация в любом российском городе;

- Постоянный доход;

- Отсутствие судимостей и проблем с правоохранительными органами.

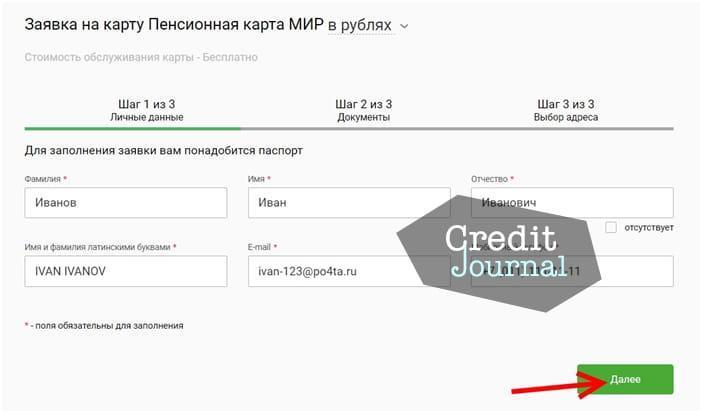

От вас не потребуется много действий, чтобы оформить денежный займ в Мытищи – главное, нужно выбрать честную организацию с хорошим имиджем. Кнопка «оформить заявку» перенесет вас на страницу анкеты, которую необходимо заполнить правдивой информацией. Указываете сумму, которую хотели бы взять, номер карты для ее перевода и срок погашения микро-кредита.

Так как мы являемся представителями микрофинансовых организаций в нашей стране, то самые интересные условия займа денежных средств вы найдете именно на этом сервисе. Оформление ссуды у нас отличается особыми преимуществами: к клиентам не предъявляются высокие требования; запрос рассматривается недолго и с высокой вероятностью одобрения; можно получить деньги, находясь дома, на свою карту любого банка; без залога и поручителей.

Условия кредитования будут становиться для клиента с каждым новым заявлением в одну и ту же организацию все выгоднее. Кредитная история при этом не будет оказывать никакого влияния на решение МФО, а пакет документов для оформления минимален. Все микрозаймы оформляются круглосуточно, от 15 минут до часу.

Что включает в себя договор займа

Поскольку законодательством не было установлено типового договора займа денежных средств между физическими лицами, то такой документ составляется индивидуально, в зависимости от обговоренных условий. Однако есть некоторые обязательные пункты, которые должны быть в любом договоре займа между физическими лицами.

Данные о заемщике и займодавце (кредиторе)

Обязательно нужно прописать ФИО, паспортные данные (серия и номер), адрес прописки и место фактического проживания, если они различаются.

Предмет займа

Указывается точная сумма прописью и цифрами.

Если в договоре займа не указана конкретная процентная ставка, в соответствии с п.1 ст. 809 ГК РФ, кредитор вправе получать от заемщика проценты в размере, который определяется ставкой рефинансирования по месту жительства займодавца. Если договор предполагает выдачу беспроцентного займа, это условие необходимо прописать, в противном случае снова вступит в силу п.1 ст. 809 ГК РФ.

Ставка может быть и не прописана. В этом случае придется считать самому. Иногда пишут просто сумму которую берут и сумму к возврату через определенный промежуток времени

Условия выдачи и порядок возврата денег

Исходя из договоренностей сторон, устанавливаются условия выдачи и порядок возврата долга. Если стороны договорились о единовременном погашении займа, нужно указать конкретную дату и общую сумму к возврату. Если же договоренность предусматривает заем в виде рассрочки, с еженедельным, ежемесячным или другим типом возврата, нужно прописать конкретную дату и сумму очередного платежа. Лучше составить график платежей в виде приложения к основному договору. Обязательно нужно прописать, как и где будет осуществляться передача денежных средств займодавцу:

Исходя из договоренностей сторон, устанавливаются условия выдачи и порядок возврата долга. Если стороны договорились о единовременном погашении займа, нужно указать конкретную дату и общую сумму к возврату. Если же договоренность предусматривает заем в виде рассрочки, с еженедельным, ежемесячным или другим типом возврата, нужно прописать конкретную дату и сумму очередного платежа. Лучше составить график платежей в виде приложения к основному договору. Обязательно нужно прописать, как и где будет осуществляться передача денежных средств займодавцу:

- Наличными при личной встрече

- Переводом на банковский счет или карту кредитора

- Другими способами(Денежные переводы контакт, друг передаст, положить на киви кошелек)

Срок полного погашения долга

Помните, что срок окончания договора и срок полного погашения займа — это абсолютно разные вещи. Если договор имеет срок действия, это абсолютно не значит, что заемщик обязан вернуть долг в тот же день. Деньги возвращаются в срок возврата, который прописывается в договоре. Если конкретные сроки не были прописаны, то заемщик автоматически обязуется вернуть деньги в течение 30 дней после требования займодавца о возврате. Поэтому лучше заранее обговорить и прописать точную дату возврата.

Досрочное погашение

В соответствии с п.2 ст. 810 ГК РФ, займ можно вернуть досрочно, даже если такого условия нет в договоре. Чтобы воспользоваться этой возможностью, заемщик должен предупредить кредитора о своем желании досрочно погасить займ не позднее, чем за 30 дней до предполагаемой возврата.

Штрафные санкции при не возврате займа

Обычно, это условие вносит кредитор при оформлении договора займа. В качестве штрафных санкций могут выступать единовременные выплаты за задержки платежей или начисление штрафных процентов за каждый день просрочки. Эти условия обговариваются индивидуально.

Расписка оформляется от лица заемщика. Здесь прописывается, что деньги переданы кредитором и получены заемщиком, указывается точная сумма прописью и цифрами, дата получения средств и подписи обеих сторон с расшифровкой. Также в расписке могут быть указаны паспортные данные сторон.

Если не хотите проблем, то нужно обязательно обговорить — где решаются все проблемы в случае их появления

Должна быть фраза — все разногласия и претензии решаются в Первом Арбитражном третейском Суде(Адрес суда)

Риски, налоги

Ситуация с заимодавцем несколько иная:

- если выдается беспроцентный займ, то налогообложения не следует;

- если заем выдается под проценты, то человек получает прибыль, равную сумме процентов. Соответственно, возникает налог на прибыль, который в настоящее время равняется 13%. Сумма налога начисляется только на сумму полученных процентов. Лицо, получившее дополнительную прибыль, обязано обратиться в налоговые органы и своевременно подать декларацию о доходах.

Другими видами налогов ни заемщик, ни заимодавец не облагаются.

Когда осуществлен перевод долга по договору займа, налоговые последствия наступают не во всех случаях. Если деньги получены на безвозмездной основе, ничего платить не придется – налогообложение беспроцентного займа не предусмотрено. Необходимость уплаты НДФЛ возникает, если:

- Составлен договор процентного займа – налогообложения избежать не удастся, придется платить 13% с дохода. Например, Иванов предоставил Петрову сумму в размере 100 тыс. руб. на год, через 12 месяцев Петров вернул с процентами 120 тыс. руб. Иванов получил прибыль – 20 тыс., должен уплатить в ФНС 2 600 руб.;

- При нарушении условий сделки, когда применяются штрафы и пени, хотя сам кредит является беспроцентным. К примеру, Иванов предоставил Петрову 100 тыс. руб. без процентов, но через год деньги не были возвращены, а через суд удалось взыскать не только ссуду, но и пени со штрафами на сумму 130 тыс. Тогда Иванов должен уплатить в бюджет 3 900 руб.;

- Облагается ли займ налогом, если долг будет прощен? Такая ситуация часто возникает между родственниками или хорошими друзьями при небольшом размере ссуды. Является ли займ доходом физического лица? Да, в этом случае заемщик фактически получает деньги в дар, обязан уплатить налог. Например, Иванов предоставил Петрову средства по договору – 100 тыс. руб. Петров вернул 50 тыс., остальная сумма была прощена, поэтому заемщик уплачивает 50 тыс.*13% = 6,5 тыс. руб.

Таким образом, проценты по займу от физического лица всегда облагаются НДФЛ, а уплачивать налоги нужно в том случае, если одна из сторон сделки получила материальную выгоду.

Случаи, когда требуется подготовить декларацию по форме 3-НДФЛ, указаны в ст. 228-229 НК РФ. Платить НДФЛ с мат. выгоды по беспроцентному займу не нужно, как и не нужно сдавать отчетность. Декларация требуется если:

- начислены проценты;

- заемщик уплатил пени и штрафы за просрочку долга;

- ссуда была прощена;

- если кредит получен от физического лица – предпринимателя, Заимодавец подает декларацию и платит НДФЛ с процентов. А заемщик уплачивает налог по беспроцентному кредиту, так как он экономит на процентах, которые могли бы быть начислены при оформлении стандартной ссуды.

Индивидуальные предприниматели также являются физическими лицами и могут получать деньги в рассрочку у частных лиц либо, напротив, предоставлять финансовую помощь – своим работникам или третьим сторонам. Если заемщиком является ИП, подается 6-НДФЛ для уплаты налога на материальную выгоду по беспроцентному займу. Займ без НДФЛ можно получить:

- от физического лица;

- от другого ИП, если деньги потрачены на ведение основной деятельности на режиме ЕНВД.

Не стоит забывать и о максимальной сумме, которую можно предоставить наличными – 100 тыс. руб., по безналичной форме – 600 тыс. руб., что избавит от вопросов со стороны работников банка. Возврат займа наличными осуществляется без ограничений, если отсутствует лимит наличных расчетов.

В 6-НДФЛ отражаются и проценты по займам, при этом налог считается по формуле: НДФЛ = сумма ссуды * 2/3 ставки рефинансирования / 365 дней * срок действия договора * 35%. Делается это в строках 020, 040, 080. Удерживать же НДФЛ с заемщика ИП не может, это сделает ФНС самостоятельно.

Если не подать отчетность, можно столкнуться с такой ситуацией, когда налоговая самостоятельно прислала налог на заем по итогам камеральной проверки. За просрочку уплаты ИП грозит начисление пени.

Налог не накладывается на займодавца, только в том случае, когда он беспроцентный.

Основные риски при оформлении договора займа – это не возврат денежных средств. Поэтому займодавец должен подстраховаться, например, заключить соглашение под залог или оформить договор займа между физическими лицами с поручителем.

Последствия нарушения договора займа

Данные положения прописаны в ст. 811:

- В случае если другое не предусмотрено законом или договором, при невозврате в положенный срок суммы заемщиком, начисляются проценты, прописанные в пункте 1 ст. 395. их начисляют с момента, когда должен бы быть возращен долг до момента фактического исполнения. Они не влияют на проценты, положенные заимодателю по договору, и идут параллельно с ними. Полная сумма, которую должен будет вернуть заемщик, в случае нарушения обязательств, будет состоять из:

- займа;

- процентов по договору;

- процентов, начисленных по нарушениям сроков уплаты.

- Если погашение предусмотрено частями, при неполное погашении частей, у заимодателя появляется право требовать досрочного погашения долга и процентов по нему. В пункте 2 ст. 811 не четко прописано погашение процентов за весь договорной срок или только за период фактического использования займа. Поэтому применяется общее правило — фактический период использования займа или на усмотрение суда.

Исковое заявление

Исковое заявление по договору — это обращение в суд на защиту ваших прав и возврата суммы долга и/или признания права собственности на залоговое имущество, в случае если оно прописано в договоре займа. Перед подачей данного иска, необходимо пройти досудебную стадию, а именно отправку должнику претензии, в которой вы требуете полного исполнения обязательств должником. Отправляется претензия письмом с уведомлением, и после получения ее должником на руки, отсчитываете 30 дней и смело идете в суд. Четко опишите ситуацию с датами и суммами, копиями документов и другими приложениями.Четко сформулируйте свои требования. Уплатите госпошлину. Копий пакетов документов и исковых заявлений нужно три — суду, должнику и вам.

Взыскание

На судебной стадии идет полное разбирательство дела по сути и взыскание долга по договору. Взыскания по устному договору аналогичны письменному. Но стоит позаботиться о свидетелях заключения вашей сделки и обязательно предоставить расписку. Такие вопросы решает районный или мировой суд по месту жительства сторон.

Взыскание долга

Получив решение суда через десять дней после его оглашения, вы получаете и исполнительный лист, который с заявлением отлаете в службу судебных приставов. Они и начнут взыскивать долг. Ускоряет данный процесс наложение ареста на все имущества должника.

https://youtube.com/watch?v=y2Jfw094pYM

Составление договора

В обязательном порядке в документе должны быть отображены все условия сделки.

При сумме свыше 10 МРОТ данный документ обязателен для заполнения.

Какую информацию содержит

Необходимо отображать в документе сведения:

- наименование сторон;

- предмет соглашения и его условия;

- сроки погашения обязательств;

- права и обязанности каждой стороны;

- наличие ответственности;

- досудебное урегулирование.

Необходимые документы

Для оформления между физическими лицами, как правило, требуется только паспортные данные.

В некоторых случаях требуется еще один документ, удостоверяющий личность.

На финансовом рынке имеется несколько видов кредитных обязательств между физическими лицами. И все они отличаются друг от друга.

Без процентов

Часто такой кредит выдается учредителем компании. Процедура кредитования нисколько не отличается.

При сумме свыше представленной стоит заключить письменный договор.

Целевой предоставляется при оформлении большой денежной ссуды. Как правило, оформляется со страховым продуктом.

С предоставлением залога

Залоговый кредит часто предоставляется юридическим лицам.

Предполагает предоставление ликвидного имущества или иного, соизмеримого по стоимости с суммой обязательств. Налоги

Налогообложение происходит на основании статьи 250 и 40 Налогового кодекса, но только, если это безвозмедный займа.

Если ставка не указана, то она будет равна ставке рефинансирования или рыночной.

Особенности займов на карту

Если вам нужны деньги уже сегодня, то обратите внимание на микрозаймы на карту, которые выдаются мгновенно и круглосуточно. Какие имеются особенности

Какие имеются особенности

- Сделка оформляется полностью онлайн через сайты кредиторов, требуется лишь доступ к сети Интернет;

- Перечислить денежные средства моментально можно на дебетовые или кредитные карточки платежных систем Visa (кроме VISA Electron), MasterCard (кроме Maestro), МИР;

- Карточка должна быть оформлена за заемщика;

- Высокая вероятность одобрения заявки;

- Анкеты рассматриваются в срок от нескольких минут до нескольких часов, решение часто принимается в день получения анкеты;

- Для оформления небольших сумм требуется только паспорт, а более 50 000 руб. предоставляются под залог, с подтверждением платежеспособности;

- Можно взять деньги взаймы от 100 руб. до 30 и более тыс. руб., максимальная величина выдачи 1 млн. руб.;

- Среднее время пользования микрокредитом составляет 7–30 дней, максимально заключить сделку можно на несколько лет;

- Процент средний 1,5–1,7% в день, новые кредитозаемщики могут воспользоваться бесплатным займом денег под 0% (без комиссии).

Какие условия в МФО

Если требуется до 30 000 руб., на период до 30 дней, взять срочно миникредит на любую банковскую карту по всей России можно на следующих условиях:

|

Наименование |

Сумма, тыс. руб. |

Срок, дней |

Процент, в день |

Дополнительные условия |

|

Займер |

2–30 |

7–30 |

0,63–2,18% |

Заявление рассматривается до 30 минут, подтверждение платежеспособности не требуется |

|

ФИН Дрим |

5–30 |

5–30 |

1,0% |

Время рассмотрения до 1 дня, не допускается пролонгация или отсрочка |

|

МИГ Кредит |

3–14,25 |

3–29 |

1,13% |

Анкета рассматривается до 5 дней, без подтверждения платежеспособности. |

Например, получив 30 000 руб., на 30 дней, вернуть потребуется от 35,7 до 40 и более тыс. руб.

Если требуется до 100 и более тысяч рублей, условия будут следующими:

|

Наименование |

Сумма, тыс. руб. |

Срок, дней |

Процент, в день |

Дополнительные условия |

|

До зарплаты |

1,1–1000 |

7–365 |

0,20–2,3% |

Заявление рассматривается от 15 мин. Для получения более 30 000 руб., требуется залог или поручительство, без справок о доходах. |

|

ЛОГО |

0,1–500 |

1–1095 |

0,2% |

Может быть необходима справка 2-НДФЛ, справка об отсутствии задолженности по коммунальным платежам, погашение ежемесячно |

|

1МИКК |

1–1000 |

30 |

0,5% |

Возраст клиента 25–45 лет, кредит предоставляется под залог транспортного средства, подтверждения платежеспособности не требуется |

Например, взяв в МФО 1МИКК 1 000 руб. на 30 дней, вернуть нужно будет 1 150 руб.

Какой микрозайм выбрать

Оформлять в МФО лучше микрозаймы на пластик в небольших размерах на короткий промежуток времени, иначе из-за переплаты сделка окажется невыгодной. Если требуется более 30 000 руб., лучше сразу обращаться в банки за потребительским кредитом или оформлением кредитной карточки.

Советы по выбору самого быстрого минизайма:

- Если требуется разовая сумма прямо сейчас до 10–15 000 руб., на 8–10 дней, обращайтесь в компании, где можно оформить первый займ без процентов, например, в ЕЗаем, Платиза, Монеза и т. д.

- Если вы планируете стать постоянным клиентом кредитора, обращаться лучше в те компании, которые предоставляют льготные условия своим постоянным заемщикам, например, Мани Мен, Центр займов.

- Микрозайм на кредитку в минимальной величине, от 100 руб., можно получить в МФО ЕКапуста, Содействие, ЛОГО.

Что нужно знать при получении срочного займа на карту

Перед тем, как взять займ онлайн на карту необходимо ознакомиться с ключевыми требованиями. В дальнейшем, соответствие им позволит гарантированно рассчитывать на одобрение:

- Корректные паспортные данные. Рекомендуется предоставить сканированную копию паспорта, которая подтвердит действующую постоянную регистрацию.

- Соответствие регламентированным требованиям. Номинальные возрастные требования российских МФО находятся в пределах от 18 до 75 лет. Однако, большинство финансовых организаций одобряют заем для жителей РФ возрастом от 21 до 65 лет.

- Подтвержденная банковская карта. Крупные кредитные организации работают с банковскими картами следующих финансовых учреждений: Альфа-Банк, Сбербанк, Тинькофф и другие. Для того, чтобы верифицировать карту потребуется минимальный баланс на счете в 10 рублей.

- Номер мобильного телефона. Рекомендуется позаботиться о наличии действующего российского номера, который в дальнейшем используется для подтверждения валидности аккаунта. Примечательно, что современные МФО не используют мобильный телефон для звонков. После получения займа родственники заемщика не уведомляются.

- Электронная почта. Большим плюсом будет владение универсальной почтой, которая в дальнейшем будет применяться для получения скидочных предложений от финансовой организации.

Для того, чтобы сразу получить микрозайм на карту в определенной организации необходимо закрыть ранее полученные потребительские кредиты. Хотя для некоторых МФО данный пункт не является причиной для отказа. В ходе заполнения формы с личными данными обязательно указывается источник заработка, однако, документальное подтверждение не потребуется. Примечательно, что оформленная на мгновенный заем на карту заявка не требует наличия постоянного места работы.

Оформление договора займа между физическими лицами резидентом и нерезидентом

Согласно законодательству такие операции осуществляются без ограничений. Но, на Центральный банк возложена контролирующая функция. Поэтому он может ставить ограничения по сумме, срокам займа или выдвигать другие условия.

Как правило, банк требует открытие специального счета, на который переводится кредит. В случае, если нерезидент предоставляет займ, то следует принять во внимание существующие правила. При выдаче кредита сроком менее, чем на 3 года:

При выдаче кредита сроком менее, чем на 3 года:

- сумма перечисляется на валютный счет резидента, который открыт в уполномоченном банке;

- затем резидент с транзитного счета переводит средства на специальный счет. При этом 2 % переходит в резерв уполномоченного банка на год;

- со специального счета деньги переводятся на текущий валютный счет;

- по истечению года уполномоченный банк возвращает сумму резерва;

При оформлении договора займа на срок более трех лет, процедура значительно сокращается. После перечисления финансов, резидент сразу переводит их на свой текущий счет.

При предоставлении займа резидентом процесс несколько меняется и зависит от сроков. Для этого резиденту необходимо перечислить деньги на специальный счет, затем они в иностранной валюте переходят на счет нерезидента.

Резервные деньги возвращаются к резиденту на 16 день. В качестве оформления займа стороны составляют паспорт сделки.

Скачать договор займа между резидентом и нерезидентом в иностранной валюте