Статья 834. договор банковского вклада

Содержание:

- Преимущества вкладов и депозитов

- Форма договора

- Процентные ставки привлечения средств

- Вексель и его виды

- Скачать Договор о вкладе

- Общие условия размещения

- Условия по депозитам и вкладам

- Формы банковских договоров

- Что такое договор депозита?

- Порядок заключения

- Универсальный договор банковского обслуживания

- Как осуществляется налогообложение процентов?

- Как составляется договор вклада?

- Что такое депозит?

- Виды банковских договоров предпринимателей

- Возможно ли досрочное снятие средств?

- Даты и сроки депозитного договора, что надо проверить

- Договор займа

- Что такое вклад?

- Недостатки вкладов и депозитов

- Депозитный договор — условия

- Какие нужны документы?

Преимущества вкладов и депозитов

Основным преимуществом вкладов является возможность безопасного хранения средств, так как сбережения, которые лежат дома «под подушкой» есть риск потерять в любой момент. Банки участвуют в программах защиты вкладчиков. Поэтому если это финансовое учреждение прогорит, клиенты смогут получить свои средства в фонде гарантирования вкладов. Банкротство случается не часто, граждане стремятся передавать свои средства на хранение серьезным банкам. Поэтому при правильном размещении денег в виде вклада можно не переживать о его полном возврате по окончанию срока и выплате всех полагающихся процентов.

В случае хранения в виде депозита золота можно говорить о надежности и ликвидности этого актива. Кроме того, инфляция не влияет на стоимость хранящихся драгметаллах на депозите.

Форма договора

Как мы уже определились, форма оговора устанавливается законом. Она может быть исключительно письменной. Но в силу особенностей, может быть как и прописан на бумаге, так и составлен с помощью электронного договора, который потом может быть распечатан на бумагу и служит доказательством совершенной сделки.

Письменная форма тоже может иметь несколько подвидов:

- в виде сберегательной книжки — туда необходимо вносить ежемесячные записи о процентах, этим занимается кассир в банке. Следовательно, клиент вынужден постоянно обращаться в отделение банка;

- в форме сертификата, по которому потом можно получить выплату. Он может быть как именной, так и номерной, на предъявителя;

выраженный обычным привычным многостраничным договором, но полностью соответствующим требованиям ГК о соблюдении правил составления вкладных договоров.

Электронная форма договора предполагает составление и выдачу клиенту электронного документа, содержащего договор на осуществление банковской вкладной операции подписываемый электронной подписью, хранящейся в дальнейшем в базе банка.

Процентные ставки привлечения средств

Любой бизнес в первую очередь ориентирован на получение прибыли. Если свободные средства невозможно пустить в оборот или потратить другим образом, увеличивая доходы, они должны приносить деньги хотя бы в виде депозитного вклада

Из-за этого процентной ставке уделяется особое внимание. Как уже было сказано, банк предпочитает индивидуальный подход и регулярно меняет процентные ставки, приводя их к оптимальному как для себя, так и для компаний виду

По состоянию на октябрь 2017 года Сбербанк предлагал такие условия доходности:

- Классический – от 5,08 до 6,21%.

- Пополняемый – от 4,32 до 5,25%.

- Отзываемый – 4,07 до 4,95%.

На размер процентной ставки сильно влияет размер перечисляемой на депозит суммы, срок вклада, предоставляемые клиенту возможности пополнения или досрочного снятия, а также другие условия, согласованные в индивидуальном порядке.

Например:

- Вклад «Классический». Максимальную процентную ставку в 6,21% можно получить только при условии размещения суммы не менее 30 миллионов рублей на срок 1 год.

- Вклад «Пополняемый». Максимальная ставка 5,25% возможна при размещении 30 миллионов рублей на 1 год.

- Вклад «Отзываемый». Ставка 4,95% доступна только тем компаниям, которые готовы вложить свои средства в том же объеме и на тот же срок, что и в предыдущих случаях (30 миллионов на 1 год).

Как можно заметить, высокая ставка допускается только при размещении крупной суммы на длительный период. В любых других случаях она будет постепенно уменьшаться до нижнего предела.

Например:

- Вклад «Классический». Минимальная ставка 5,08% не подразумевает ограничения по сумме (но не меньше 1 рубля), а срок может составлять всего 1 месяц.

- Вклад «Пополняемый». Ставка 4,32% предлагается на тех же условиях (от 1 рубля и на 1 месяц).

- Вклад «Отзываемый». Ставка 4,07% предполагает отсутствие ограничений по сумме и срок всего в 1 месяц.

Напомним, что максимальная процентная ставка предполагает дистанционное оформление депозитного вклада. В противном случае можно сразу уменьшать ставку на 1,07.

Вексель и его виды

Вексель представляет собой практически первую в своем роде ценную бумагу/долговую расписку, обращение которой регулируется особым правом, именуемым вексельным. Согласно документу должник, с одной стороны, должен кредитору, с другой, определенную сумму денег. Права на обозначенную в документе сумму свободно передаются без согласия того, кто его выписал.

Итак, долговая бумага, не подлежащая обязательной гос. регистрации, разрешенная к применению в качестве расчетного средства, свободно передаваемая, существующая только в бумажном виде – вексель. И его виды следующие: простой/соло и переводной/тратта. Соло используют чаще всего при нехватке средств при покупке товара, как обязательство уплаты суммы долга. При погашении указанной суммы денег векселедержатель отдает документ заемщику. Отличие состоит в том, что переводной вексель предназначен для уплаты третьему лицу по его указу, а именно кредитору лица, которому в данном случае должны.

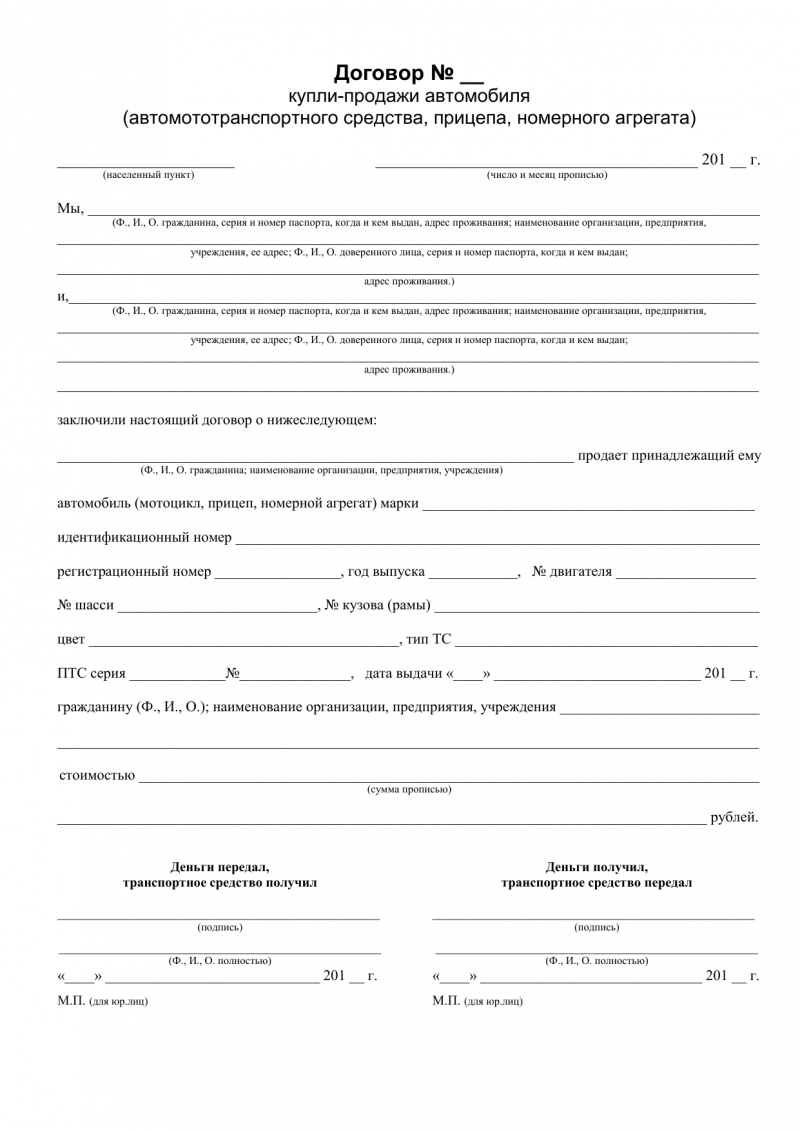

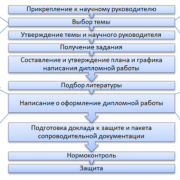

Скачать Договор о вкладе

Скачать в .doc/.pdfСохраните этот документ у себя в удобном формате. Это бесплатно.

ДОГОВОР О ВКЛАДЕ

г. ____________ "___"____________20__г.

___________________________ банк, именуемый в дальнейшем

Банк, в лице _______________ тов. _______________, действующе-

го на основании Устава, с одной стороны, и __________________,

именуемый в дальнейшем Вкладчик, в лице _____________________,

действующего на основании _____________________, с другой сто-

роны, заключили настоящий договор о нижеследующем:

I. Вкладчик перечисляет Банку денежные средства в сумме

_____________________________________ (сумма прописью) рублей

в ________________________ (вид склада) с получением ______ %

годовых.

II. Срок хранения вклада определяется ___________________

______________________________________________________________

___________________

III. Отчет срока по начислению процентов начинается со

дня поступления суммы вклада на корреспондентский счет Банка N

_______ в __________________________

IV. Проценты начисляются ежеквартально и на момент вост-

ребования вклада.

V. В случае досрочного востребования вклада или нарушения

сроков уведомления (по срочному вкладу с уведомлением) про-

центная ставка _______________________________________________

VI. Вкладчик Банка пользуется преимущественным правом на

кредитование и инновационное финансирование (при других равных

условиях), а также при предоставлении комплекса услуг, оказы-

ваемых Банком.

VII. Срок действия Договора ограничен моментом снятия де-

нежных средств со вклада.

VIII. Прочие условия Договора:

1. ____________________________________________________

____________________________________________________

2. ____________________________________________________

____________________________________________________

IX. Юридические адреса и реквизиты сторон

Банк __________________________________________________

Вкладчик ______________________________________________

Банк Вкладчик

________________ __________________

М.П. М.П.

Скачать в .doc/.pdfСохраните этот документ сейчас. Пригодится.

Вы нашли то что искали?

* Нажимая на одну из этих кнопок, Вы помогаете формировать рейтинг полезности документов. Спасибо Вам!

Смежные документы

- Договор банковского вклада: образцы (Полный перечень документов)

- Поиск по фразе «Договор банковского вклада» по всему сайту

-

«Договор о

вкладе».pdf

Документы, которые также Вас могут заинтересовать:

- Образец. Требование об уплате пени за просрочку исполнения обязательства на основании статьи 13 закона Российской Федерации «О защите прав потребителей»

- Образец. Аккредитив (рус. и англ.)

-

Образец. Аккредитив (пример)

(англ.)

- Договор о депозитном вкладе

- Договор банковского вклада

- Договор банковского вклада между банковским учреждением и вкладчиком-юридическим лицом (срочный вклад)

- Договор банковского вклада между банковским учреждением и вкладчиком-юридическим лицом (вклад до востребования)

- Договор банковского вклада между банковским учреждением и вкладчиком-гражданином (срочный вклад)

- Договор банковского вклада между банковским учреждением и вкладчиком-гражданином (вклад до востребования)

- Депозитный договор между банком и вкладчиком

Общие условия размещения

Условия размещения новых вкладов несколько отличаются друг от друга в зависимости от выбранного варианта, обычного или его онлайн-версии. Рассмотрим оба случая.

Для обычных депозитов юридических лиц:

- Нужно предоставить заполненное «Заявление о присоединении». Это можно сделать как прямо в отделении, так и заранее в электронном виде. Найти форму документа можно на сайте Сбербанка в разделе депозитных вкладов. Заявление стандартное, но лучше скачивать его непосредственно под тот вариант вклада, который предполагается открывать. Под любым продуктом ниже описания будет пункт «Порядок размещения», где есть ссылка на этот документ.

- После предоставления Заявления банк оформляет депозитный договор в соответствии с обговоренными условиями, действующими тарифами, нормативными документами и так далее.

- Если клиент обслуживается в этом же структурном подразделении Сбербанка, одновременно с подписанием договора можно заполнить заявление на перечисление средств. Банк самостоятельно снимет деньги с расчетного счета и переведет их на депозит.

Для онлайн-версий вкладов сохраняются те же условия, но личное посещение представителем компании отделения не требуется. Все производится дистанционно, включая сюда оформление, подписание и подачу заявления.

Условия по депозитам и вкладам

Жить на проценты от вклада или депозита хотели бы многие граждане. Но судя по реальным банковским предложениям, получать доходы можно только при вложении крупных сумм на несколько лет. Иначе прибыльность такого вида заработка будет весьма сомнительной.

Ставки

Процентные ставки по вкладам и депозитам часто меняются, и зависят от обстановки на рынке, а также от возможности банков использовать привлеченные средства для вложений в высокодоходные активы.

Годовые ставки в 2018 году составляли по вкладам и депозитам:

- до 7% в рублевых вложениях;

- до 2% в американских долларах;

- до 1% в европейской валюте.

Если банк предлагает процентную ставку значительно выше средней по банковским учреждениям, размещать в нем средства не желательно. Центробанк установил размер ключевой ставки в пределах 11%. Если ставка выбранного банка превышает эту цифру на 5 пунктов (16% в год), вкладчик должен будет заплатить налог с получаемой материальной выгоды.

Сроки

Вклады различают по срокам. Они могут быть:

- краткосрочными – максимально на 1 год, банки предлагают следующие сроки: от 1-3 месяцев, полугода, до одного года;

- среднесрочными – в пределах 1-3 лет, для вкладчиков размещение средств на таком виде депозита считается не очень выгодным, ставки зачастую ниже, чем при размещении средств на краткие сроки;

- долгосрочными – хранение средств более 3 лет (обычно не дольше 5 лет). В таком варианте срока размещения многое будет зависеть от размещенных активов и применяемой схемы, по которой осуществляется работа с депозитными средствами.

Суммы

Крупные депозитные активы желательно вложить на длительное время. Это позволит получать приличную прибыль.

Деньги на вкладе хранить длительное время нежелательно, так как инфляция оказывает негативное влияние на прибыль, положительных результатов достичь не получится.

Прочие условия

Валюта вклада может быть разной: в рублях, долларах, евро. При размещении активов на депозите можно использовать драгметаллы, ценные бумаги, другие предметы.

Формы банковских договоров

Банковская система предусматривает несколько форм договоров:

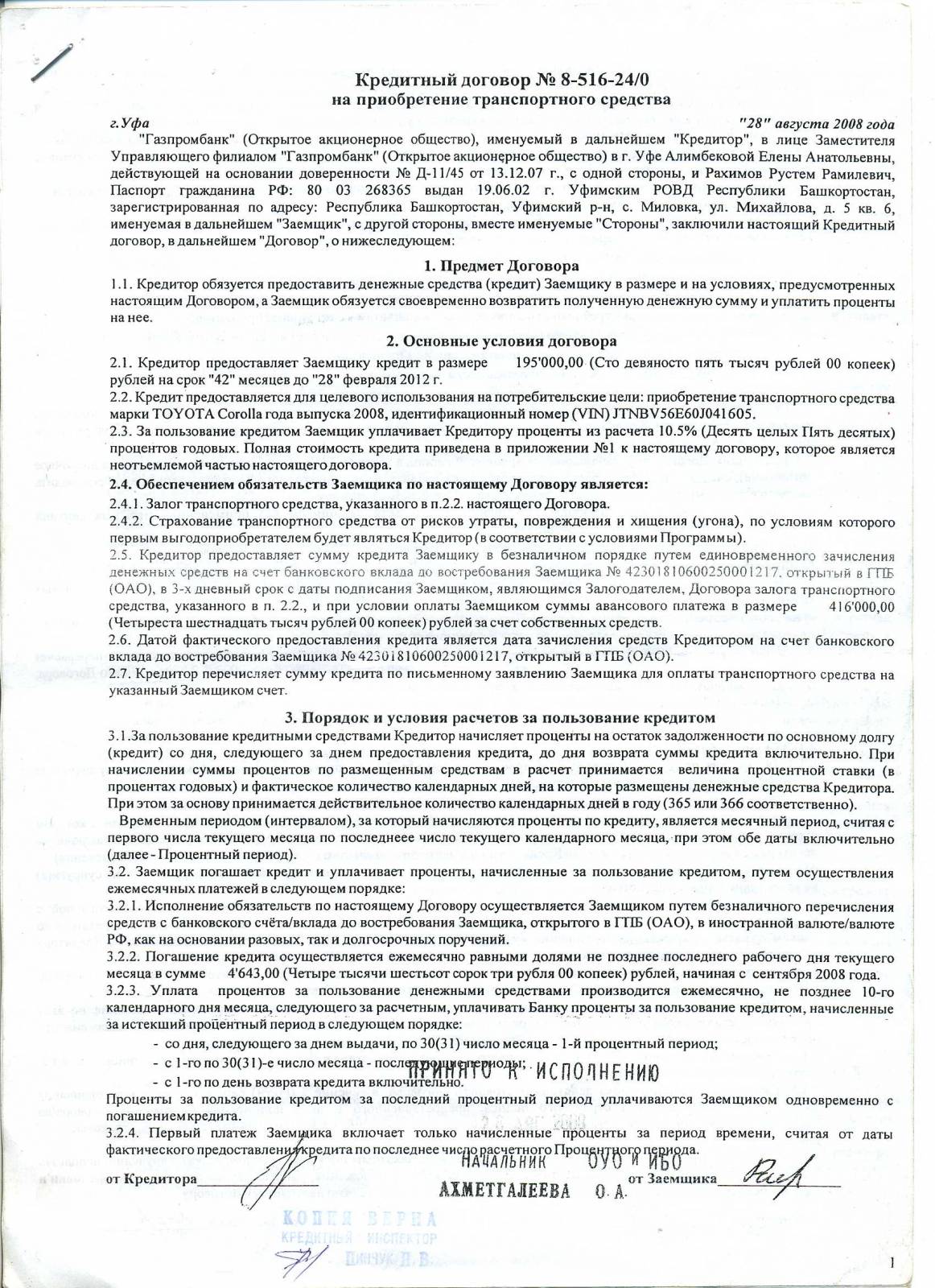

- Кредитный договор — финансовая организация обязуется предоставить денежные средства в размере и сроках, указанных в договоре. А кредитуемый гражданин вернуть средства банку и уплатить дополнительные проценты, за пользование финансами.

- Договор займа — заимодавец передаёт в собственность заёмщика средства и имущество, на срок указанный в договоре. Заёмщик обязуется вернуть полученное, в полном объёме.

- Факторинг — это уступка денежного требования третьему лицу. Договор является возмездным и взаимным.

- Договор банковского счёта и вклада. По соглашению о ведении счёта финансовая организация обязуется открыть и зачислять денежные средства по мере их поступления. Перечислять их организациям и гражданам. Соглашение о вкладе предусматривает хранение банком денежных средств, с последующим возвратом и уплатой процента по вкладу.

Банковский договор — это доказательство договорённости с банком, он должен быть заключён в письменной форме. Внимательное чтение при составлении и подписании гарантирует избежания неприятных моментов.

Что такое договор депозита?

Основной документ, заключаемый между банком и вкладчиком в момент размещения средств, – депозитный договор. Из его положений должно следовать, что деньги приняты на временное хранение под установленный процент. Согласно положениям ФЗ №395-1, сумма подлежит возврату клиенту по первому его требованию в порядке, установленном действующими НПА.

В договоре прописываются следующие моменты:

- размещенная сумма;

- валюта, в которой она номинирована (рубли, доллары, фунты стерлингов и т.д.);

- срок хранения (если вклад имеет срочный характер);

- ставка;

- периодичность начисления процентов;

- условие о капитализации;

- возможность автопролонгации.

Гражданин вправе открыть вклад на собственное имя или разместить средства в пользу ребенка. Такие денежные депозиты формально принадлежат детям-владельцам и выдаются им по достижении установленного возраста, например, совершеннолетия.

Если договор депозита подписывается с физическим лицом, в него отдельным пунктом включается условие о страховой защите. В случае отзыва лицензии ЦБ РФ у кредитной организации гражданину возвращается размещенная сумма и накапавшие проценты в пределах 1,4 млн. руб. Для вкладов компаний такое условие не предусмотрено: при банкротстве банка они безвозвратно теряют средства.

Порядок заключения

При заключении договора клиенту необходимо обратить свое внимание на несколько моментов. Во-первых, договор заключается исключительно в письменной форме

Причем подписываемых экземпляров непременно должно быть два

Для клиента очень важно просмотреть оба экземпляра, чтобы убедиться в идентичности подписываемых соглашений. После подписания соглашения один экземпляр остается в банке, второй — у клиента

Во-вторых, в обязательном порядке на договорах должна стоять подпись сотрудника банка, с которым оформляется пакет документов. В третьих, в конце документа должна стоять дата заключения договора и его номер.

Универсальный договор банковского обслуживания

Регламентирует общие правила и условия предоставления услуг физическим лицам. К ним относятся:

- Обслуживание счетов международных дебетовых карт и их выпуск.

- Открытие и обслуживание депозитных счетов.

- Исполнение операций с помощью дистанционного обслуживания.

- Аренда банковской ячейки, ведение металлических счетов.

Для подписания договора нужно посетить офис банка и подписать соглашение. УДБО облегчает операции по своим счетам и вкладам, достаточно заполнить заявление на получение услуги.

Универсальный договор банковского обслуживания призван улучшить качество поставляемых услуг.

Как осуществляется налогообложение процентов?

После открытия депозита, компания обязана самостоятельно уведомить об этом налоговую. Некоторые банки предоставляют эту услугу и все делают за клиента. Доход от вклада практически никогда не облагается налогом. Для этого процентная ставка должна быть выше установленной ЦБ РФ на 5 пунктов (Налоговый кодекс, ст.214.2). По состоянию на 2017 год она составляет 8,25%. При этом налог учитывается только на сумму разницы. Например, если взять ставку 13,65%, то платить государству придется только с 0,40% от полученной прибыли (8,25+5=13,25, что всего на 0,40% ниже, чем ставка условного банка). Исходя из представленной выше информации, можно заметить, что подобных ставок не существует, так что с депозитов налоги практически никогда не платятся.

Для наглядности, приведем ту же ситуацию в цифрах. Есть 50 миллионов, которые размещаются на депозитном счету на 1 год под 13,65% годовых. Согласно достигнутым между сторонами договоренностям, проценты в полном объеме выплачиваются в конце срока. Ровно через 12 месяцев клиент получает на свой счет все свои 50 миллионов и проценты. Всего их должно быть 6 825 000 (13,65% от 50 миллионов), но 0,40% облагается налогом. Это получается 200 тысяч. С них нужно заплатить 35% налога (Налоговый Кодекс, ст.224). Итого остается 200 000 – 35%=130 000 рублей. Всего клиент получает на свой счет 50 000 000 («тело» депозита) + 6 625 000 (проценты необлагаемые налогом) + 130 000 (проценты, облагаемые налогом после вычета) = 56 755 000,00 рублей.

Как составляется договор вклада?

Действующее законодательство не предлагает унифицированного образца депозитного договора. Он составляется по форме, утвержденной внутренними документами банка и не противоречащей нормам федеральных нормативных актов. Соглашение включает следующие пункты:

Указывается полное наименование, ИНН, место нахождения кредитной организации, ФИО и должность уполномоченного лица, ФИО и паспортные данные гражданина-вкладчика.

Прописывается, какая сумма размещается вкладчиком и на какой срок. Обозначается годовая ставка и периодичность начисления и выплаты процентов. Дополнительно можно указать, что депозит открывается на основе письменного заявления гражданина, возврат средств производится при условии предъявления копии договора.

Например, к числу обязанностей кредитной организации относится:

- Прием и хранение обозначенной суммы средств.

- Составление и выдача клиенту документации, подтверждающей размещение средств.

- Выполнение распоряжений клиента относительно судьбы размещенной суммы.

- Возврат денег по первому требованию вкладчика.

Прописывается, что вкладчик обязан передать банку согласованную сумму, заблаговременно предупредить кредитную организацию о желании забрать средства или продлить срок депозита.

Здесь указывается, что клиент дает банку право использовать его персональные данные. Оговаривается, что договор вступает в силу после подписания и действует до момента, когда вкладчик заберет средства и проценты по ним. Можно дополнительно прописать, в каких ситуациях кредитная организация вправе менять ставку.

Прописывается, что при наступлении чрезвычайных обстоятельств стороны освобождаются от исполнения обязательств по соглашению. Указывается, в скольких экземплярах составлен договор, что они имеют одинаковую юридическую силу.

Соглашение подписывается обеими сторонами сделки: уполномоченным представителем банка и клиентом. Каждому достается своя копия надлежащим образом оформленного соглашения.

Далее вы можете скачать возможный вариант депозитного договора:

Что такое депозит?

В виде депозита могут использоваться деньги, различные документы, другие ценности, которые передаются на сбережение. Эти активы могут быть переданы банкам для извлечения прибыли на конкретных условиях.

Депозит имеет несколько разновидностей:

- Размещенный в банке в виде вклада.

- В виде взносов в денежном выражении в какие-либо организации для оплаты конкретных услуг, являющихся обязательными. Юр. лица могут пользоваться этими активами для выполнения взаимных расчетов.

- Любые финансовые депозитные средства (в виде драгоценных камней, золота, фьючерсов), акции и различные облигации, размещенные в банке можно передавать между банками.

- Записи в книгах учета банка о требованиях, имеющихся у держателя депозита к банковскому учреждению (иски).

Виды банковских договоров предпринимателей

Основные виды банковских договоров предпринимателей:

- по содержанию деятельности: производство, продажа, сдача недвижимости в аренду, оказание услуг;

- по составу сторон: обе стороны – предприниматели или одна из сторон – предприниматель.

Производственные договора чаще всего включают заказ на партию товаров. По продаже относят: купли-продажи, поставки товаров, контрактации, энергоснабжения. Арендные касаются недвижимости и имущества: лизинг, прокат. По выполнению услуг/работ: подряд на ремонт/строительство, гос. проекты. Одна сторона соглашения – предприниматель: розничная купля-продажа, прокат, кредитный, перевозки/экспедиции, агентский и многие другие. Обе стороны – предприниматели: коммерческая концессия, финансовый лизинг, простого товарищества.

Возможно ли досрочное снятие средств?

Все депозиты можно условно разделить на срочные, которые оформляются на 1-3 месяца или полгода, и долгосрочные – от полугода и больше. При необходимости «передержать» деньги определенный срок, лучше заранее все распланировать, чтобы до конца действия договора вклада их не трогать. Если же по каким-то причинам это невозможно, следует выбирать вклад «Отзываемый». Это единственный депозитный продукт Сбербанка, который допускает возможность разорвать договор раньше срока, забрав деньги. Для этого необходимо предоставить в банк заявление о расторжении хотя бы за 3 дня до даты досрочного возврата средств. Сделать это можно не раньше, чем через 7 дней с момента начала действия договора. Например, договор начал действовать 01.03.2017. Разорвать его можно уже 08.03.2017, но для этого 05.03.2017 необходимо предоставить соответствующее заявление по форме банка.

Даты и сроки депозитного договора, что надо проверить

Срок, который указан, как «12 месяцев», «год» или «365 дней», иногда имеет абсолютно разное значение, потому немаловажен пункт в договоре, где прописывается точная дата завершения депозита. Если вы заберете накопления лишь на сутки раньше оговоренного периода, то можете полностью лишиться прибыли за весь срок, поскольку банкиры посчитают ситуацию досрочным снятием денег. Поэтому удобно, когда в договоре указана точная дата окончания депозитного договора, на нее и надо ориентироваться.

Что же произойдет, если владелец вклада не заберет его вовремя? Реакция банка тоже зависит от описанных в договоре по депозиту условий. Есть несколько сценариев развития ситуации. Первый – вся сумма и проценты по депозиту переводятся на счет клиента: лицевой, до востребования или карточный, о чем тоже имеется упоминание в договоре по депозиту. Здесь средства хранятся или бесплатно, или под символическую ставку бессрочного вклада. Второй сценарий – если договором по депозиту предусматривается автоматическая пролонгация и этот же вклад еще присутствует в линейке депозитных продуктов, то открывается другой, точно такой же депозит на действующих в данный момент условиях. Третий вариант — ситуация, когда процентный доход остается на текущем счете, а для тела вклада открывается новый счет на прежних или новых условиях. Так или иначе, воспользоваться средствами уже можно в любое время без потери дохода по депозиту за первый период вклада.

Непременно ознакомьтесь с условиями досрочного расторжения соглашения по вкладу (депозиту). Если деньги могут понадобиться в ближайшее время, то лучше выбрать депозит, который предусматривает льготные проценты, а не обычную в таких случаях ставку вклада «до востребования».

Многие банки просят за несколько дней сообщать о своих намерениях снять крупную сумму. В противном случае требуемой наличности может не быть в кассе, поскольку финансовые организации согласовывают некоторые показатели с Центробанком и сдают кассовые излишки в территориальные РКЦ.

Кому-то могут быть интересны вклады, где конкретный срок в днях вкладчик может выбрать сам. Допустим, кому-то потребуется получить деньги к юбилею, который произойдет не через год, а немного раньше, через 335 дней. И таких программ с возможностью выбора на финансовом рынке существует достаточно.

Договор займа

Договор займа предполагает заимствование денег, техники, иных ценностей на определённый срок. Договора займа в банковском учреждении заключаются с клиентом на зимствование определенной денежной суммы на указанный срок (обычно на индивидуальные нужды). Стороны обязаны выполнить возврат займа в срок и с компенсацией, включающей процент за пользование и/или амортизацию в случае возмездного типа, только возврат – для беспроцентного льготного соглашения. Заемщик может быть физическим и юридическим лицом, для юридических лиц финансовые организации обычно предлагают специальные условия обслуживания, привилегии.

Заимствованию подлежат деньги, реже заменимые вещи, предполагая возврат принятого имущества или средств или идентичного. Объект всегда имеет родовые признаки: число, вес, мера. Соглашение вступает в силу с момента передачи объекта займа, выражается в появлении долгового обязательства с одной стороны и права требования с другой.

Что такое вклад?

Вкладом являются деньги, которые клиент передает банку на хранение, чтобы получить дополнительную прибыль. Средства могут находиться на вкладе определенное время, и оставаться в банке до момента их востребования. Предполагается применение конкретных процентов, позволяющих получать прибыль от вложенных денег.

Финансы, хранящиеся в банке до востребования, клиент имеет право снять когда ему угодно. В этом случае большой прибыли извлечь от этого вклада получится – такой вариант считается оптимальным при желании обеспечить безопасное хранение большой суммы денег на протяжении определенного периода времени (к примеру, в случае покупки жилья).

Вклад является исключительно банковской операцией, в связи с этим не стоит прибегать к услугам организаций, у которых отсутствует лицензия на ведение такой деятельности, выданной Банком России.

Недостатки вкладов и депозитов

Что касается вкладов в плане получения прибыли, этот способ не является возможностью получения дополнительного дохода. Если в среднем по российским банкам процентная ставка составляет по вкладам около 5%, то инфляционный прогноз предусматривает 3%. Это значит, что годовая доходность вкладов, размещаемых в российских рублях, будет чисто условной.

Чтобы получать прибыль от депозитов в виде ценных бумаг и драгметаллов, нужно иметь определенные знания в этой сфере. Также размещение на депозите банковских металлов могут позволить себе состоятельные граждане. Кроме того, это долгосрочные проекты, получение прибыли придется ждать довольно долго.

Чтобы выбрать оптимальный продукт, в который вкладывать свои инвестиции будет выгодно, нужно провести глубокий анализ своих возможностей, изучить рынок, объективно оценить цели вложений денег или иных ценностей.

Депозитный договор — условия

Проблема даже не в «прописанных маленьким шрифтом» условиях. Обычно текст набран одинаковыми буквами, порой действительно «бисерными», чтобы компактно разместить полную информацию на парочке листов. Договор вклада является очень серьезным финансовым документом, его содержание априори не может быть слишком простым и коротким. Как любая коммерческая организация, желающая получить наибольшую прибыль, банк стремится увеличить доходы. С этой целью вводятся комиссии или ограничиваются опции вклада, уменьшающие сумму, которую клиент получит в итоге. Конечно, банкиры не будут в рекламных буклетах выпячивать некоторые невыгодные для клиента условия. Но зато честно и открыто обо всех моментах укажут в договоре. Второй стороне нужно лишь тщательно изучить документ до его подписания. Может быть, правильная оценка условий соглашения и сравнительный анализ с депозитами конкурентов закончатся тем, что вкладчик решит обратиться в другой банк, которых на рынке полно.

Проблема даже не в «прописанных маленьким шрифтом» условиях. Обычно текст набран одинаковыми буквами, порой действительно «бисерными», чтобы компактно разместить полную информацию на парочке листов. Договор вклада является очень серьезным финансовым документом, его содержание априори не может быть слишком простым и коротким. Как любая коммерческая организация, желающая получить наибольшую прибыль, банк стремится увеличить доходы. С этой целью вводятся комиссии или ограничиваются опции вклада, уменьшающие сумму, которую клиент получит в итоге. Конечно, банкиры не будут в рекламных буклетах выпячивать некоторые невыгодные для клиента условия. Но зато честно и открыто обо всех моментах укажут в договоре. Второй стороне нужно лишь тщательно изучить документ до его подписания. Может быть, правильная оценка условий соглашения и сравнительный анализ с депозитами конкурентов закончатся тем, что вкладчик решит обратиться в другой банк, которых на рынке полно.

Какие нужны документы?

Запустить процедуру открытия депозитного счета, не предоставив предварительно все необходимые документы, невозможно. Исключение делается для тех компаний, которые уже обслуживаются в Сбербанке. Весь необходимый пакет бумаг в данном случае уже есть, и остается только открыть вклад, перечислив деньги. Всем остальным необходимо предоставить следующий набор документов:

- Свидетельство о гос. регистрации компании. Оно предоставляется по форме №Р51003. Если юридическое лицо было создано до 01.07.2002 года, необходимо будет Свидетельство внесении в Единый гос. реестр (форма №Р57001). Потребуются как заверенные копии, так и оригиналы.

- Информация о клиенте по форме банка, соответствующая требованиям ФЗ №115 от 07.08.2001г. В данном случае речь идет о противодействии отмыванию доходов.

- Документы об учете в налоговой (оригинал).

- Все бумаги, подтверждающие полномочия органа компании, ответственного за открытие депозитного счета.

- Решение учредителей, совета директоров или любого другого уполномоченного органа касательно оформления вклада (если требуется).

Если депозит необходимо открывать юридическому лицу-нерезиденту, то от него, помимо всего указанного, дополнительно потребуются:

- Подтверждение статуса компании в соответствии с законодательством той страны, где юридическое лицо зарегистрировано.

- Учредительные документы.

- Все бумаги о регистрации.

- Документы, указывающие, что компания действительно на постоянной основе находится в другой стране. Эти бумаги нужно будет перевести на русский язык. Их нужно предоставлять каждый год.

- Разрешение на право совершения деятельности (если требуется).

- Положение о подразделении (филиале, отделении, представительстве) в России.

- Подтверждение полномочий директора/руководителя подразделения.

- Свидетельство в регистрации в реестре иностранных компаний.

- Документы о постановке на учет в налоговой (нотариально заверенные).